Satisfaire chaque typologie de partenaire

En intégrant Skandia et ses offres bancaires et assurantielles, le groupe Apicil poursuit son fort développement, en particulier sur le marché des conseils en gestion de patrimoine indépendants.

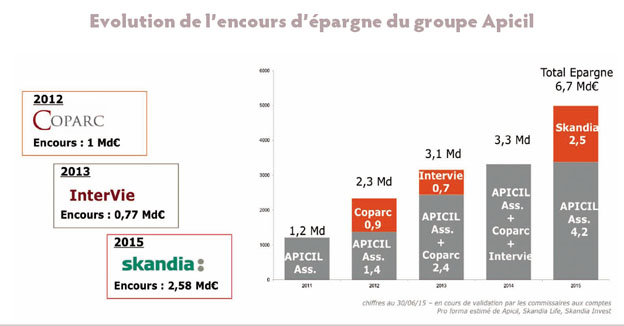

En février 2015, Apicil faisait l’acquisition de Skandia Life et Skandia Invest basées à Paris et au Luxembourg auprès du groupe Old Mutual. Cette opération entre dans le cadre du plan stratégique mis en œuvre par la société, dirigée par Philippe Barret, et qui l’a conduite à intégrer la Coparc en 2012, puis Intervie auprès d’Humanis en 2013. Elle consolide également le positionnement du groupe sur le marché des CGPI.

Les 2,2 milliards d’euros d’encours clients de Skandia sont donc venus s’ajouter aux 7 milliards gérés par Apicil. « Dans le cadre du plan stratégique qui s’achève en 2016, Skandia vient parfaitement compléter notre dynamique de croissance sur le marché de l’épargne, avec des savoir-faire complémentaires à notre plate-forme Courtage & Système, signale Renaud Célié, directeur général adjoint du groupe Apicil, en charge du pôle finances et performance. Il s’agit pour nous d’accélérer notre business plan dans un monde qui bouge toujours plus vite. » Et ce n’est pas fini, avec la prochaine intégration du réseau Legal&General France (cf. encadré).

Un développement de l’offre financière

Le développement d’Apicil tient sa réussite de sa plate-forme de transaction et de gestion en ligne dédiée au marché des CGPI, dirigée par Claude Lacroix, Courtage&Système, et aux bonnes performances de son fonds en euro, Apicil Euro Garanti, qui a délivré une performance de 3,05 % nets en 2014. De son côté, Skandia, présent sur le marché français depuis 2002, avait depuis 2012 réorienté sa politique commerciale sur le marché des CGPI en se concentrant sur ses deux cents plus importants apporteurs d’affaires. Les CGPI, n’entrant pas dans ce cadre et gérés uniquement à distance, vont donc bénéficier des technologies développées par la plate-forme d’Apicil.

Surtout, Apicil a apprécié chez Skandia la faculté de la société à commercialiser des unités de compte, et à développer et à animer une gamme de produits techniques. Sur le marché des CGPI, la part d’UC d’Apicil atteignait 20 à 25 % des encours, contre 65 % chez Skandia. Au global, ce taux s’élève aujourd’hui à 38 % sur l’ensemble du groupe. « Skandia propose une belle gamme de solutions, ainsi qu’un savoir-faire en matière de sélection d’unités de compte, note Renaud Célié. Ses enveloppes sont à la fois flexibles et sophistiquées avec de nombreuses options de gestion, la gestion sous mandat ou encore la délégation de gestion. Cette agilité financière nous manquait. » Par exemple, la gestion pilotée est désormais intégrée dans l’offre d’Apicil.

Surtout, Apicil a apprécié chez Skandia la faculté de la société à commercialiser des unités de compte, et à développer et à animer une gamme de produits techniques. Sur le marché des CGPI, la part d’UC d’Apicil atteignait 20 à 25 % des encours, contre 65 % chez Skandia. Au global, ce taux s’élève aujourd’hui à 38 % sur l’ensemble du groupe. « Skandia propose une belle gamme de solutions, ainsi qu’un savoir-faire en matière de sélection d’unités de compte, note Renaud Célié. Ses enveloppes sont à la fois flexibles et sophistiquées avec de nombreuses options de gestion, la gestion sous mandat ou encore la délégation de gestion. Cette agilité financière nous manquait. » Par exemple, la gestion pilotée est désormais intégrée dans l’offre d’Apicil.

Et pour Skandia, il s’agit également de perdurer sur le marché français. « Notre actionnaire anglo-sud africain depuis 2006 ne souhaitait plus se développer sur le marché de l’Europe continentale, admet Vincent Vercoustre, directeur de Skandia France. Cette opération les a “ libérés ”. Par ailleurs, la rationalisation de notre démarche visant à s’orienter sur les plus grosses structures entrait dans un cadre d’amélioration de la productivité. Aujourd’hui, la reprise par Apicil permet de sécuriser nos partenaires avec un actionnariat franco-français qui nous permet de poursuivre nos innovations et de renforcer notre présence commerciale. »

Des positionnements complémentaires

Par ailleurs, les deux dirigeants ont fait le constat que les populations de CGPI visées étaient différentes, avec des problématiques particulières. « Il ne s’agit pas de proposer deux offres distinctes, mais de deux savoir-faire différents qui s’adaptent aux besoins des CGPI, expose Renaud Célié. Des croisements d’offres viennent compléter les solutions de chacun. Les méthodes de travail sont en quelque sorte agrégées. Notre volonté est de nous adapter à la typologie et au fonctionnement de chaque cabinet. »

Sur le plan commercial, Skandia va renforcer son équipe commerciale prochainement et passer de quatre à cinq animateurs sur le terrain, lesquels sont accompagnés par un binôme au siège pour les questions « opérationnelles ». Le dispositif est complété par une personne dédiée à la distribution de l’offre compte titre. De son côté, le dispositif d’Apicil se compose d’une dizaine de personnes accompagnant les partenaires à distance.

Déployer l’offre de compte-titre

Avec le retrait du marché de Cortal Consors, le groupe Apicil observe également d’un bon œil le potentiel de croissance de l’activité compte-titre et PEA de Skandia Invest. « Il s’agira d’un axe fort de développement, affirme Renaud Célié. Un bon complément à l’offre en assurance-vie, surtout pour le segment de la clientèle d’entreprise. »

« Sur cet aspect, nous avons développé une approche haut de gamme, notamment en matière de gestion sous mandat et de produits structurés, complète Vincent Vercoustre. Mais aussi pour y loger des parts de FIP, de FCPI et dans le non-coté. Les modes de détention du patrimoine sont en mutation. Souvent les dirigeants préfèrent détenir leurs actifs financiers au travers de holdings patrimoniales. La structure de coût d’un compte-titres et les modalités de souscriptions sont plus adaptées que celles du contrat de capitalisation. »

En outre, des produits seront distribués via chacune des structures et intègrent les spécificités de chaque maison. Par exemple, c’est le cas du Perp récemment refondu, Apicil Perspective Génération+. « L’épargne-retraite fait partie de l’ADN d’Apicil, mais ce Perp est le premier produit alliant les deux savoir-faire : la gestion financière via Skandia et la digitalisation de la gestion via Courtage&Système. Avec cet outil, Skandia élargit sa boîte à outils de solutions. » A l’avenir, la marque Skandia a vocation à disparaître, certainement au cours de l’année 2016.

Reste à savoir si une ou plusieurs marques seront mises en place. « La valeur ajoutée de Skandia perdurera et restera clairement identifiée, note Renaud Célié, et la digitalisation des produits est en cours pour améliorer la performance de gestion. »

S’agissant des autres développements, une offre de prévoyance devrait être mise en place en 2016 sur les assurances-vie. « Si le marché a connu un vrai démarrage sur le marché de la retraite, via le Perp et les produits Madelin, celui de la prévoyance reste cantonné aux gros cabinets qui ont pris conscience de la nécessité d’augmenter le niveau de service, notamment pour le dirigeant d’entreprise à la fois sur la prévoyance et la protection sociale. Il s’agira davantage de proposer une approche de la prévoyance, avec notamment la fourniture d’outils, que de développer une gamme de produits », expose Renaud Célié.

Une année 2015 déjà positive

Si Skandia coopère avec deux cents cabinets importants, plus environ quatre-cent-cinquante cabinets sur la plate-forme (la structure collabore également avec des banques privées et grands comptes), pour sa part, Courtage&Système s’appuie sur mille partenaires codés, dont huit cents actifs. Après une année 2014 difficile, Skandia déclare réaliser une année 2015 en croissance et espérer qu’elle soit en hausse de +10 %. De son côté, Apicil, après une progression de + 50 % l’an passé, enregistre une croissance moindre, mais toujours supérieure à celle du marché, activité réalisée aux deux tiers via les CGPI (80 % de l’activité en intégrant Skandia).

Vos réactions