Les IPOs, un marché porteur

Par Arnaud Morvillez, gérant chez Skylar, en charge du fonds Skylar Origin

Par Arnaud Morvillez, gérant chez Skylar, en charge du fonds Skylar Origin

Le marché des introductions en Bourse s’est révélé attractif ces dernières années et toutes les conditions semblent réunies pour que l’année 2016 soit un bon cru. Pour l’investisseur, investir dans ce domaine apparaît source de plus-value s’il sait faire preuve de sélectivité.

Une introduction en Bourse consiste à mettre en vente des titres d’une société afin d’avoir accès aux marchés de capitaux et d’extérioriser la valeur de l’entreprise. Cela peut être fait de deux façons : soit les actionnaires existants décident de céder tout ou partie de leurs actions, on parle alors d’opération en secondaire, ou bien ce sont de nouvelles actions de l’entreprise qui sont créées. On assiste alors à une opération en primaire, il y a ainsi une augmentation de capital et les actionnaires existants se retrouvent dilués, leur participation à l’entreprise baissant mécaniquement. Une introduction en bourse peut également être un mélange des deux, du primaire et du secondaire.

Les introductions en Bourse (ou IPO, pour Initial Public Offering) sont vues par la plupart des investisseurs comme un instrument hautement spéculatif et un complément à leurs portefeuilles. La multiplicité des opérations, les différents types d’IPO et les divergences que l’on peut observer entre les différentes places boursières (comme le comportement des IPOs après la cotation, la construction des livres d’ordres, la période d’exposition au marché entre la fermeture des livres d’ordres et la première cotation, etc.) font que s’exposer aux introductions en Bourse est devenu de plus en plus risqué pour les non-professionnels.

Une classe d’actifs à part entière

Expliquons d’abord en quoi il est possible de considérer les introductions en Bourse comme une classe d’actifs à part entière, au même titre que les matières premières, les obligations convertibles ou les obligations High Yield, par exemple.

Différents facteurs quantitatifs et qualitatifs permettent de classer les introductions en Bourse comme un actif à part entière, et ainsi de construire des portefeuilles et des stratégies autour de cet univers.

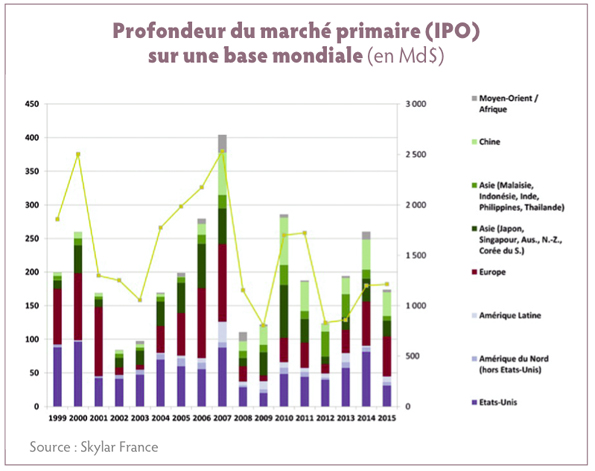

Dans un premier lieu, c’est une classe d’actifs liquide. Il y a beaucoup d’IPOs chaque année et le choix est considérable pour l’investisseur. On peut recenser plus de 16 000 IPOs dans le monde depuis dix ans, et un peu plus de 200 milliards de dollars US [183 Md€, ndlr] de montants levés chaque année. Il est donc aisé de construire des portefeuilles et des stratégies avec des sociétés nouvellement cotées.

De plus, le nombre d’IPO est historiquement lié à la santé des marchés financiers. On peut voir que durant les précédentes graves crises financières mondiales, au début des années 2000 et suite à la crise des subprimes, la fenêtre IPO au niveau mondial s’était refermée et ainsi le nombre de nouvelles cotations diminué drastiquement. L’ouverture de la fenêtre IPO serait ainsi un indicateur de la santé des marchés financiers et de l’appétit des investisseurs pour les marchés actions.

Le dernier facteur quantitatif clé pour expliquer la singularité des IPOs est justement ce flux d’introduction en Bourse qui se déplace de région en région. Comme indiqué sur le graphique « Profondeur du marché primaire (IPO) sur une base mondiale (en Md$) », on peut noter que depuis la crise des subprimes, le flux IPO s’est, dans un premier temps, reconstruit aux Etats-Unis et a profité du programme d’easing de la Réserve fédérale, avant de migrer récemment vers la zone européenne. On assiste, en effet, depuis plusieurs semestres à une réouverture de la fenêtre IPO en Europe, après de longs semestres entre la crise des subprimes et celle de la dette souveraine en Europe où les IPOs étaient rares.

En plus du momentum géographique décrit dans le graphique, les IPOs présentent également un momentum sectoriel fort. Il ne peut y avoir des IPOs que dans un secteur en tendance positive et une zone géographique où les marchés financiers sont favorables à l’appétit action des investisseurs. Par exemple, prenons les introductions en Bourse dans le secteur de l’énergie aux Etats-Unis depuis cinq années. L’industrie du pétrole et du gaz de schiste s’est fortement développée avec la montée des prix du pétrole et les nouvelles technologies de forage. Les besoins en infrastructures de stockage et transport en financement de forage et d’exploration ont nécessité des levées de capitaux importantes pour les entreprises américaines de ce secteur. On a réellement assisté à une vague de transactions entre 2010 et juin 2015 dans cette industrie. Alors que la fenêtre IPO est ouverte aux Etats-Unis, les introductions en Bourse dans le secteur de l’énergie ont représenté en moyenne 15 % des montants levés, avec un pic à plus de 18 % en 2013, pour un total de plus de 38 Md$ [soit 34 Md€, ndlr] sur la période. Il est évident que depuis la chute brutale des prix du pétrole, plus aucune IPO dans ce secteur n’a eu lieu. Ces exemples de multiplications des opérations dans une industrie précise se répètent dans toutes les régions et les secteurs : la reprise de l’immobilier aux Etats-Unis après la crise des subprimes, les banques challengers au Royaume-Uni, le développement de la cyber-sécurité ou encore l’industrie américaine des éditeurs de logiciels installés dans le cloud.

Le second facteur fondamental unique dans les introductions en Bourse est évidemment la détection très tôt dans l’univers des actions cotées des leaders de demain ou des secteurs émergents. Avant que ces entreprises ne soient connues de tous, un investisseur qui regarde de près le monde des IPOs aura accès à des entreprises, comme Palo Alto Networks ou encore Splunk ou Tableau Software, qui sont des sociétés majeures dans leur domaine émergeant. Ces leaders de demain, respectivement, dans le domaine de la sécurité informatique ou du Big Data représentent des investissements porteurs pour des personnes à la recherche de nouveaux secteurs. On peut également penser à Tesla Motors, qui est venu financer en partie sa croissance sur le marché des IPOs en 2010, et qui affiche depuis un parcours boursier remarquable en ayant réussi à délivrer le message vendu aux investisseurs au moment de son introduction en Bourse, ou encore Facebook, où les points d’entrée offerts après l’IPO, et même au prix d’IPO, donnaient aux investisseurs la possibilité de faire des plus-values conséquentes dans cette equity story séculaire.

Enfin, le troisième et dernier avantage fondamental de l’introduction en Bourse est la décote d’IPO supposée offerte aux investisseurs afin de participer à l’opération. Cette potentielle décote de valorisation par rapport à ses comparables déjà listés s’explique par l’absence d’historique de cotation, la jeunesse de l’entreprise – pour la plupart des IPOs, le manque d’information publique, la dissymétrie d’information entre les vendeurs et les futurs acheteurs ou encore la volonté de la société d’afficher une performance boursière positive dès ses débuts de cotation.

Cette décote, quand elle existe, est évidemment à l’appréciation de tout un chacun. Nous allons présenter un cas dans lequel, selon nous, il était possible de matérialiser cette décote de valorisation. L’introduction en Bourse de l’entreprise Elis a eu lieu en février 2015 au prix de 13 € par titre. En étudiant le dossier de près et en utilisant différents critères de valorisation que nous avions retenus (Berendsen et Rentokil), nous avions conclu que les comparables listés de l’entreprise impliquaient une valorisation par action de 15 € pour Elis.

Selon nous, le discount était donc de près de 15 %. Entre le premier jour de cotation d’Elis et le 25 mars, la surperformance d’Elis sur ses comparable était de 13 %. Elis avait résorbé sous une forme quasi décorrélée des marchés financiers sa décote de valorisation. C’est donc un outil extrêmement intéressant pour les investisseurs. Mais il est évident que la sélection des introductions en Bourse est primordiale afin d’éviter toute déconvenue.

Le marché des IPOs en 2015

L’année 2015 a été extrêmement volatile sur les principaux marchés financiers. Dans un premier temps, elle a commencé positivement en Europe avec l’annonce d’un plan d’assouplissement quantitatif de la part de la Banque centrale européenne, ce qui a fait monter fortement les marchés financiers. Par la suite, la fin du programme d’easing aux Etats-Unis, les atermoiements autour de la remontée des taux d’intérêt américains et la possible sortie de la Grèce de la zone euro ont fait plonger les marchés financiers et affecté les valeurs de croissance en général. Les tensions géopolitiques ont également accentué la volatilité des marchés avec les différentes crises au Moyen-Orient. Enfin la volatilité des devises (EURUSD et le renminbi) et la chute du prix des matières premières, et particulièrement du pétrole, ont également alimenté la nervosité des marchés.

Les conditions économiques globalement plus volatiles ont freiné la progression du marché primaire global observée depuis plusieurs années. Ceci reste néanmoins une très bonne année IPO au regard des deux dernières décennies, compte tenu de la volatilité des marchés financiers. Le montant d’émission est ainsi seulement en recul de 10 % par rapport à 2014, qui était une excellente année, avec une levée de capitaux d’environ 185 Md$ [soit 170 Md€, ndlr] pour un peu plus de mille six cents opérations réalisées cette année. Similairement aux années précédentes, l’appétit des investisseurs pour les IPOs semble être en phase avec l’amélioration du contexte macroéconomique mondial.

Si l’on regarde plus précisément les grandes zones géographiques, on remarque une forte densité de transactions en Asie, surtout sur le marché domestique chinois.

L’Asie a néanmoins également été la région où les transactions les plus importantes de l’année ont eu lieu comme Japan Post Holdings (5 Md$) et Japan Post Bank (4,4 Md$) au Japon, Guotai Junan Securities (4,4 Md$), China Huarong Asset Management (2,3 Md$), China Reinsurance Group (1,9 Md$) et China Energy Engineering (1,8 Md$) en Chine. Seulement la dernière entreprise citée n’appartient pas au secteur financier. Ce secteur en Chine a eu besoin de levée de fonds et d’augmentations de capital afin de renforcer les bilans de certaines entreprises, et fait également partie d’un vaste programme de privatisations.

Aux Etats-Unis, la fenêtre IPO est cette année dans l’ensemble moins dynamique que les deux années précédentes, à l’image des marchés financiers américains (l’indice Russell 2000 baissant de 5,7 % en 2015). Nous pouvons noter cette année les introductions d’entreprise comme First Data (2,6 Md$), Tallgrass Energy GP (1,2 Md$) ou encore Fitbit (750 M$).

En Europe, grâce au programme d’assouplissement quantitatif lancé par la Banque centrale européenne au début de l’année, le nombre de transactions et leurs montants ont continué la tendance haussière observée depuis la crise de la dette souveraine en 2012 (77 Md$ en 2015, contre 73 Md$ en 2014). Il est à noter que pour la première fois l’Europe dépasse les Etats-Unis en termes de montants levés depuis plus de dix ans. La France a également été active avec plusieurs transactions de plus de 500 M€, comme Spie, Elis, Europcar et Amundi.

En se penchant sur la France, on note une accélération depuis plusieurs années des IPOs, avec un commencement de réouverture franche de la fenêtre IPO depuis la crise de la dette souveraine en Europe. Cette tendance devrait se poursuivre tant que l’appétit des investisseurs pour la zone euro se maintient.

En revanche, les difficultés connues par les pays d’Amérique latine ont fermé la fenêtre IPO dans cette zone géographique, avec seulement 2,2 Md$ pour une dizaine de transactions.

De bonnes perspectives pour 2016

Une fois encore, le marché des IPOs devrait être soutenu largement par les fonds de Private Equity et les fonds de Venture Capital, les premiers nommés achetant des entreprises en difficulté ou à des prix attractifs, les restructurent et tentent de revendre ces entreprises avec des bénéfices ; les seconds prenant des participations dans de jeunes entreprises en espérant aider une pépite à se développer.

Les fonds de Private Equity ont acheté énormément d’entreprises pendant les différentes crises entre 2008 et 2012 et le plus souvent, après sept années de détention en moyenne, revendent leurs acquisitions. Ce sera un moteur certain du marché des IPOs pour les prochaines années.

Les fonds de Venture Capital auront un rôle clé également en 2016 et après. On remarque que l’accès au capital privé est devenu plus facile et plus rapide parfois que l’accès au marché public et aux IPOs. De nombreuses entreprises ont préféré patienter et se financer auprès de capitaux privés et ainsi retarder leur arrivée en Bourse. Il y a donc une réserve importante de potentielles IPOs, surtout dans le secteur technologique, au sein des portefeuilles des entreprises de Venture Capital.

Ce phénomène est accentué par le fait que les valorisations entre les marchés public et privé se sont resserrées. Ainsi, de plus en plus d’entreprises grossissent au sein de capitaux privés, ont des bilans plus solides, une croissance pérenne, et ne viennent sur le marché que pour des questions stratégiques ou d’image. C’est bénéfique pour le marché des IPOs dans le sens où ces introductions en Bourse ont plus de chance d’avoir lieu, de bien se passer, et ainsi ne pas être reporté pour manque d’intérêts des investisseurs.

A l’image de 2014 et 2015, on peut attendre pour 2016 que le mouvement entamé par les grandes entreprises de se déparer d’actifs non-clés ou de matérialiser de la valeur sur ces actifs sera encore pourvoyeur de transactions importantes. On a vu en 2015 le groupe Fiat céder sa participation dans Ferrari ou encore le groupe Bayer mettre en Bourse sa filiale de chimie Covestro.

Les Etats ont également vendu des actifs en Europe et en Asie, et ce programme de privatisations devrait continuer en 2016, pour des contraintes budgétaires ou stratégiques. L’Etat espagnol a cédé une participation dans ses aéroports Aena, l’Etat italien a mis en bourse en fin d’année Poste Italiane ou encore l’Etat néerlandais vendant sa participation dans ABN Amro. En Asie, le Japon a réussi la triple Introduction en Bourse de la Poste, et de ses filiales banque et assurance. Comme indiqué précédemment, on a assisté à de nombreuses transactions à Hong Kong d’entreprises détenues par l’Etat chinois.

Enfin les sous-jacents macroéconomiques, les taux d’intérêt bas et les différentes politiques d’assouplissement monétaire à travers le monde soutiendront largement le marché IPO en 2016.

Un nouveau cycle d’introduction en Bourse s’est amorcé en 2010 aux Etats-Unis et devrait se poursuivre au cours des prochaines années, en raison de bons chiffres macroéconomiques. En Europe, l’intervention de la Banque centrale européenne et la reprise macroéconomique devraient débloquer les marchés financiers et rouvrir durablement la fenêtre IPO. A Hong Kong, l’ouverture du « tunnel » entre A-Share à Shanghai, Shenzen et les H-Share de Hong Kong facilitera les flux et les échanges entre les trois places et devrait accélérer ainsi le flux IPO dans les trois Bourses. Les différentes mesures d’assouplissement prises par le gouvernement chinois pour stabiliser la croissance vont aussi aider le marché IPO local.

En conclusion, le marché des introductions en Bourse en 2016 devrait être à l’image de ce que nous avons connu les années précédentes. Toutes choses égales par ailleurs, sans krach massif des marchés financiers ou de certaines places boursières, tous les ingrédients sont réunis afin que les investisseurs puissent enregistrer de belles performances en sélectionnant les meilleures IPOs.

Vos réactions