Pourquoi ne pas abaisser les frais de gestion des valeurs mobilières pour en augmenter l’attractivité ?

Par Bruno Séjourné, professeur de Sciences économiques et directeur de l’Esemap (université d’Angers), et Olivier Moreau, Family Officer chez Alliance Family Office et professeur associé à l’université d’Angers

Par Bruno Séjourné, professeur de Sciences économiques et directeur de l’Esemap (université d’Angers), et Olivier Moreau, Family Officer chez Alliance Family Office et professeur associé à l’université d’Angers

Le rapport 2023 du Sénat visant à renforcer la protection des épargnants(1) ne pouvait être plus clair : « Comment parvenir à un gain pour les épargnants ? En supprimant et en encadrant plus strictement certaines catégories de frais ». Cette préoccupation a guidé les pouvoirs publics et les régulateurs depuis de nombreuses années. Et la pression sur l’industrie financière demeure forte, dans un contexte concurrentiel faisant émerger des alternatives low cost. Nous faisons ici le point sur l’ampleur de ces différents coûts, sur les conséquences pour les épargnants et les intermédiaires.

La désintermédiation bancaire entamée au début des années 1980 n’a pas eu pour corollaire, comme on pouvait le penser en première approche, un développement massif de la finance directe, mais plutôt celui d’une nouvelle forme d’intermédiation des placements financiers des ménages. Cette intermédiation multiforme a généré des frais importants en matière de détention de valeurs mobilières. Or la théorie économique et financière s’accommode mal de ces coûts, qui perturbent le choix et la gestion des placements. On comprend pourquoi « le niveau, la composition et la transparence des frais ont constitué l’une des principales préoccupations » des rapporteurs du Sénat.

Ces frais rémunèrent les opérations de marché (et post-marché), de gestion et de conseil. Les ramener à zéro paraît donc illusoire. Pourtant, les épargnants ont le choix d’adopter un nouveau modèle de détention de valeurs mobilières : peu de frais, des outils intuitifs et ludiques. C’est la promesse des néo-banques et autres néo-courtiers en assurance. D’autres – les gros patrimoines –, même dans le cadre de l’intermédiation multiple, non seulement bénéficient déjà de frais réduits, mais profitent de plus de prestations non facturées à leur coût de revient.

Il reste que la majorité des Français subissent les coûts les plus élevés. La concurrence et les pressions réglementaires permettront-elles de prolonger la baisse des frais de gestion des valeurs mobilières pour en augmenter l’attractivité ? Quelles pourraient en être les conséquences sur les acteurs de l’écosystème des placements financiers ?

La transformation de l’accès aux valeurs mobilières

Les plus anciens d’entre nous se souviennent certainement d’avoir acheté des actions en prenant rendez-vous chez leur banquier, signé au stylo à bille un document carbone rempli à la main et dont ils conservaient un exemplaire…

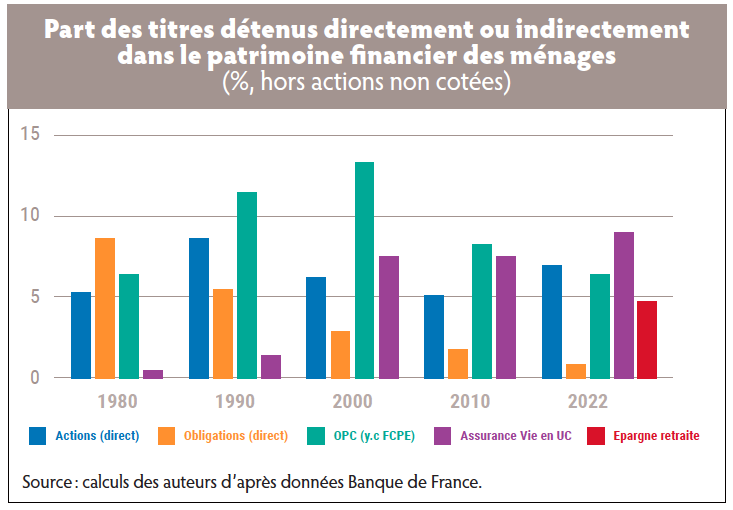

C’était il y a quarante ans, et cela nous renvoie pourtant au moyen-âge de la finance ! Moyen-âge technologique, moyen-âge de structure de marché de l’épargne et moyen-âge commercial. A cette époque, la détention de titres (actions cotées et emprunts d’Etat) se faisait majoritairement en direct (cf. graphique « Part des titres détenus directement ou indirectement dans le patrimoine financier des ménages »), les OPC se démocratisaient lentement, et l’assurance-vie n’avait pas encore connu le coup de pouce fiscal qui signera son décollage à partir du milieu des années 1980, puis plus tardivement dans sa partie unités de comptes (UC).

C’était il y a quarante ans, et cela nous renvoie pourtant au moyen-âge de la finance ! Moyen-âge technologique, moyen-âge de structure de marché de l’épargne et moyen-âge commercial. A cette époque, la détention de titres (actions cotées et emprunts d’Etat) se faisait majoritairement en direct (cf. graphique « Part des titres détenus directement ou indirectement dans le patrimoine financier des ménages »), les OPC se démocratisaient lentement, et l’assurance-vie n’avait pas encore connu le coup de pouce fiscal qui signera son décollage à partir du milieu des années 1980, puis plus tardivement dans sa partie unités de comptes (UC).

Aujourd’hui la détention en direct de valeurs mobilières est devenue marginale, voire quasi-inexistante pour les obligations, et les avantages de la gestion collective se sont imposés : délégation de gestion, mutualisation, garanties… Les fonds sont ainsi majoritaires dans les encours. Mais leur détention passe essentiellement par l’assurance-vie, l’épargne-retraite ou l’épargne salariale.

Ainsi, la multi-intermédiation prédomine, caractéristique par exemple de l’assurance-vie, mettant en jeu plusieurs structures qui appartiennent souvent au même groupe : commercialisation par le réseau bancaire, gestion du contrat par la compagnie d’assurance, gestion du portefeuille par la société de gestion. Les résultats des groupes bancaires traduisent d’ailleurs le succès de leur démarche. En 2022, selon les données de l’ACPR, la marge nette d’intérêt contribuait à moins de 50 % du produit net bancaire, les banques ayant su chercher d’autres ressources comme les commissions.

Pourtant, il n’a jamais été aussi facile d’acheter des titres en vif. Au tournant du millénaire, banques en ligne, puis néo-brokers, ont fourni aux épargnants des instruments toujours plus sophistiqués leur permettant de passer des ordres de Bourse seuls et à n’importe quel moment. L’apparition des nouveaux actionnaires depuis 2020 que nous avions analysée dans un numéro précédent de Profession CGP(2) l’illustre. Ainsi, ce double mouvement d’intermédiation multiple et, presque paradoxalement, d’accès facilité aux marchés fait que plusieurs modèles cohabitent aujourd’hui.

Des différentiels de coût importants

Dans la continuité de ces schémas différenciés d’accès aux marchés, deux modèles opposés de coûts sont offerts : l’un aux frais limités, reposant principalement sur une détention de valeurs en direct et d’ETF à travers le PEA et le compte-titres ; l’autre aux frais élevés, avec des parts d’OPC non clean share le plus souvent détenus dans un contrat d’assurance-vie.

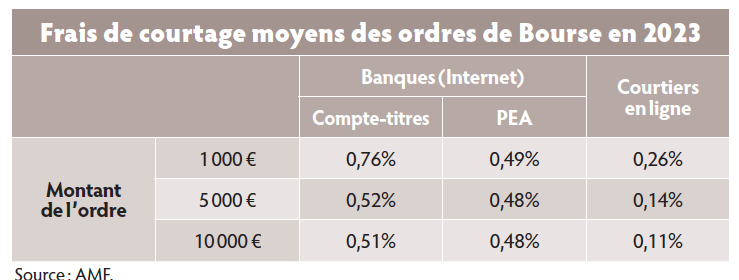

Dans le premier cas, sous l’effet de la concurrence des nouveaux entrants, mais aussi de l’environnement réglementaire, les coûts de gestion d’un portefeuille de valeurs mobilières détenues directement ont eu tendance à diminuer au cours des dernières décennies. Pour les frais de courtage (achats/ventes), en 2023, l’Autorité des marchés financiers (AMF) les évalue à environ 0,5 % pour les ordres passés par Internet auprès des banques traditionnelles, et à moins de 0,3 % chez les courtiers en ligne, avec une nette dégressivité en fonction du montant (cf. tableau « Frais de courtage moyens des ordres de Bourse en 2023 »). Ces derniers tarifs demeurent proches pour des ordres passés sur les gros marchés étrangers (USA, Allemagne).

Dans le premier cas, sous l’effet de la concurrence des nouveaux entrants, mais aussi de l’environnement réglementaire, les coûts de gestion d’un portefeuille de valeurs mobilières détenues directement ont eu tendance à diminuer au cours des dernières décennies. Pour les frais de courtage (achats/ventes), en 2023, l’Autorité des marchés financiers (AMF) les évalue à environ 0,5 % pour les ordres passés par Internet auprès des banques traditionnelles, et à moins de 0,3 % chez les courtiers en ligne, avec une nette dégressivité en fonction du montant (cf. tableau « Frais de courtage moyens des ordres de Bourse en 2023 »). Ces derniers tarifs demeurent proches pour des ordres passés sur les gros marchés étrangers (USA, Allemagne).

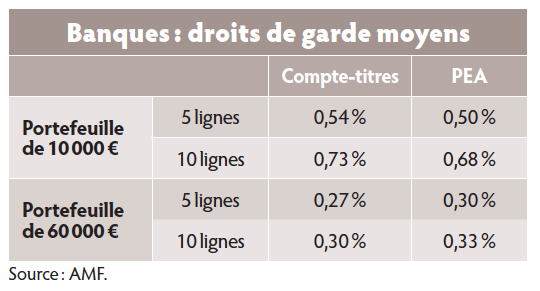

S’y ajoutent les droits de garde, qui sont fonction du nombre de lignes dans le portefeuille. Un montant minimum étant perçu, un « petit » portefeuille composé de nombreuses lignes s’avère plus coûteux (cf. tableau ci-dessus « Banques : droits de garde moyens »). A titre illustratif, l’AMF évaluait ces droits en 2023 à 0,3 % environ pour un portefeuille de 60 000 euros détenu dans une banque. Pour les fonds intégrés dans ce premier modèle, les ETF en sont naturellement l’architecture principale. Toujours selon l’AMF, les frais de gestion des ETF actions s’élèvent en moyenne à 0,38 % en 2021.

S’y ajoutent les droits de garde, qui sont fonction du nombre de lignes dans le portefeuille. Un montant minimum étant perçu, un « petit » portefeuille composé de nombreuses lignes s’avère plus coûteux (cf. tableau ci-dessus « Banques : droits de garde moyens »). A titre illustratif, l’AMF évaluait ces droits en 2023 à 0,3 % environ pour un portefeuille de 60 000 euros détenu dans une banque. Pour les fonds intégrés dans ce premier modèle, les ETF en sont naturellement l’architecture principale. Toujours selon l’AMF, les frais de gestion des ETF actions s’élèvent en moyenne à 0,38 % en 2021.

Dans le deuxième modèle, devenu dominant, les frais de gestion des OPC sont supérieurs, ce qui est justifié par les éléments administratifs et de gestion pure. L’AMF évaluait en 2021 les frais courants annuels des fonds à 1,25 % en moyenne (1,51 % pour les fonds actions), mais avec des disparités substantielles. On retrouve ce même niveau moyen de 1,25 % dans le cadre de l’épargne salariale. Mais ce taux monte à 2,01 % pour les OPC au sein de l’assurance-vie selon l’étude 2023 de Good Value for Money. S’y ajoutent les droits de garde pour une détention au sein d’un compte-titres et les frais de gestion du contrat d’assurance-vie (0,8 % en moyenne pour les UC selon l’ACPR) ou du produit d’épargne-retraite. Enfin, suivant les montants confiés, il convient d’ajouter les frais de souscription ou autres droits d’entrée.

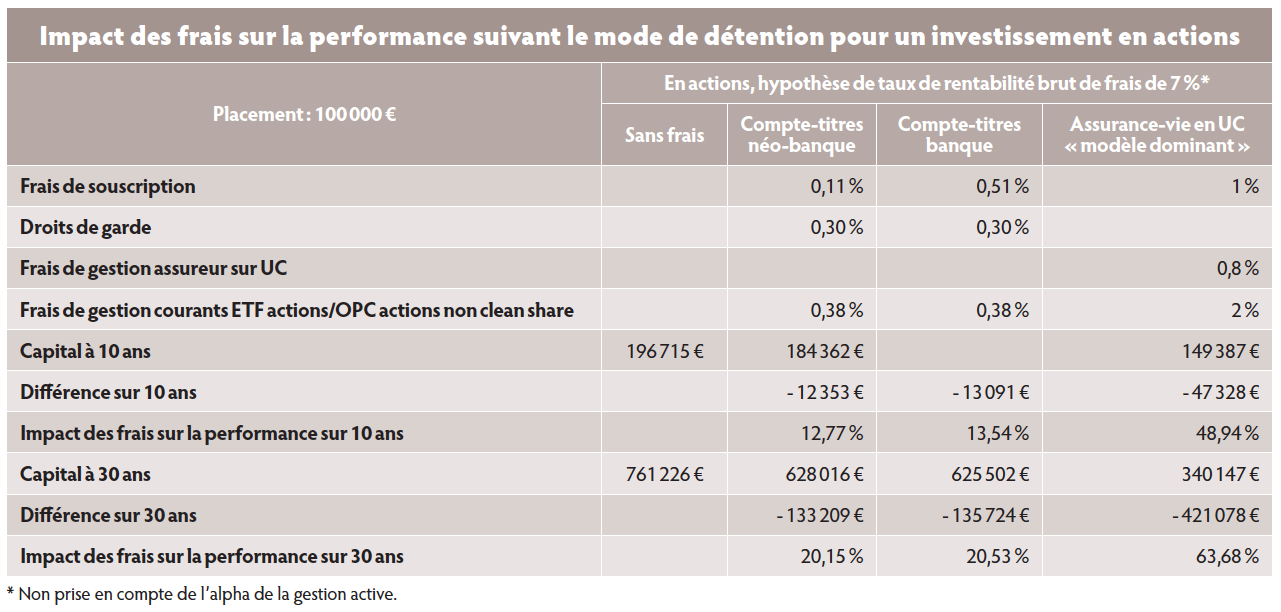

L’impact des frais sur la performance est considérable pour l’assurance-vie en comparaison d’une détention de valeurs mobilières sur un compte-titres. A titre d’illustration (cf. tableau « Impact des frais sur la performance suivant le mode de détention pour un investissement en actions »), pour un placement en actions suivant ces hypothèses de coûts, les frais amputent de 48,40 % la performance brute du contrat sur dix ans et de 63,68 % sur trente ans, contre seulement environ 12 % et 20 % sur les deux mêmes durées en cas de détention en compte-titres. Pour affiner et individualiser l’estimation, d’autres paramètres seraient, bien entendu, à prendre en compte : accessibilité des supports d’investissement, qualité de ces supports, frais d’arbitrage et/ou de courtage, traitement juridique et fiscal.

L’impact des frais sur la performance est considérable pour l’assurance-vie en comparaison d’une détention de valeurs mobilières sur un compte-titres. A titre d’illustration (cf. tableau « Impact des frais sur la performance suivant le mode de détention pour un investissement en actions »), pour un placement en actions suivant ces hypothèses de coûts, les frais amputent de 48,40 % la performance brute du contrat sur dix ans et de 63,68 % sur trente ans, contre seulement environ 12 % et 20 % sur les deux mêmes durées en cas de détention en compte-titres. Pour affiner et individualiser l’estimation, d’autres paramètres seraient, bien entendu, à prendre en compte : accessibilité des supports d’investissement, qualité de ces supports, frais d’arbitrage et/ou de courtage, traitement juridique et fiscal.

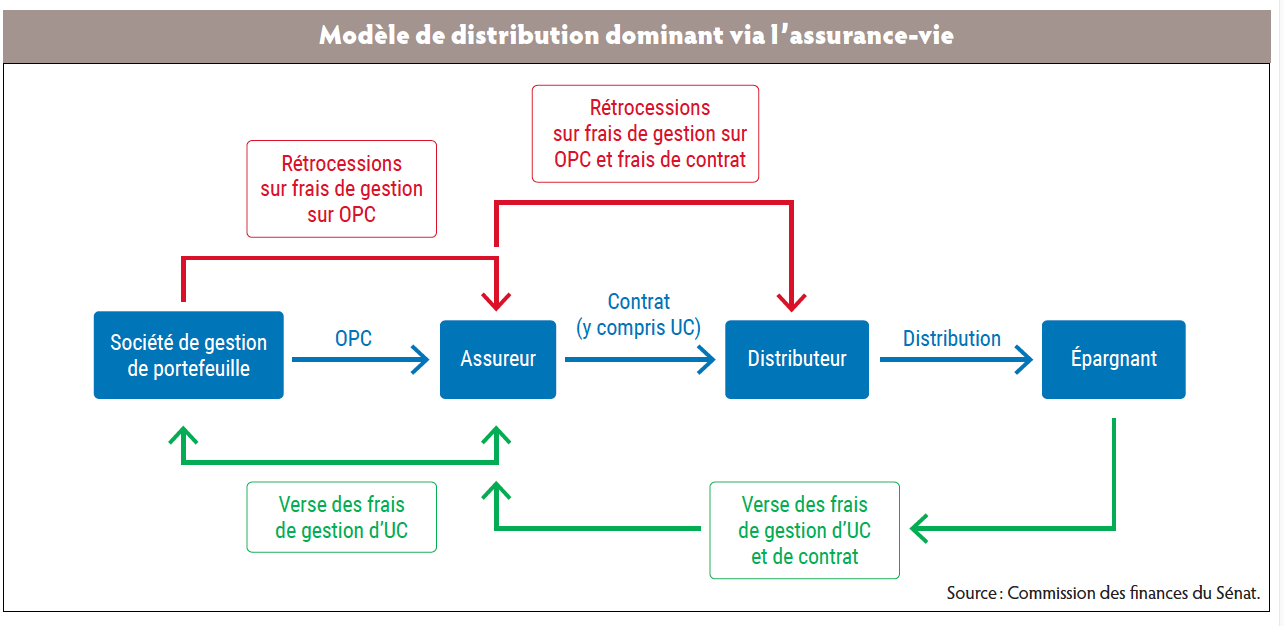

S’il convient de rappeler que ces derniers frais rémunèrent des services, une explication complémentaire de cette ponction élevée est à rechercher dans le modèle de distribution décrit par le schéma ci-dessous « Modèle de distribution dominant via l’assurance-vie » qui s’appuie sur la réglementation propre à l’assurance-vie.

La Directive distribution en assurance (DDA) permet, en effet, la rétrocession d’une partie des frais de gestion courants des UC au distributeur (0,84 % sur les 2,01 % pour les UC actions selon Good Value for Money). On comprend alors mieux les enjeux économiques pour les intermédiaires en assurance, que ce soient les banques ou les cabinets de gestion de patrimoine. Les rétrocessions sur les parts d’OPC non clean share(3) s’avèrent dans bon nombre de cas supérieures au commissionnement propre à la distribution du contrat d’assurance-vie.

Ceci a d’ailleurs conduit l’ACPR dans sa recommandation 2023-R-01 du 17 juillet 2023 à rappeler le devoir de transparence sur les frais globaux supportés par l’épargnant en assurance-vie et à une sélection d’unités de compte présentant un bon rapport performance-frais (« value for money »(4) ).

Depuis 2023, on assiste à un déréférencement d’une partie des fonds proposés jusqu’ici par les compagnies. Dans le même sens, la proposition de loi tendant à renforcer la protection des épargnants évoquée en introduction va jusqu’à envisager la transférabilité externe des contrats d’assurance-vie pour accroître la concurrence entre les acteurs.

Les conséquences des frais en matière de placements

L’analyse de ces frais en matière de comportement d’épargne est multiple. Notre simulation a permis d’insister sur l’écart de rentabilité. Il traduit bien les résultats des travaux empiriques qui montrent la quasi-impossibilité pour un épargnant d’obtenir la performance de l’indice de référence dès lors qu’entrent en jeu des formules d’intermédiation multiple.

Certaines études vont au-delà : une récente publication de Better Finance(5) montre qu’en Europe, beaucoup de produits d’épargne-retraite peinent à proposer un rendement réel net positif, même à long terme et même en minimisant l’ampleur de ces coûts, certains n’étant pas toujours accessibles ! A travers l’assurance-vie, en raison de frais élevés, la France n’échappe pas à ce constat.

La faiblesse de la performance entraîne des conséquences plurielles pour les épargnants. Il en ressort, en effet, un écrasement de la prime de risque captée, qui justifie un refus de se tourner vers les marchés financiers, y compris dans une optique de long terme, au moins pour les épargnants les plus averses au risque. Au-delà, la finance comportementale, à travers la théorie du regret, permet de comprendre que, face à des déceptions récurrentes au regard d’un benchmark donné par les principaux indices, les épargnants finissent par se détourner des produits les plus chargés en frais.

Il convient cependant de distinguer, à ce stade, les coûts fixes, indépendants des montants, des coûts variables. Les premiers sont incontestablement les plus déstabilisants et conduisent à une segmentation de la clientèle selon la taille des patrimoines financiers. Ils sont plus fréquents en matière de gestion en direct d’un portefeuille (par exemple, les frais minimums de passage d’ordre). Les plus modestes, au regard de ce prix fixe à payer, renonceront à se lancer dans la détention de valeurs mobilières. Ils le feront d’autant plus que la diversification de leur portefeuille sera coûteuse, chaque ligne entraînant un coût supplémentaire, et que le risque de sous-diversification en sera renforcé. Enfin, ils renonceront à ajuster régulièrement leur portefeuille : ils ne le feront que si l’avantage marginal de l’ajustement l’emporte sur le coût de la réallocation. On comprend que ces coûts éloignent l’épargnant des règles saines de gestion d’un portefeuille.

Le discours est plus nuancé pour les frais variables (un pourcentage du montant) qui ne remettent par exemple pas en cause la diversification. Néanmoins, là encore, les intermédiaires financiers sont nombreux à discriminer en matière d’accès à la performance, non seulement en appliquant des taux de frais d’entrée dégressifs selon la taille du flux de collecte, mais encore parfois en offrant des frais de gestion moindres pour les contrats dédiés à la clientèle « haut de gamme ». Ce traitement différencié est une des caractéristiques du modèle dominant actuel.

Un traitement différencié suivant la typologie de clientèle

Il n’est nullement nécessaire d’insister sur les inégalités patrimoniales en France (comme ailleurs). Les données de l’Insee montrent, par exemple, que 10 % des ménages les mieux dotés détiennent plus de 60 % du patrimoine financier (près de 50 % pour les 5 % des ménages les mieux dotés et de 25 % pour le dernier centile). Ce qui importe ici, c’est que les conglomérats bancaires classent leurs clients, dont les clients patrimoniaux et fortunés(6). Ces deux catégories profitent de services de banque privée. Les conseillers en gestion de patrimoine non affiliés à un réseau bancaire, ou encore les assureurs, disputent âprement cette clientèle aux banques.

Cette population aisée dispose naturellement d’un fort pouvoir de négociation. Chronologiquement, au fil des réformes réglementaires et de la pression concurrentielle, les droits d’entrée ont été attaqués, puis les frais de gestion de l’assureur.

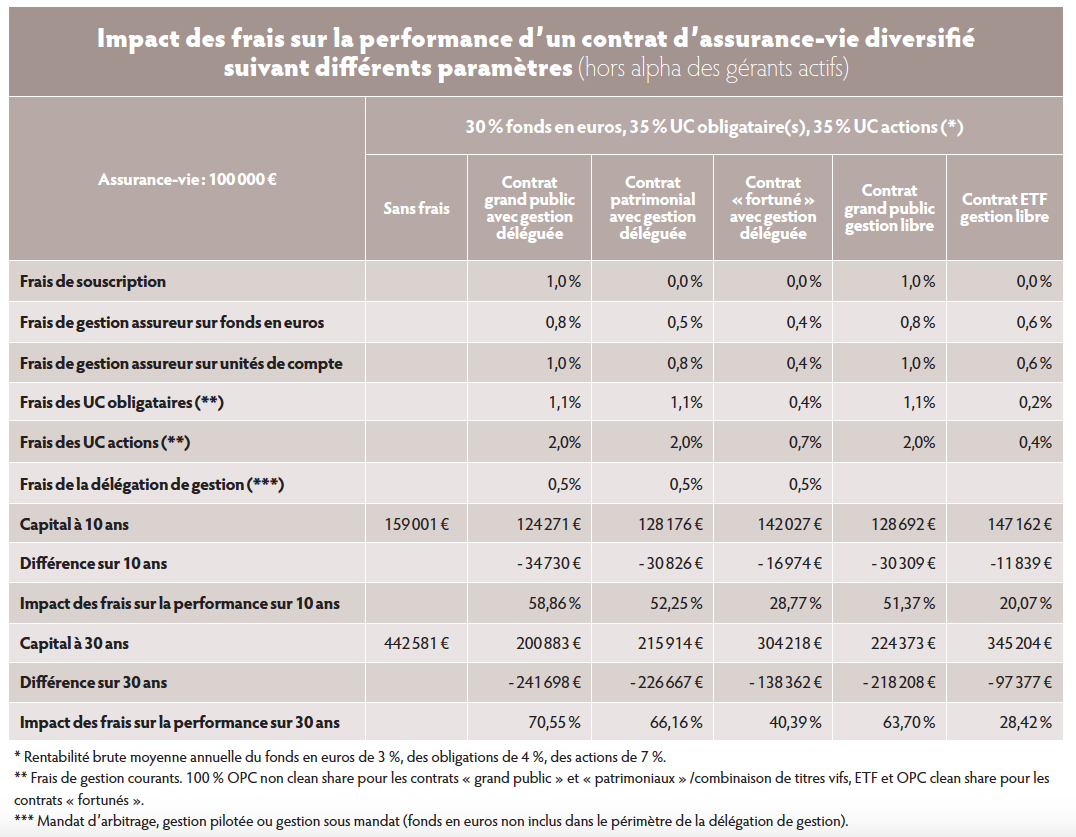

Un dernier bastion reste cependant à conquérir, l’accès facilité à des supports moins chargés en frais. Le tableau « Impact des frais sur la performance d’un contrat d’assurance-vie diversifié », établi sur la base des pratiques de place pour des contrats d’assurance-vie diversifiés, l’illustre.

Un dernier bastion reste cependant à conquérir, l’accès facilité à des supports moins chargés en frais. Le tableau « Impact des frais sur la performance d’un contrat d’assurance-vie diversifié », établi sur la base des pratiques de place pour des contrats d’assurance-vie diversifiés, l’illustre.

Si, dans le cadre d’une délégation de gestion, la clientèle fortunée bénéficie d’un accès généralisé à des supports moins coûteux (parts d’OPC clean share, ETF, titres en direct), tel n’est pas le cas pour le grand public et, plus étonnant, une partie de la clientèle patrimoniale. Suivant les hypothèses retenues et dans le cadre d’une délégation de gestion, l’impact des frais sur la performance sur dix ans s’étend de -29 % (contrat « fortuné ») à -59 % (contrat « grand public »). Proche de ce record, le contrat patrimonial avec gestion déléguée est pénalisé de 52 %. La justification d’un tel niveau de frais, particulièrement pour la clientèle fortunée et de manière non discriminée pour la clientèle patrimoniale, est probablement à rechercher dans un modèle offrant en contrepartie des services non facturés. Il n’est pas inutile non plus de rappeler que la qualité de gestion offerte peut compenser partiellement ces coûts.

Des frais financiers en contrepartie de services non facturés à leur prix de revient pour la clientèle patrimoniale et fortunée

Tous les épargnants n’ont évidemment pas le choix pour ces différentes formules. Mais lorsque c’est le cas, l’acceptation d’un tel niveau de frais par la clientèle patrimoniale interroge. Une première explication est à rechercher dans la structuration des frais décrite ci-avant. Bien qu’informés ex ante et post-investissement, la majorité des clients ne perçoit pas de la même manière les frais qui sont prélevés sur leur compte-courant et ceux, plus indolores, qui sont perçus directement par les sociétés de gestion et les assureurs.

Une autre explication, plus rationnelle, réside dans les avantages indirects offerts par les banques privées ou les conseillers en gestion de patrimoine non affiliés :

- en premier lieu, la fourniture d’un conseil en gestion de patrimoine global pas ou peu facturé. Des études patrimoniales de bonne qualité peuvent, par exemple, être rédigées par les ingénieurs patrimoniaux des banques ou cabinet de gestion de patrimoine ;

- les clients profitent d’un effet de réseau : échanges avec des personnes aux problématiques proches lors de manifestations, accès à des spécialistes lors d’invitations thématiques ;

- pour les clients des banques privées, l’accès au financement est facilité et, cette fois, le pouvoir de négociation de la clientèle patrimoniale et fortunée est pleinement exercé !

- enfin, le modèle de rétrocession favorise la distribution de contrats d’assurance vie intégrant les meilleurs OPC de place (architecture ouverte).

Ces « contreparties » posées pour la clientèle patrimoniale et fortunée, on est en droit de s’interroger sur celles offertes au reste de la clientèle des grands conglomérats bancaires. Certes, la multi-vente favorise l’accès au crédit. En revanche, quel niveau de conseil espérer quand un conseiller clientèle a en charge, en moyenne, sept cents clients ? Quel pouvoir de négociation pour la clientèle ? La préconisation assurance-vie avec unités de compte est-elle toujours la plus pertinente quand les enjeux successoraux sont inexistants ou limités… l’argument de la fiscalité directe et indirecte se heurtant au surcoût considérable actuel de cette solution. Rien n’est moins sûr.

Vers un nouveau paradigme ?

La tendance de fond d’une diminution et d’une plus grande transparence des frais semble acquise. Les régulateurs agissent et incitent, par exemple les assureurs, à intégrer des supports présentant le meilleur rapport qualité-prix. Démocratiser l’utilisation de titres en vifs et d’ETF dans les contrats est la prochaine étape.

Notre simulation montre que cela permettrait de réduire significativement la perte pour les souscripteurs. Sur la base de nos hypothèses en gestion libre, l’impact des frais sur la performance serait ramené à environ 20 % sur dix ans pour un contrat équilibré « en ETF » au lieu de 50 % pour un contrat d’assurance-vie grand public « en OPC non clean share ». A l’instar de ce qui s’est passé pour les comptes-titres et PEA, l’objectif serait de développer l’accès direct et indirect aux marchés financiers, d’améliorer la gestion et d’augmenter la performance des portefeuilles.

Néanmoins, une telle démocratisation se traduit par une plus grande responsabilisation de l’épargnant. Certes, l’éducation financière progresse, tout comme la sensibilité aux frais. Certes, nous assistons au développement de nouvelles formes d’intermédiation, prisées par les plus jeunes. Mais que dire du grand public ? Jusqu’où peut aller cette renaissance de l’investissement direct en valeurs mobilières, contournant la double intermédiation et facilitée par l’émergence des néo-banques ? Le relais peut-il être pris par l’investissement en assurance-vie, quand cela est patrimonialement justifié, via les néo-courtiers ? Dans ces deux cas, les services de délégation de gestion ou de gestion conseillée, largement automatisés, permettent-ils de remédier efficacement au déficit de connaissance et d’expérience des épargnants ? Il est difficile d’évaluer l’ampleur de la dynamique à venir.

Même si l’on peut tabler sur le fort pouvoir de négociation des acteurs en place pour ralentir l’émergence d’un nouveau paradigme, les conséquences d’une lame de fond dans ce domaine sont à envisager pour l’industrie financière et les acteurs de la distribution. Pour les sociétés de gestion, une substitution massive des ETF aux fonds redistribuerait les parts de marché des différents groupes, laissant peu de place aux petits. Un modèle alternatif pourrait se développer autour de distributeurs puissants, les Bigs Techs, de concepteurs de solutions d’investissement à l’échelle mondiale, tout aussi imposants, tel que BlackRock entre autres, avec des services de gestion et de conseil dopés à l’IA et permettant d’importantes économies de distribution. Sans réaction de leur part, ce modèle limiterait considérablement la place des groupes actuellement dominants. Celle des acteurs du conseil en gestion de patrimoine en serait également discutée.

Sans aller jusqu’à remettre en cause leur existence, la baisse de certains frais interroge. Doit-elle s’accompagner d’une facturation généralisée et au juste prix du service de conseil en gestion de patrimoine ? Rien n’est moins sûr, tant culturellement la clientèle française n’y est pas préparée (une partie des conseillers non plus !).

Plus probablement, à l’instar de ce qui fut observé consécutivement à l’adoption de la réglementation MIF II pour les mandats de gestion(7), on pourrait assister à une hausse des frais de la gestion déléguée et/ou des frais des assureurs et/ou, plus modérément sans doute, des frais des ETF. La clientèle patrimoniale et fortunée s’en accommoderait peut-être, attachée aux services additionnels non facturés et à la relation humaine de confiance établie. Mais à nouveau le grand public pourrait ne pas y gagner.

1. Texte adopté en première lecture par le Sénat le 31 janvier 2023.

2. « Les jeunes investisseurs, opportunité ou menace », octobre 2022.

3. Les parts d’OPC clean share sont sans rétrocession au distributeur.

4. Cette recommandation est cohérente avec les orientations de l’Autorité européenne des assurances et des professionnels sur l’analyse du rapport qualité-prix des produits d’assurance-vie, incluses dans la stratégie d’investissement de détail de la Commission européenne.

5. « Will you afford to retire? The Real Return of Long-Term and Pension Savings », 2023.

6. Les segmentations des banques ne sont pas homogènes. Certaines, entre autres critères, classent leurs clients patrimoniaux à partir de 300 000 € de placements confiés contre 3 000 000 € pour les fortunés.

7. La réglementation MIF II a interdit les rétrocessions sur les OPC dans le cas des mandats de gestion (compte titres et PEA). Les sociétés de gestion ont, en contrepartie de l’utilisation de parts d’OPC clean share, augmenté les frais de service de gestion sous mandat. Bien que non imposée par la réglementation DDA, certaines gestions sous mandat au sein des contrats d’assurance-vie ont adopté la même pratique.

Vos réactions