Gestion active versus gestion passive

Par Sébastien Grasset, directeur de l’Asset Management et membre du directoire d’Auris Gestion

Par Sébastien Grasset, directeur de l’Asset Management et membre du directoire d’Auris Gestion

Opposer gestion active et gestion passive, c’est un peu opposer Batman et Superman. Le gérant actif va tenter de battre le marché en faisant des choix sectoriels ou de valeurs en déployant une gestion de conviction et/ou guidée par des outils d’aide à l’allocation, voire par une approche de gestion quantitative. La gestion indicielle passive repose sur le postulat que rien ne peut, sur le long terme, battre le marché, ce dernier étant perçu comme doté d’une efficience presque sans faille. L’union de ces deux styles, en apparence opposés, se révèle bénéfique.

La gestion passive est un style d’investissement qui consiste à chercher la meilleure réplication possible d’un indice de marché (public, composite, propriétaire, etc.), tout en minimisant généralement les frais de gestion, ainsi que les coûts de transaction. Ce type de gestion repose sur le postulat d’efficience des marchés (c’est-à-dire que les cours reflètent, à tout instant, toutes les informations disponibles). Poussé à l’extrême, ce raisonnement peut amener à considérer qu’il est difficile, voire impossible de prévoir l’évolution des marchés par une approche fondamentale ou technique.

La gestion passive

Dès les années 1960, la littérature académique, via la théorie moderne du portefeuille d’Harry Markowitz complétée par le modèle d’évaluation des actifs financiers de William Sharpe, affirmait que le portefeuille le plus optimal était celui du marché (composé de l’ensemble des valeurs de l’indice considéré). En somme, les partisans de la gestion passive considèrent le prix de marché des actifs financiers comme le meilleur estimateur de leur valeur. En effet, si le marché devait être totalement efficient, aucune stratégie active ne pourrait le battre pour un risque comparable, car les anomalies ou opportunités d’arbitrages seraient captées instantanément.

Il existe de nombreuses stratégies de gestion passive, dont la plus commune est le Buy and Hold. Cette stratégie consiste à acheter des titres et à les garder en portefeuille sur le long terme, et ce, indépendamment de l’évolution du marché. La performance générée est alors seulement fonction de l’exposition du portefeuille aux facteurs de risque systématique (les différents bêta). Bien qu’elle puisse paraître simple prima facie, l’application de cette stratégie est laborieuse lorsque l’indice répliqué présente une kyrielle de valeurs, à l’instar du Stoxx Europe 600. La composition du portefeuille géré passivement change au gré des entrées et sorties ou encore des fusions-acquisitions des valeurs composant l’indice. Or un Tracker ou OPC indiciel coté (ETF indiciel) va permettre de répliquer mécaniquement l’indice visé. L’investisseur peut acheter ou vendre des parts d’ETF indiciels par l’intermédiaire d’un broker, comme il le ferait pour des actions cotées. Ces véhicules d’investissement peuvent cibler différentes catégories traditionnelles d’actifs (indices actions, indices taux ou encore indices crédit) ou encore plus spécifiques (indices sur commodities, etc.). Ils peuvent également permettre de répliquer un indice sectoriel (secteur Oil & Gas, secteur bancaire, etc.), géographique (indice actions européennes large caps, indice actions américaines large caps, etc.) et/ou factoriel (par exemple indice cherchant à reproduire la performance des actions ayant un biais Value ou, au contraire, Growth d’une zone, etc.). Plus récemment, une offre d’ETF indiciels liés aux cryptomonnaies a vu le jour.

La gestion indicielle passive offre également un atout qui nous semble majeur : la diversification. Or, selon nous, il s’agit du maître-mot en gestion d’actifs. En effet, en répliquant des indices, par construction diversifiés, la gestion indicielle passive réduit substantiellement les biais de sélection qui sont naturels au sein de toute équipe de gestion active et qui peuvent s’avérer plus ou moins heureux. Elle réduit également le risque idiosyncratique (davantage présent en gestion active où la nécessité de battre les indices peut amener des équipes de gestion à concentrer des expositions sur certaines valeurs). Les techniques de réplication physique (détention de chacune des valeurs composant l’indice) ou synthétique (utilisation de produits dérivés pour répliquer la performance de l’indice) déployées par les ETF indiciels offrent ainsi une porte d’accès à moindres frais aux marchés ciblés par l’investisseur.

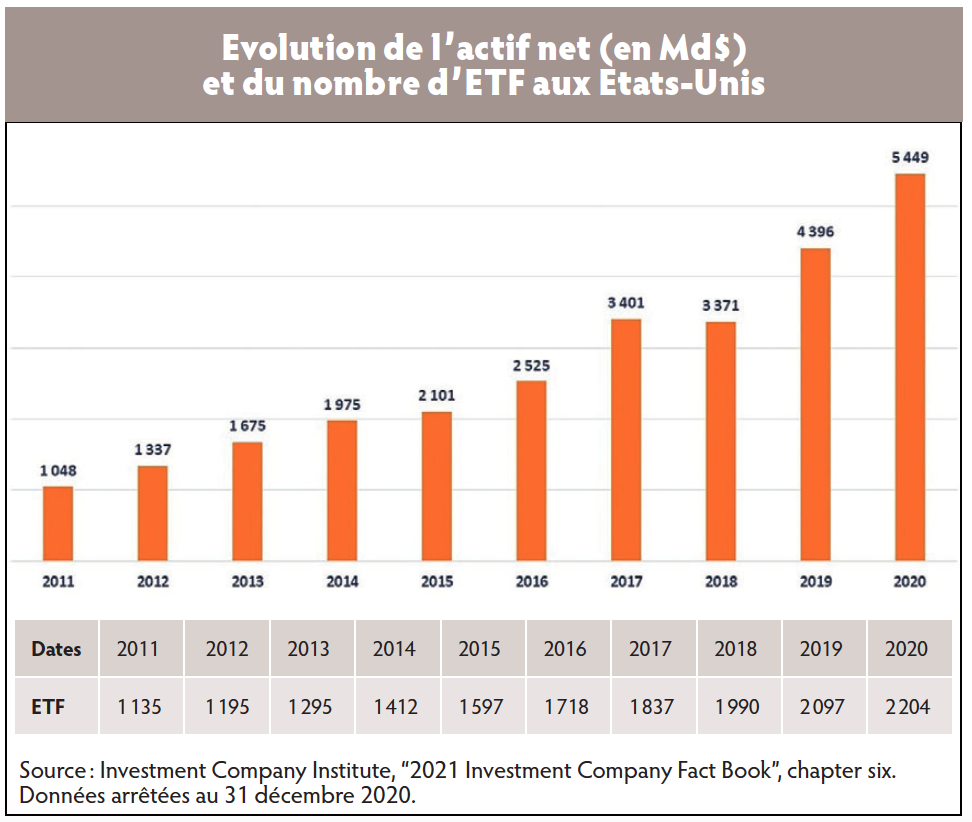

L’utilisation de ces techniques de gestion passive s’avère généralement tout indiquée pour les allocataires d’actifs misant davantage sur l’importance de l’allocation géographique, sectorielle ou factorielle plutôt que sur la sélection de telle ou telle valeur (stock-picking, bond picking, etc.). Ces constats expliquent certainement l’essor des ETF. Les Etats-Unis représentent plus de 70 % du marché des ETF. En une décennie, le nombre d’ETF américains a doublé et l’actif net investi en ETF a quintuplé.

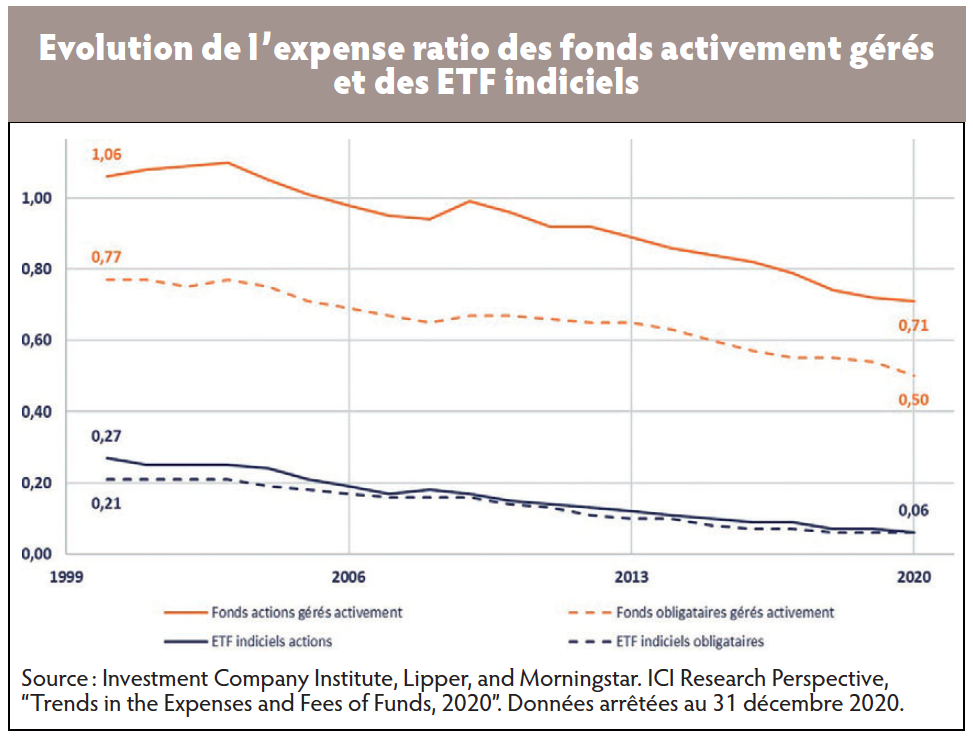

Moins chargés en frais, les ETF indiciels disposent ainsi d’un avantage non négligeable sur la ligne de départ face aux fonds de gestion active. La tendance générale baissière de l’expense ratio (frais courants et commissions de surperformance) s’explique par l’augmentation des encours globaux et par l’intensité concurrentielle de l’industrie de la gestion d’actifs.

La gestion active

La gestion active est un style de gestion qui repose sur l’analyse des valeurs et des marchés ayant pour but de battre un indice ou un ensemble d’indices de référence dit benchmark. Une variante, généralement utilisée pour les fonds dits de recherche de performance absolue, peut consister à chercher à battre un hurdle rate (i. e. un taux de performance nette de frais par an). A l’inverse de la gestion passive, ce type de stratégie considère que les marchés sont inefficients et sources d’opportunités d’arbitrages (c’est-à-dire qu’il existerait des actifs dont le prix diverge de leur valeur). La gestion active se fonde sur l’hypothèse fondamentale que les coûts de sa mise en œuvre sont inférieurs à ses bénéfices.

Le gérant actif effectue davantage d’opérations sur les marchés et rebalance donc fréquemment son portefeuille. Il peut notamment diverger de son allocation stratégique et réaliser des opérations tactiques qui représentent ses vues sur les valeurs et sur les évolutions futures des marchés financiers. La divergence entre l’indice de référence et la gestion pratiquée par le gérant actif est quantifiée par l’Active Share. Cet indicateur de déviation mesure ainsi le caractère « actif » de la gestion.

La surperformance par rapport au benchmark ou « alpha » de Jensen découle ainsi de la capacité des gérants actifs à capter les inefficiences de marché. Par exemple, un gérant actif achète une action Axa lorsque son modèle fondamental (DCF, multiples, etc.) affiche une valeur supérieure au prix du marché ou bien s’il considère que les fondamentaux macroéconomiques sont en faveur du secteur assurantiel. Les deux principaux concepts de la gestion active sont le timing de marché et la sélection de titres. Le timing de marché fait référence à l’ensemble des techniques utilisées par le gérant afin de déterminer le meilleur moment pour entrer ou déboucler une position. Il s’agit par exemple (tout simplement) d’entrer quand les prix sont au plus bas et de déboucler au plus haut (encore faut-il parvenir à le faire…). Le gérant doit donc s’assurer de bien anticiper les futures variations du marché pour en tirer profit.

Nous pouvons distinguer deux grandes approches de sélection de titres : les approches bottom-up et top-down. Dans l’approche bottom-up, le gérant analyse scrupuleusement les fondamentaux des entreprises sans considérer les indicateurs macroéconomiques. L’idée est que les entreprises les plus pérennes restent insensibles aux fluctuations du cycle économique. Cette approche considère que la performance des entreprises est fonction de leurs produits, de leurs services et de leurs fondamentaux et non de la zone géographique ou du secteur d’activité dans lequel elles évoluent. De ce fait, une allocation diversifiée en termes de secteurs est primordiale afin d’optimiser le couple rendement-risque du portefeuille.

A contrario, l’approche top-down détermine tout d’abord les classes d’actifs les plus porteuses, eu égard au cycle économique, puis il s’agit de sélectionner les zones géographiques et enfin les valeurs à intégrer au portefeuille. Le gérant doit donc trouver l’allocation la plus optimale. Dans cette approche, le gérant est amené à analyser le cycle économique de chaque zone géographique afin de déterminer la phase du cycle actuel et faire des prévisions quant à son évolution. L’analyse macroéconomique repose sur une multitude d’indicateurs bruts ou avancés.

La complémentarité de la gestion active et de la gestion passive

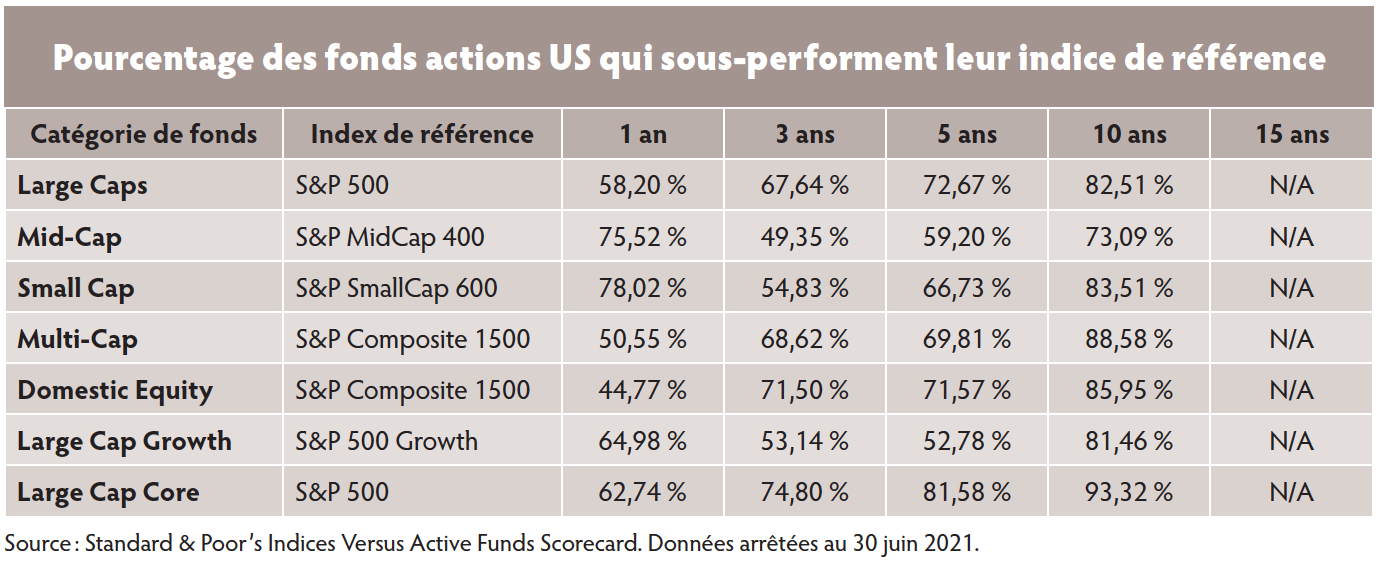

Force est de constater que la gestion active est menacée par l’essor fulgurant de la gestion passive, qui s’est également bien installée sur le Vieux Continent. Cela s’explique principalement par les innovations en matière de produits indiciels et par une recherche académique qui semble démontrer l’incapacité des gérants actifs à surperformer leur benchmark. A titre d’exemple, l’étude SPIVA (Standard & Poor’s Indices Versus Active Funds Scorecard) calcule le pourcentage des fonds par zone géographique ayant battu leur indice de référence en évitant l’écueil du biais du survivant. Cette sous-performance de la gestion active serait d’autant plus marquée lorsque l’horizon d’investissement se rallonge.

Prenons l’exemple de quelques indices des marchés d’actions américaines : le pourcentage de fonds actifs qui sous-performent leur indice de référence est significatif quel que soit le segment de capitalisation ou le style de gestion (cf. tableau). Ce constat reste à tempérer car, parmi la myriade de fonds de gestion active, certains arrivent (heureusement) à battre leur indice de référence (et donc les ETF indiciels comparables) grâce à la qualité de la stratégie déployée (stratégie de conviction ou quantitative ou encore « quantamentale », c’est-à-dire mêlant gestion quantitative et approche de conviction) et des équipes de gestion à la manœuvre.

Ce sont, bien évidemment, ces fonds de gestion active générant de l’alpha que les équipes de multigestion cherchent à sélectionner. Il est nécessaire en effet de séparer le bon grain de l’ivraie entre les « closet indexers » (prélevant des frais propres à une gestion active mais déployant, en réalité, une gestion indicielle ou quasi indicielle), les fonds assez benchmarkés (dont les équipes de gestion ont clairement du mal à sortir d’une zone de confort consistant à faire « un peu mieux » ou « un peu moins » que le benchmark) et les vrais fonds de gestion active (méritant cette appellation).

L’année 2020 montre clairement que la gestion active garde tout son sens et surtout son intérêt pour les investisseurs. Nous constatons clairement une surperformance de la gestion active en 2020 contre la gestion passive, les vrais gérants actifs ayant « remis les gaz » suffisamment rapidement lors de la remontada engagée fin mars 2020 en prenant les décisions s’imposant (encore fallait-il que ces gérants disposent de suffisamment de latitude sectorielle ou, selon les stratégies, géographique).

En 2021, c’est la combinaison des deux styles (gestion passive et gestion active) qu’il fallait clairement jouer notamment pour gagner en réactivité dans une année marquée par des rotations factorielles.

Malgré leur opposition apparente, gestion active et gestion passive sont complémentaires et forment les deux mamelles des stratégies de gestion cœur-satellites appliquées au sein des activités de multigestion d’Auris Gestion. Ces stratégies, adaptées à chaque profil de risque, se divisent en deux composantes distinctes : le cœur du portefeuille représenté par plusieurs fonds indiciels et ses satellites formés par des fonds gérés activement et qui doivent permettre d’apporter une forme de décorrélation et de diversification au portefeuille global.

En d’autres termes, cette approche vise à utiliser différents fonds de gestion indicielle passive afin de constituer, à moindres frais, l’allocation jugée la plus pertinente eu égard au cycle de marchés, via un « cœur » qui représente la composante bêta du portefeuille.

Ce cœur de portefeuille est rebalancé régulièrement selon les vues de l’équipe de gestion. Cette approche se nourrit également de l’apport de fonds de gestion active (notamment des fonds de recherche de décorrélation, de performance absolue ou encore des fonds dont les équipes de gestion et/ou les processus de gestion se démarquent positivement de leur peer group). Ces fonds de gestion active constituent des « satellites » et représentent la composante alpha du portefeuille.

C’est, selon nous, cette structure disciplinée de construction de portefeuille, alliant d’une part le cœur de portefeuille constitué d’ETF indiciels et d’autre part ses satellites composés de fonds de gestion active, qui est la plus propice à la génération de performance. Elle permet une meilleure réactivité dans la réallocation des portefeuilles via le recours à des ETF indiciels (traitables rapidement comme des actions et à moindres frais) afin d’adapter le cœur de l’allocation tactique tout en préservant la valeur ajoutée de certains fonds de gestion active. D’ailleurs, parmi les fonds de gestion active, les bons fonds « diversifiés » ou encore les fonds « alternatifs » sont difficilement (voire normalement pas) réplicables via une allocation en ETF indiciels.

Conclusion

C’est l’union d’une gestion active en ETF indiciels et d’une bonne sélection de vrais fonds de gestion active qui fait la différence. Nous en revenons toujours à une notion fondamentale : l’importance de l’allocation versus le simple stock/bond picking, mais c’est un autre sujet.

L’approche d’Auris Gestion en multigestion

Au sein du pôle Asset Management, pour son activité de multigestion, Auris Gestion utilise les ETF indiciels pour prendre des positionnements tactiques, qu’ils soient géographiques et/ou sectoriels ou encore factoriels, afin de constituer le cœur de ses portefeuilles. Se traitant comme des actions, les ETF indiciels offrent plus de réactivité que les fonds classiques de gestion active, et ce, à moindres frais. En cela, ils sont des instruments financiers précieux pour agir face une rotation factorielle. Ils permettent ainsi une réallocation rapide des portefeuilles. Les rotations factorielles (notamment entre les deux principaux facteurs : Growth et Value) connues en 2021 et début d’année 2022 rappellent l’importance de la prise en compte des facteurs en gestion d’actifs. Le mouvement « Growth to Value » de novembre 2020 à mars 2021 ou encore le mois d’octobre 2021 qui a signé la pire performance pour le facteur Value en vingt-et-un ans en sont des exemples. Les ETF indiciels constituent donc une brique d’allocation évidente et complémentaire aux côtés des fonds de gestion active.

Selon Auris Gestion, le plus important réside dans la capacité à déployer une allocation d’actifs réactive et pertinente eu égard au cycle de marchés. Les ETF indiciels sont particulièrement adaptés dans cet objectif de réajustement du cœur d’un portefeuille, quand les fonds de gestion active sont censés générer per se une surperformance par la pertinence de leur stratégie et de leurs équipes et donc être plus stables en portefeuille.

Auris Gestion utilise également, en diversification, des ETF plus élaborés comme les ETF dits « smart bêta » (qui cherchent à battre leur indice originel), les ETF sectoriels, comme ceux sur matières premières, ou thématiques sur des tendances porteuses (comme les ressources naturelles, la mobilité, l’économie digitale, la robotique, la cybersécurité, etc.). L’équipe recourt, à moindre mesure, à des ETF dits actively managed (adoptant une gestion plus active) et, de manière parcimonieuse, aux ETF avec effet de levier. « Quels que soient les profils de gestion concernés ou encore les cahiers des charges associés (par exemple : déploiement d’une multigestion ISR), nous sommes convaincus qu’il y aura toujours de la place pour des vrais fonds de gestion active (les dispersions de performances, les chocs de volatilité, les rotations factorielles/sectorielles favorisant ce style) dans nos allocations. Les ETF indiciels restent néanmoins des briques fondamentales d’allocation, tout comme les dérivés sur indices, afin d’être réactifs et agiles », expose Sébastien Grasset.

Vos réactions