Produits structurés : les stratégies pour 2024

Par François Jubin, directeur général de Zenith AM

Par François Jubin, directeur général de Zenith AM

Les produits structurés font partie des instruments financiers les plus appréciés en gestion privée. Pour l’investisseur, l’espérance de toucher un coupon avec une protection formelle ou conditionnelle de son capital semble en adéquation avec ses objectifs patrimoniaux. Ces instruments complexes se décrivent sur des paramètres parfois difficiles à appréhender, même pour les professionnels.

D’un point de vue économique, un produit structuré est conçu à partir d’une obligation émise par un établissement bancaire à laquelle vient s’ajouter un portefeuille d’options d’achat et/ou de vente lié aux actifs sous-jacents. On ne considère dans cet article que les structurés à sous-jacent action assortis d’une barrière de rappel (autocall).

A capital garanti ou à capital protégé

Une partie de l’objectif de rendement provient donc des conditions de marché sur les rendements obligataires. La hausse récente des taux d’intérêt se retrouve également sur les émetteurs bancaires.

Alors que nous étions dans un environnement de taux négatifs il y a encore deux ans, les rendements observés sur les émetteurs de qualité s’établissent aujourd’hui autour de 4,2 % (graphique « Taux des obligations 2 ans en euro des banques notées A »).

Alors que nous étions dans un environnement de taux négatifs il y a encore deux ans, les rendements observés sur les émetteurs de qualité s’établissent aujourd’hui autour de 4,2 % (graphique « Taux des obligations 2 ans en euro des banques notées A »).

L’autre partie de la rémunération recherchée provient de la stratégie optionnelle mise en œuvre. L’achat d’option permet de bénéficier d’un gain potentiel, tout en limitant le risque au montant des primes payées.

Inversement la vente d’option permet de percevoir une prime au risque de subir une perte. Ces approches opposées se retrouvent généralement au niveau des produits structurés dans la distinction entre les produits à capital garanti et les produits à capital protégé.

Dans le cas des produits à capital garanti, l’émetteur utilise – sauf cas particuliers – les intérêts attendus sur la partie obligataire pour acheter le portefeuille d’option nécessaire à la construction du produit. Plus le montant des intérêts est élevé, plus la banque dispose de marges de manœuvre importantes pour acquérir son portefeuille d’option.

Le prix des primes d’option est également important dans l’équation. Plus la volatilité est élevée, plus les primes d’option sont chères et moins les chances de gains futurs sont importantes.

Dans le cas des produits à capital protégé, l’investisseur peut subir une perte en capital si, à maturité, le cours des sous-jacents est inférieur au seuil retenu initialement. En contrepartie de ce risque, dans le cas d’un scénario favorable, l’investisseur peut espérer obtenir une rémunération supérieure à celle des obligations en raison des primes perçues par la vente d’options réalisée par l’émetteur.

Les options sont des assurances contre les risques financiers. En schématisant, on pourra estimer que les investisseurs sur des produits à capital garanti sont acheteurs d’assurance lorsque les investisseurs sur des produits à capital protégé sont vendeurs d’assurance.

Le timing des opérations

Comme sur l’ensemble des marchés financiers, le montant de ces primes d’assurance dépend de l’équilibre entre l’offre et la demande. Cet équilibre se déplace au gré des cycles financiers.

Lorsque le cycle est porteur sur les actions, les fluctuations boursières au jour le jour sont contenues et le coût des options est faible. Inversement, pendant les phases de stress de marché, les fluctuations quotidiennes deviennent importantes ce qui renchérit le coût des options.

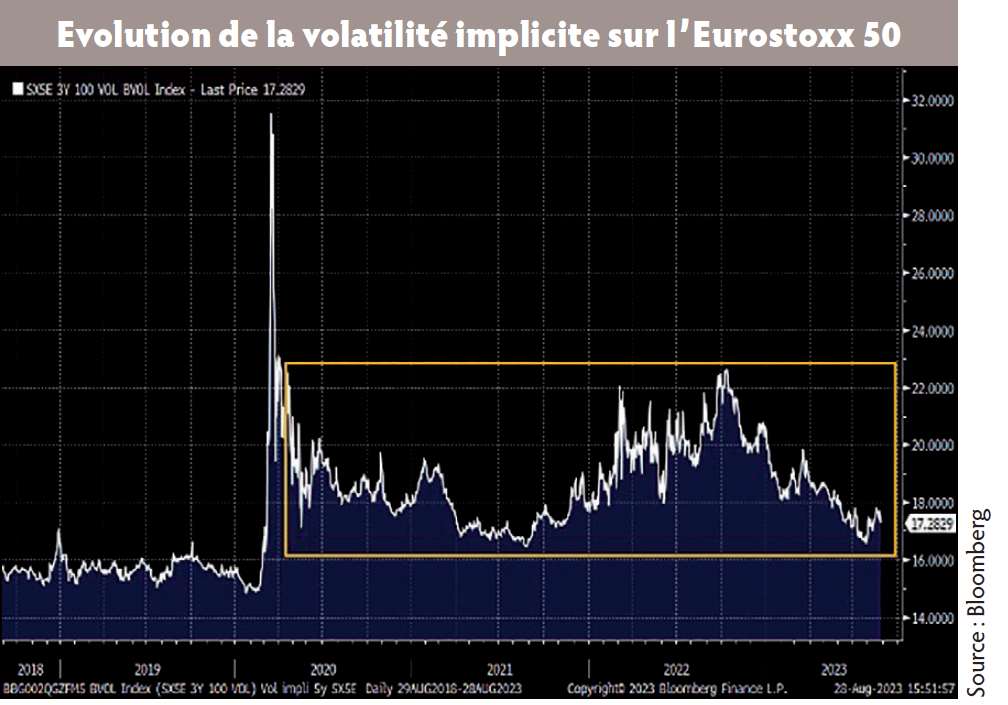

Pour suivre l’évolution des primes d’option au fil du temps, il est habituel d’utiliser la volatilité implicite issue du modèle de calcul des primes d’option de Black-Scholes. Sur les cinq dernières années (graphique « Evolution de la volatilité implicite sur l’Eurostoxx 50 » ci-contre), elle a connu une phase hors norme durant le premier confinement de 2020. L’automne 2022 a aussi connu une hausse importante de la volatilité implicite.

Pour suivre l’évolution des primes d’option au fil du temps, il est habituel d’utiliser la volatilité implicite issue du modèle de calcul des primes d’option de Black-Scholes. Sur les cinq dernières années (graphique « Evolution de la volatilité implicite sur l’Eurostoxx 50 » ci-contre), elle a connu une phase hors norme durant le premier confinement de 2020. L’automne 2022 a aussi connu une hausse importante de la volatilité implicite.

Toutes choses égales par ailleurs, il conviendrait d’opter pour des produits à capital garanti lorsque les marchés sont au beau fixe et d’étudier l’intérêt des produits à capital protégé lorsque le pessimisme domine le marché. Ajoutons que si les corrections sur les marchés actions peuvent être violentes, elles ont souvent été de courte durée ces dernières années, suivies par un retour à meilleure fortune.

Cette présentation simplifiée néglige cependant l’importance de la tolérance et l’appétence au risque dans le choix de l’investisseur. Elle vise néanmoins à souligner le rôle clé du cycle financier dans l’analyse des opportunités sur les décisions d’investissement en produit structuré.

Et globalement, depuis 2020, les primes se situent à des niveaux supérieurs à ceux qui prévalaient avant le premier confinement. De ce point de vue, les conditions sur les produits à capital protégé se sont améliorées.

Indices classiques, sectoriels ou actions

Le montant des primes d’option dépend également des sous-jacents considérés. La hiérarchie entre les primes est liée au risque perçu par les opérateurs sur les actifs sous-jacents. Les primes sur un indice diversifié tel que l’Eurostoxx 50 sont plus faibles que celles sur un indice sectoriel (banques, Oil & Gas, Basic Materials, etc.) dont la volatilité est plus importante. De même, les primes sur les actions individuelles sont plus élevées que sur les indices en raison du risque spécifique attaché à une valeur.

Inversement, l’usage d’indices sectoriels ou d’actions individuelles comme sous-jacents offre davantage de choix pour affiner les stratégies dont les paramètres paraissent les mieux orientés. Par exemple, sur le premier semestre 2022, les actions du secteur pétrolier ont bénéficié de la hausse du coût de l’énergie ; en fin d’année et sur le premier trimestre 2023, ce sont les banques qui ont bénéficié de la remontée des taux d’intérêt et de multiples de valorisation décotés. A chaque instant, des conditions spécifiques apparaissent. Ainsi, un investisseur fortuné pourra se construire un portefeuille diversifié au fil des opportunités générées par les rotations sectorielles.

Cela ressemble en quelque sorte à la construction d’un portefeuille actions à la différence près que les produits à capital protégé peuvent, dans la plupart, des cas se satisfaire d’un marché faiblement haussier ou modérément baissier pour générer une performance raisonnable.

Les actifs délaissés par les investisseurs présentent aussi d’autres avantages que celui d’offrir des primes d’option élevées. Les phases de stress permettent de s’exposer à des titres dont les multiples de valorisation sont décotés. On peut alors estimer que le cours de ces actifs intègre déjà en partie les difficultés économiques à venir.

De plus, ils offrent généralement des dividendes supérieurs à la moyenne qui participent à l’amélioration du rendement attendu. De facto, les produits structurés à capital protégé semblent mieux calibrés sur des sous-jacents de type value.

Quel positionnement dans une allocation d’actif globale ?

Les produits à capital garanti sont assez simples à positionner. Ils peuvent se comparer à des obligations classiques de même maturité et de même notation. L’aléa est alors limité au montant des coupons qui seront perçus en cours de vie du produit. L’investisseur pourra alors les utiliser dans l’objectif de dynamiser sa poche de produits de taux. Pour les produits à capital protégé, le positionnement est plus complexe. Il dépend du niveau des barrières de protection sur les coupons et sur le capital. Dans ses versions les plus conservatrices, ils peuvent venir en concurrence d’obligations à haut rendement ou d’obligations convertibles.

Dans une version plus dynamique, les produits structurés viennent compléter une poche action. Les risques en cours de vie y sont globalement comparables, mais dans la durée les structurés sont mieux adaptés face à un marché faiblement haussier ou modérément baissier. En ce sens, ils offrent une diversification sur la nature des cycles financiers : dans un marché très haussier, les actions délivrent les meilleures performances ; dans un marché très baissier, les obligations de qualité et le monétaire offrent la protection du patrimoine ; les produits structurés visent à optimiser la performance dans le cas intermédiaire. Dans cette configuration on retrouvera des produits dont les objectifs de rentabilité se situent aujourd’hui autour de 8-10 %, assortis de barrières moins protectrices et recourant à des sous-jacents ou mécanismes plus risqués. Sur cette typologie de produits, des différences notables apparaissent entre les émetteurs. La conduite d’un appel d’offres auprès d’un panier élargi de banque d’investissement permet à l’investisseur d’obtenir les meilleures conditions. Pour un produit ayant les mêmes caractéristiques, les écarts de coupons proposés sont souvent importants (entre 3 et 4 %).

Enfin, les investisseurs les plus avertis pourront envisager des stratégies en structurés encore plus agressives en visant des performances au-delà des 15 %. Pour y arriver, ils devront recourir à des actions comme sous-jacent aux primes d’option importantes et assorties de mécanismes moins protecteurs. Dans cette stratégie, le moment où sont arrêtées les conditions du produit est fondamental pour maximiser les chances de succès. Les fenêtres optimales s’ouvrent généralement dans les phases de stress liées à un événement particulier et se referment rapidement. Cela a été le cas lors de la chute de Credit suisse lorsque les valeurs bancaires ont été malmenées avant de revenir à meilleure fortune. La réactivité nécessaire et la diversification des lignes suffisante pour mutualiser les risques limitent l’accès à cette stratégie aux patrimoines les plus conséquents.

Des règles simples

A travers cette typologie, on mesure l’étendue des possibles en matière de produit structurés. Ils recouvrent un large spectre de profils de risque et peuvent convenir à des catégories d’investisseurs tout à fait différentes. L’adéquation entre le produit d’une part, les objectifs et contraintes de l’investisseur d’autre part, nécessitent une attention particulière. De même, au sein d’une typologie, les investisseurs privés (et leur conseil) qui analysent les caractéristiques techniques des produits pour les comparer avant de faire leur choix perdent parfois de vue qu’il s’agit de produits complexes difficilement décorticables à l’œil nu.

Une règle simple peut être mise en œuvre pour aider les investisseurs privés à réaliser un choix éclairé. A frais équivalent, le taux de rentabilité attendu est sans doute le meilleur indicateur du risque pris par l’investisseur. Plus le coupon attendu est élevé, plus le risque encouru est important. Sur cette base on peut comparer des produits dont les sous-jacents et les mécanismes sont très différents (actions, indices classiques, indices sectoriels, indices avec décrément, etc.). Dans un deuxième temps, on pourra affiner en distinguant les produits qui ont vocation à payer des coupons en cours de vie (Phoenix, Reverse Convertibles, etc.), des produits pour lesquels les coupons attendus dépendent de la réalisation de la condition favorable (produits de type Athena où le sous-jacent doit être constaté au-dessus de la barrière de rappel pour que l’investisseur puisse prétendre aux coupons).

Enfin, l’investisseur pourra analyser les conditions de marché au moment de son investissement, notamment sur le niveau de la volatilité du sous-jacent et de ses perspectives boursières.

Et en cours de vie ?

Les produits structurés sont des instruments négociés au gré à gré avec les émetteurs. S’il est toujours possible de se retourner vers la banque pour céder en cours de vie les produits achetés, il est préférable de les conserver jusqu’au rappel anticipé ou à maturité pour amortir les frais d’émission sur la durée de vie du produit. La cession sera réalisée à un cours établi par l’émetteur qui pourra être défavorable pour l’investisseur à l’initiative de l’opération.

L’évolution du cours du structuré en cours de vie milite pour détenir le produit jusqu’à maturité. En effet, les modèles de valorisations qui permettent de publier quotidiennement une valeur vénale au produit intègrent les probabilités de réalisation du scénario défavorable de manière procyclique. Ainsi, chaque baisse de cours du sous-jacent se traduit par une hausse de la probabilité de sortie en perte, et donc une baisse de la valeur vénale du produit, sans prendre en compte un éventuel retour à meilleure fortune. De plus cette sensibilité aux variations du cours des sous-jacents augmente à la baisse et diminue à la hausse. Cette asymétrie explique pourquoi, en cours de vie, un portefeuille de produits structurés montre généralement des moins-values latentes, même si le cours des sous-jacents se situe à date au-dessus de la barrière de coupon ou la barrière de protection du capital.

De belles perspectives

En conclusion, la composante optionnelle attachée aux produits structurés en fait une classe d’actif à part entière aux côtés des produits de taux et des actions. Ils ne constituent pas une martingale, mais présentent des caractéristiques intéressantes dans des cycles financiers incertains. Comme pour tout actif financier, l’analyse du cycle économique et boursier avec un focus particulier sur la volatilité peut éclairer la décision d’investissement dans l’espoir d’accroître les chances de succès. L’incertitude sur le ralentissement en cours et la remontée du stress financier provoqué par les politiques monétaires agressives des banques centrales offrent des perspectives intéressantes sur les structurés pour l’exercice 2024.

La richesse et la complexité des produits peuvent être appréhendées à travers le prisme du coupon attendu afin d’identifier la nature du risque embarqué et déterminer les produits adéquats avec son profil d’investisseur. Les structurés sur actions nécessitent de répartir son allocation sur plusieurs produits et à différents moments de manière à mutualiser les risques spécifiques. A défaut des produits assis sur des indices paraissent plus adaptés.

Enfin, bien que liquides, il semble sous-optimal de céder en cours de vie les produits structurés et ce type d’instrument suppose une stratégie de détention longue et l’acceptation de moins-values latentes pour espérer capturer la rentabilité visée.

Vos réactions