Quelles perspectives pour les obligations d’entreprise émergentes ?

Par Romain Lippe, associé et directeur commercial d’IVO Capital Partners

Par Romain Lippe, associé et directeur commercial d’IVO Capital Partners

Compte tenu du niveau actuel des valorisations, les obligations d’entreprise des pays émergents devraient offrir aux investisseurs des performances à deux chiffres en 2023. Les grandes entreprises émergentes, et tout particulièrement celles qui s’endettent en dollars US sur les marchés internationaux, présentent les meilleurs fondamentaux crédit de leur histoire, en absolu et relativement à leurs homologues des pays développés, notamment sur le segment du haut rendement. Ce qui les place sur un très bon point de départ pour aborder le retournement de cycle qui s’annonce.

2022 a été une année mouvementée pour toutes les classes d’actifs, actions et obligations, quelles que soient leurs zones géographiques. Elles ont toutes subi des baisses historiques et de la volatilité accrue. Le principal contributeur, avant même de parler de récession, qui sera vraisemblablement la thématique à suivre en 2023, a été la politique de hausse des taux menée par les banques centrales. Celle-ci est historique de par l’amplitude et l’intervalle de temps très réduit dans lequel elle s’est opérée. Les obligations des grandes entreprises émergentes libellées en dollar ont donc été mécaniquement impactées par les mouvements prononcés de la courbe des taux américains. Les taux US trois ans sont passés de 1 % en début d’année à 4 % à fin novembre, les taux US cinq ans sont passés de 1,3 à 3,7 %, et les taux US dix ans sont passés de 1,5 à 3,6 %.

Sur le haut rendement, la faible duration qui avait permis de surperformer l’Investment Grade sur l’impact des taux a été compensée par un écartement important des spreads de crédit, qui sont passés de cinq cents points de base à plus de huit cents points en cours d’année. Des niveaux proches de la période Covid. Un écartement à la fois généralisé à tous les émetteurs dans un contexte incertain, mais aussi du fait de situations particulières, comme la guerre en Ukraine et la sortie de la Russie des indices, ou la dégringolade du secteur des développeurs immobiliers chinois.

En fin de compte, l’Investment Grade et le haut rendement en sont à peu près au même stade en termes de performance fin 2022 (au 9 décembre 2022) : - 16,1 % en euro pour le haut rendement et - 15,7 % en euro sur l’Investment Grade. Aux Etats-Unis, l’Investment Grade, composé des entreprises les plus solides au monde, a baissé de - 15,5 % en euro en 2022, du fait d’une duration très longue.

Rendements et performances : un timing propice

Malgré tous ces vents contraires qui ont provoqué la pire année de flux sortants sur la classe d’actif depuis que les données sont collectées par JP Morgan (2005), que ce soit sur l’Investment Grade ou le haut rendement, les obligations d’entreprises ont surperformé les obligations d’Etats, ainsi que les marchés actions émergentes (MSCI EM à - 20,2 % en euro).

La hausse généralisée des rendements du fait de ces hausses de taux et de spread de crédit constitue tout l’intérêt du timing actuel, que ce soit sur les marchés obligataires émergents ou sur l’ensemble des marchés obligataires mondiaux. Il s’agit de porter une attention toute particulière aux fondamentaux, et donc à la capacité des entreprises à traverser la récession qui s’annonce.

Si les chiffres d’inflation aux Etats-Unis continuent de baisser du fait de cette récession, l’arrêt plus tôt que prévu du resserrement monétaire aux Etats-Unis et la baisse concomitante des taux US n’en seront que plus bénéfiques pour ces marchés libellés en dollar. D’ici là, les investisseurs obligataires seront, à la différence des dix dernières années, bien rémunérés pour attendre, et 2023 signera sans doute le retour en grâce de la classe d’actif obligataire dans les allocations.

La hausse généralisée des rendements n’est pas le seul argument en faveur de l’obligataire. A l’aube d’une récession mondiale, les investisseurs cherchent certainement à se positionner un peu plus « aux abris », et donc un peu plus haut dans la structure du capital des entreprises, qui consacreront probablement une partie plus importante de leurs résultats au remboursement de leurs dettes, aux dépens de leurs Capex et/ou des dividendes versés aux actionnaires.

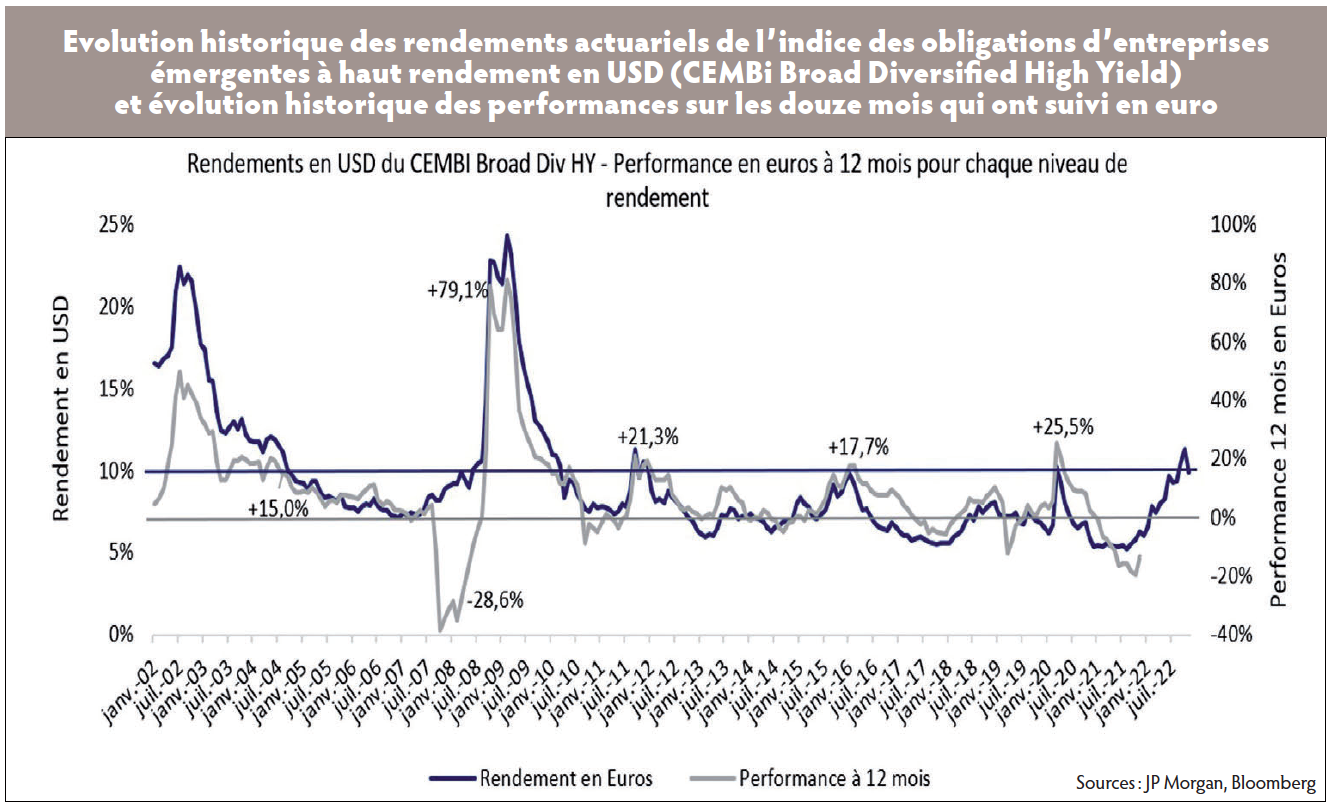

Dans ce contexte, nous pensons qu’il est intéressant de se pencher sur les obligations d’entreprises émergentes à haut rendement. Ces entreprises, souvent notées haut rendement du fait du plafond souverain des notations de crédit qui les empêche d’être mieux notées que leur pays, ont toujours offert aux investisseurs, pour une même notation, des rendements plus attractifs et des meilleurs fondamentaux que leurs homologues à haut rendement des pays développés. Il s’agit d’ailleurs de la classe d’actif obligataire la plus performante de ces vingt dernières années. S’il est structurellement intéressant d’en détenir, nous pensons qu’il l’est stratégiquement plus encore lorsque les rendements sont très hauts et que les fondamentaux sont très bons. Le graphique sur l’évolution historique des rendements actuariels de l’indice des obligations d’entreprises émergentes ci-dessus illustre le concept de la promesse obligataire : plus les rendements sont élevés ou, autrement dit, plus les décotes sont importantes, ou les valorisations attrayantes, et plus les performances sont élevées sur les mois qui suivent. Ce graphique représente l’évolution historique, sur les vingt dernières années, des rendements actuariels des obligations émergentes à haut rendement (courbe bleue), et leur performance sur les douze mois qui ont suivi (courbe grise en euro pour se placer du point de vue d’un investisseur européen).

Dans ce contexte, nous pensons qu’il est intéressant de se pencher sur les obligations d’entreprises émergentes à haut rendement. Ces entreprises, souvent notées haut rendement du fait du plafond souverain des notations de crédit qui les empêche d’être mieux notées que leur pays, ont toujours offert aux investisseurs, pour une même notation, des rendements plus attractifs et des meilleurs fondamentaux que leurs homologues à haut rendement des pays développés. Il s’agit d’ailleurs de la classe d’actif obligataire la plus performante de ces vingt dernières années. S’il est structurellement intéressant d’en détenir, nous pensons qu’il l’est stratégiquement plus encore lorsque les rendements sont très hauts et que les fondamentaux sont très bons. Le graphique sur l’évolution historique des rendements actuariels de l’indice des obligations d’entreprises émergentes ci-dessus illustre le concept de la promesse obligataire : plus les rendements sont élevés ou, autrement dit, plus les décotes sont importantes, ou les valorisations attrayantes, et plus les performances sont élevées sur les mois qui suivent. Ce graphique représente l’évolution historique, sur les vingt dernières années, des rendements actuariels des obligations émergentes à haut rendement (courbe bleue), et leur performance sur les douze mois qui ont suivi (courbe grise en euro pour se placer du point de vue d’un investisseur européen).

Historiquement, sur les niveaux de rendement actuels (10 % en USD au 30 novembre 2022), les performances qui ont suivi sur les douze mois suivants ont été supérieures à 20 % en euro en moyenne. Ces fortes revalorisations s’expliquent par le retour au pair mécanique des obligations décotées, couplé à des paiements de coupons courus élevés vis-à-vis des prix.

C’est d’ailleurs le scénario central des équipes de recherche de JP Morgan qui restent prudentes sur les prévisions et prévoient une performance supérieure à +10 % en 2023 sur le haut rendement. Et ce, tout en considérant que les spreads de crédit augmenteront légèrement et prévoient une légère baisse des taux US à terme. En outre, elles estiment une hausse moins marquée sur l’Investment Grade que sur le High Yield, et toujours plus de performance sur les obligations d’entreprises que sur les obligations d’Etats en devises dures (+ 7,3 % en 2023) ou en devises locales (+ 3,6 % en 2023).

Les obligations d’entreprises émergentes High Yield tirent leur épingle du jeu

Sur le plan microéconomique, les entreprises émergentes se montrent plutôt résilientes aux déséquilibres macroéconomiques, avec des leviers d’endettement toujours au plus bas et un faible besoin de refinancement en 2023. Cette résilience est d’autant plus vraie sur le segment des entreprises qui s’endettent en dollar, et qui bénéficient structurellement de revenus dollarisés.

Ce gisement dispose d’une pondération plus importante aux profils d’exportateurs qui ont réalisé des résultats exceptionnels en 2022 du fait de la hausse des prix des matières premières agricoles et non agricoles, et en ont profité pour se désendetter très fortement en 2022, creusant l’écart avec les bilans des entreprises des pays développés. Il est vrai qu’être endetté quand le cycle était porteur n’était pas dramatique.

Toutefois, quand le cycle se retourne, un niveau d’endettement faible, c’est évidemment moins de risque de faire défaut, mais c’est aussi moins de risque de se retrouver très affecté, si défaut il y a.

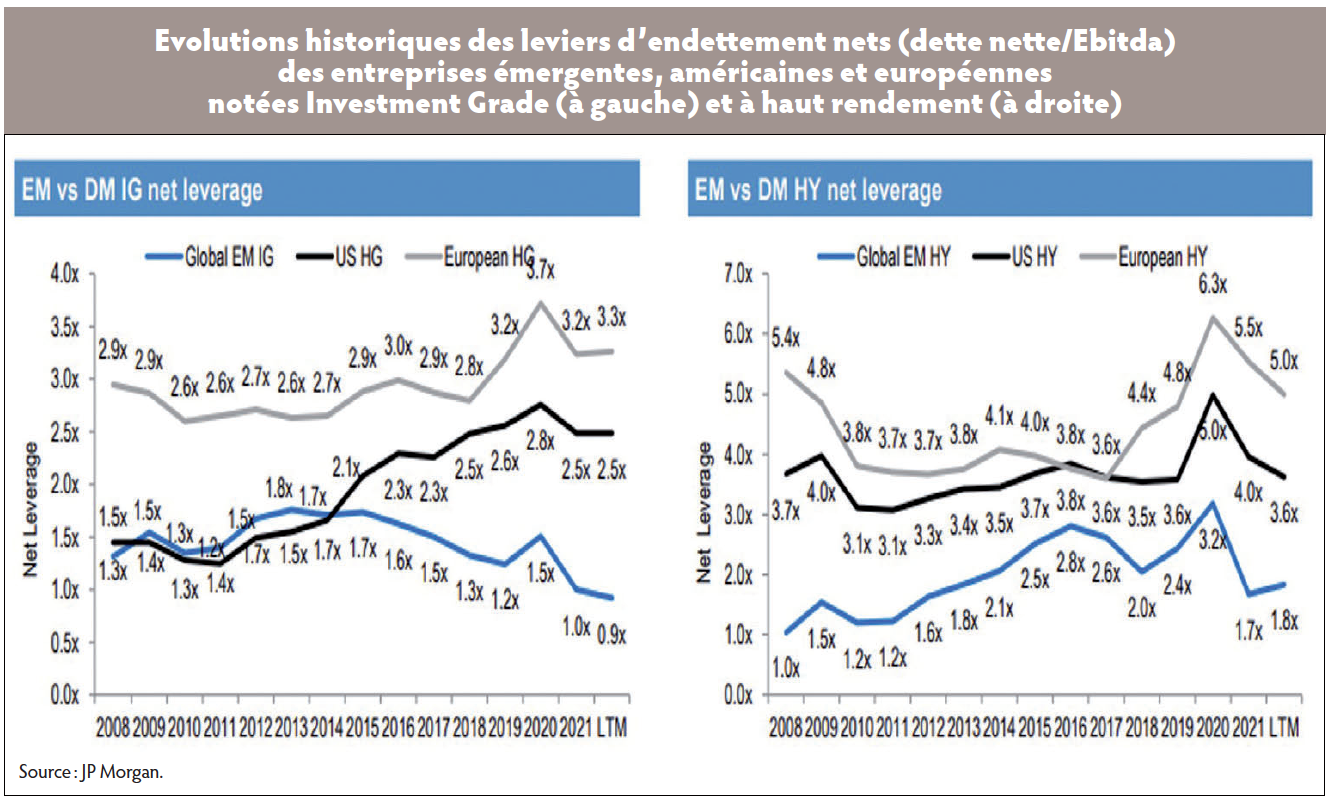

Après avoir bénéficié pendant plus de dix ans de politiques accommodantes des banques centrales limitant les défauts sur les segments High Yield US et européens, il apparaît désormais, dans un contexte de fin de Quantitative Easing, que les fondamentaux de crédit et notamment les leviers d’endettement (dette nette/Ebitda) redeviennent les facteurs clés à prendre en compte.

De ce point de vue, les obligations d’entreprises émergentes à haut rendement en devises dures se démarquent clairement de leurs classes d’actifs homologues avec un levier d’endettement de 1,8x, soit deux fois plus faible que celui de l’US High Yield et environ trois fois plus faible que celui de l’Euro High Yield selon JP Morgan (graphique des leviers d’endettement nets sur l’Investment Grade et le High Yield). Plus intéressant encore : elles présentent actuellement des leviers d’endettement inférieurs à ceux des entreprises notées Investment Grade en Europe et aux US. Une situation rarissime.

De ce point de vue, les obligations d’entreprises émergentes à haut rendement en devises dures se démarquent clairement de leurs classes d’actifs homologues avec un levier d’endettement de 1,8x, soit deux fois plus faible que celui de l’US High Yield et environ trois fois plus faible que celui de l’Euro High Yield selon JP Morgan (graphique des leviers d’endettement nets sur l’Investment Grade et le High Yield). Plus intéressant encore : elles présentent actuellement des leviers d’endettement inférieurs à ceux des entreprises notées Investment Grade en Europe et aux US. Une situation rarissime.

Concernant les taux de défaut attendus sur la classe d’actif en 2023, en dehors des situations spécifiques bien identifiées, qu’elles soient géopolitiques (Ukraine/Russie) ou politiques (développeurs immobiliers chinois), JP Morgan s’attend à 2,6 % de défaut sur le haut rendement émergent, soit un niveau comparable aux attentes sur le haut rendement européen (2,5 % de défaut attendus en 2023), et sur le haut rendement américain (2,3 % de défauts attendus en 2023). Les prévisions des taux de défaut des marchés développés à attendre en 2023 sont particulièrement diverses cette année et très différentes d’une banque d’investissement à l’autre, tant l’incertitude est forte sur l’impact de la récession et les niveaux d’endettements des émetteurs européens et américains importants. Certains voient ces taux de défauts européens et américains atteindre 6 % en 2023.

Et, à la différence des émetteurs émergents, les entreprises des pays développés vont être confrontées à une situation quasiment inconnue en dix ans : un environnement volatil, d’inflation, de liquidité non abondante, et de chocs politiques et géopolitiques. En somme, le quotidien des émetteurs émergents, et donc le terreau qui explique la force de leurs fondamentaux sur le long terme.

De l’importance d’être sélectif dans le choix des émetteurs

Sectoriellement, le gisement, comparé aux marchés du haut rendement américain et européen, est majoritairement composé d’émetteurs détenant des actifs tangibles et résilients en cas de récession.

C’est le cas, notamment, du secteur des infrastructures (ports et aéroports) ou le secteur des utilities avec des producteurs d’énergie souvent en situation de monopole dans leur pays. Plus intéressant encore, ces émetteurs au même titre que les producteurs de matières premières ont des revenus pour la plupart en dollars, écartant ainsi les risques liés aux devises locales. Ces secteurs à forts actifs tangibles sont ainsi beaucoup moins impactés par les cycles économiques et les craintes de récession. Et ce, d’autant plus que le segment des matières premières sera encore vraisemblablement porteur en 2023.

Selon les économistes de Goldman Sachs, les matières premières seront la classe d’actif la plus performante en 2023. Ils estiment une hausse de + 43 %, évoquant principalement la consommation massive des stocks disponibles et le manque de Capex de renouvellement qui porteront les matières premières dans un état de pénurie à long terme, avec des prix plus élevés et plus volatils. La réouverture de la Chine aura un impact particulièrement important dans ce contexte.

Géographiquement, il existe également des opportunités sur des pays notés Investment Grade redevenus attractifs en 2022 et où les entreprises ont toujours payé des rendements trop faibles. C’est le cas notamment des obligations d’entreprises indiennes. Elles ont subi la contamination du sell-off généralisé sur les marchés asiatiques, principalement entraîné par la crise du secteur immobilier chinois combinée à la politique zéro Covid qui impacte le redémarrage économique du pays.

En Amérique latine, le secteur des générateurs d’électricité, notamment en République dominicaine et en Amérique centrale, offre de belles opportunités. En Colombie, l’arrivée de Petro au pouvoir cet été a fait s’écarter les spreads de crédits des émetteurs, notamment les producteurs pétroliers et gaziers. S’il est possible que Petro augmente la charge fiscale pour ces entreprises, ces derniers devraient cependant réaliser de très bons Ebitda et générer d’importants flux de trésorerie libres.

Des opportunités sont aussi présentes en Europe émergente (Bulgarie, Roumanie) à travers plusieurs secteurs (énergie, immobilier commercial, produits agricoles) où les spreads de crédit se sont fortement écartés depuis le conflit russo-ukrainien, alors même que les opérations de ces entreprises ne sont pas affectées par le conflit.

Enfin en Afrique, le secteur des tours de télécommunication est considéré comme assez défensif comme en témoignent les capitalisations boursières de ces entreprises et les multiples des dernières transactions sur ce secteur dans ces pays.

Selon nous, en matière d’allocation obligataire, la meilleure stratégie à adopter : l’Investment Grade à court terme et le haut rendement à plus long terme. L’Investment Grade peut être intéressant, à condition de se positionner sur du court terme pour ainsi limiter sa duration dans le contexte actuel. Et ce, d’autant plus que le secteur offre peu de moteurs de performance sur les spreads de crédit. Cette perspective défensive reste attrayante d’un point de vue rendement-risque, mais moins d’un point de vue rendement seul.

Nous pensons que l’obligataire émergent à haut rendement coche les cases, à condition de se positionner à plus long terme pour éviter les potentiels risques de refinancement à court terme si les taux devaient rester hauts longtemps. En effet, dans un contexte récessionniste et avec des taux élevés, il peut être compliqué pour les entreprises à haut rendement de se refinancer à des coûts raisonnables.

Il convient également d’être sélectif sur le choix des émetteurs : privilégier les moins endettés et les secteurs riches en actifs tangibles et non cycliques (éventuellement cycliques, mais uniquement si les coûts de production restent parmi les plus faibles au monde et que la dynamique des sous marchés reste attractive).

Enfin, si les taux se mettent à baisser, se positionner sur le segment du haut rendement avec des maturités à long terme offrira l’opportunité de verrouiller ces niveaux de rendements le plus longtemps possible.

L’approche d’IVO Capital Partners

IVO Capital Partners développe une approche opportuniste et fondamentale. Son fonds IVO Fixed Income a atteint la première place de la catégorie sur cinq ans, et IVO Short Duration SRI, plus défensif, la première place sur trois ans malgré les dernières années compliquées que nous avons traversées. « Nous avons profité du décalage rendement/risque actuel sur notre gisement pour lancer un deuxième fonds à échéance IVO 2028, indique Romain Lippe, associé et directeur commercial d’IVO Capital Partners. Il offre un niveau de rendement élevé aux investisseurs sur notre classe d’actifs jusqu’à maturité 2028 (8,3 % par an de rendement hors défaut pour une notation BB au 9 décembre dernier) grâce à une stratégie de portage obligataire. Le fonds assure une diversification en matière d’allocations, tant sur le plan géographique que sectoriel (producteur d’électricité et infrastructures sur des concessions longues et dollarisées, et producteurs de matières premières à très hautes marges). Enfin, le fonds permet aux investisseurs de s’exposer à la dynamique des taux US, bien plus avancée et lisible que celle des taux européens selon nous, limitant le risque de mauvais timing, et pouvant potentiellement baisser plus tôt en 2023. »

Vos réactions