La fiducie, outil de sûreté en gestion de patrimoine

Par Amélie Branchu, responsable de l’ingénierie patrimoniale d’Arkéa banque privée

Par Amélie Branchu, responsable de l’ingénierie patrimoniale d’Arkéa banque privée

On entend de plus en plus parler de fiducie. Mais de quoi s’agit-il ? Comment peut-on l’utiliser dans la gestion de patrimoine ? Est-elle réservée à une certaine élite ou aux professionnels ? A l’occasion des quinze ans de son introduction en droit français, nous allons nous intéresser à la fiducie-sûreté comme outil au service de la gestion privée des patrimoines.

Comparée à tort avec le trust anglo-saxon, elle subissait en France de nombreux reproches. Tout d’abord de la part de la doctrine, car elle met à mal deux conceptions juridiques que sont le droit de propriété et l’unicité et de l’indivisibilité du patrimoine. Puis de la part de l’administration fiscale pour des craintes d’évasion fiscale et de blanchiment des capitaux. Cette mauvaise image est principalement la cause de son développement tardif en France.

La fiducie est un outil juridique assez récent en droit français puisqu’introduite par la loi du 19 février 2007, complétée depuis. Elle est définie à l’article 2011 du Code civil : « la fiducie est l’opération par laquelle un ou plusieurs constituants transfèrent des biens, des droits ou des sûretés, ou un ensemble de biens, de droits ou de sûreté, présents ou futurs, à un ou plusieurs fiduciaires qui, les tenant séparés de leur patrimoine propre, agissent dans un but déterminé au profit d’un ou plusieurs bénéficiaires. »

Si cette technique juridique est restée assez confidentielle les premières années, celle-ci intéresse aujourd’hui de plus en plus aussi bien le marché professionnel, que le particulier. Elle repose sur le transfert de propriété d’un bien ou d’une titularité de droits en permettant la création d’un patrimoine d’affectation.

Il existe trois utilités à la fiducie : la fiducie-sûreté (sujet que nous développons ce jour), la fiducie gestion et la fiducie libéralités.

Seules les deux premières sont reconnues en droit français. Même si les professionnels, notamment les notaires (cf. le dernier congrès des notaires sur cette thématique en octobre 2022) poussent à faire reconnaître le dernier type de fiducie.

Les règles encadrant la fiducie-sûreté

Qu’est-ce que spécifiquement la fiducie-sûreté ? Le propriétaire d’un bien va transférer ce droit de propriété à titre de garantie d’une obligation en vertu d’un contrat de fiducie. Le débiteur constituant transfère les actifs fiduciaires dans un patrimoine d’affectation, conservé ou géré par un fiduciaire qui s’engage aux termes du contrat, à les restituer au constituant, ou en cas de défaut sur la dette garantie, à les transférer à un ou plusieurs créanciers bénéficiaires.

Avant de s’interroger sur les intérêts de la mise en place de la fiducie-sûreté dans les pratiques de gestion de patrimoine, il convient de rappeler brièvement au préalable comment elle fonctionne.

Qui sont les parties ?

Il s’agit d’une opération minimale tripartite entre un constituant, un fiduciaire et un bénéficiaire.

Le constituant

Il s’agit de l’emprunteur. C’est celui qui transfère des biens, droits ou sûretés et qui détermine la mission du fiduciaire. Ce peut-être une personne physique ou une personne morale. Toute personne peut être constituante à condition d’avoir la liberté de contracter.

Il existe un régime particulier pour certaines personnes :

- mineurs : impossible de transférer leurs patrimoines dans une fiducie ;

- majeurs incapables : impossible de transférer leurs patrimoines dans une fiducie dans le cadre d’une tutelle, pour la curatelle il faudra l’assistance du curateur ;

- couple marié/indivision : il faut l’accord des deux époux pour les biens communs ou de tous les indivisaires pour mettre le bien en fiducie, et l’acte sera notarié.

En cas de constitution par une société, peu importe son régime juridique et fiscal.

Le fiduciaire

C’est celui qui reçoit les pouvoirs sur le patrimoine fiduciaire et qui doit accomplir la mission confiée. Il ne peut s’agir que d’une personne énumérée par la loi. Tout le monde ne peut pas être fiduciaire : à ce jour, uniquement les avocats, les établissements de crédit, institutions et services, entreprises d’investissement et société de gestion de portefeuille. Cette fonction pourra notamment être exercée par l’établissement prêteur. Dans ce cadre, ce dernier aura une double fonction : fiduciaire et bénéficiaire. Ainsi une banque peut prêter au créancier et être fiduciaire. La fiducie sera constituée à son profit.

Le transfert de propriété doit permettre d’agir dans un but déterminé. Il ne s’enrichit pas du transfert de propriété qu’il reçoit. Dans le cadre d’une fiducie-sûreté, sa principale mission est la bonne exécution du contrat de prêt. Pour y parvenir, il disposera de pouvoirs plus ou moins étendus, lesquels seront décrits dans le contrat de fiducie. Il engage sa responsabilité tant à l’égard du constituant, du créancier, que des tiers. Le fiduciaire est responsable sur son patrimoine propre des fautes qu’il commet dans l’exercice de sa mission. Il bénéficie d’une rémunération dans le cadre de cette mission laquelle est prévue au contrat. Tout dépendra de son rôle plus ou moins actif pendant la vie de la fiducie. Elle peut être en pourcentage des actifs confiés, forfaitaire…

Le bénéficiaire

C’est celui à qui sont remis les biens, droits ou sûreté en fin de contrat. Il pourra s’agir du constituant, s’il a correctement remboursé sa créance, ou l’établissement de crédit en cas de défaut.

A ces trois intervenants, il peut éventuellement y être adjoint un tiers protecteur dès l’origine ou en cours de contrat. Il aura pour fonction de contrôler l’exercice de la mission du fiduciaire pour le compte du constituant (l’emprunteur).

Comment se déroule la mission du fiduciaire ?

Au cours de la vie du contrat de prêt, le préteur (le constituant) doit rembourser son prêt. Pendant ce temps, le fiduciaire va avoir une double mission. Dans un premier temps, le fiduciaire va exécuter sa mission en fonction du cahier des charges qu’il a reçu. Tout dépendra également s’il a reçu ou non la possession des actifs. Il s’agira de la première mission du fiduciaire. Par exemple, s’il a reçu des titres, il pourra en percevoir les dividendes ; s’il a reçu des immeubles, il pourra en percevoir les loyers… En fonction des missions qui lui sont confiées, il pourra se faire entourer de professionnels compétents et déléguer tout ou partie de la gestion.

A l’échéance du contrat ou en cas d’impayés, le fiduciaire exercera sa deuxième mission. Plusieurs possibilités. Lorsque le prêt sera échu, en général la mission du fiduciaire cesse et le fiduciaire restituera les actifs confiés au constituant. En cas de défaillance de l’emprunteur, l’actif pourra soit être réalisé par le fiduciaire et le produit de cession attribué au bénéficiaire (en l’occurrence la banque prêteuse), soit le bien sera transmis directement au bénéficiaire et libre à lui d’en faire ce qu’il souhaite.

Comment la fiducie prend-elle fin ?

Il existe plusieurs causes de fin possibles :

- fin du contrat par échéance du terme prévu ;

- décès du constituant : la créance représentative du patrimoine fiduciaire est transmise aux héritiers ou légataires et la valeur de la créance fiduciaire est soumise aux DMTG. Il y a une continuation de la fiducie ;

- réalisation du but poursuivi ;

- renonciation du bénéficiaire ;

- liquidation judiciaire ou contractuelle du fiduciaire/radiation ou interdiction d’exercer pour un fiduciaire avocat.

Le formalisme

Il s’agit avant tout d’un contrat entre plusieurs parties, lequel doit obligatoirement être écrit. Dans ce contrat, quelques mentions obligatoires minimales sont à respecter. A peine de nullité, le contrat doit au minimum comporter les indications suivantes (article 2018 du Code civil) :

- l’objet de la fiducie : biens, droits, sûretés transférées. Il peut s’agit de biens futurs s’ils sont déterminables. La fiducie peut comporter n’importe quel type de biens, qu’il soit meubles, immeubles, en pleine propriété, démembrés, corporels ou incorporels (brevets…) ;

- fiducie avec ou sans dépossession : est-ce que le constituant conserve ou non la jouissance du bien, et dans l’affirmatif quels sont ses pouvoirs ?

- durée du transfert : maximum quatre-vingt-dix-neuf ans ;

- identités du constituant, du fiduciaire et du bénéficiaire ;

- missions confiées au fiduciaire et ses pouvoirs (actes d’administration et/ou de disposition). La fiducie-sûreté prévoit des règles spéciales, autonomes suivant qu’elle porte sur des meubles ou immeubles ;

- la dette garantie et valeurs estimées des actifs transférés. Exigence de proportionnalité entre le prêt mis en place et la garantie.

En dehors de ces mentions obligatoires, pour tout le reste le principe est la liberté contractuelle. Les parties peuvent y ajouter des mentions particulières et des possibilités d’aménagements dans le temps. Cela en fait sa grande souplesse et simplicité.

Parmi les clauses facultatives pouvant être prévues au contrat, nous pouvons citer les suivantes :

- le contrat pourra être modifié par avenant ;

- le contrat ne pourra être révoqué avant un délai minimal ;

- modalité de fin du contrat ;

- quid des fruits de biens apportés ?

- fiducie rechargeable : la propriété cédée à titre de garantie peut être ultérieurement affectée à la garantie de dettes autres que celles mentionnées à l’acte constitutif ;

- ajout de nouveaux biens…

Ce contrat peut-être soit sous seing privé, soit authentique. Il sera obligatoirement authentique dans deux cas : les biens transférés comportent des immeubles ; les biens transférés sont indivis ou appartiennent à la communauté.

Dans quels cas utiliser la fiducie-sûreté en gestion de patrimoine ?

L’intérêt de la fiducie-sûreté est de présenter des intérêts pour toutes les parties : l’emprunteur et le créancier.

D’un point de vue de la banque : la fiducie-sûreté est également nommée la reine des sûretés, puisque quasi aucune garantie ne peut apporter une sécurité aussi importante à un établissement prêteur. Son efficacité redoutable réside dans le transfert de la propriété des actifs fiduciaires dès sa constitution.

Au regard de l’emprunteur : en fonction de la typologie des patrimoines et des problématiques qu’il peut avoir, il est parfois difficile d’apporter un concours bancaire supplémentaire à leurs projets. La fiducie-sûreté peut être une des solutions alternatives, comparée aux garanties classiques.

Elle permet à des emprunteurs d’obtenir du crédit dans des situations où les sûretés classiques ne permettent plus d’avoir un niveau de garantie suffisant pour les banques et au meilleur taux de LTV (Loan to Value, rapport prêt-valeur) possible.

En dehors du monde des affaires, les dossiers types patrimoniaux pourraient concerner les problématiques suivantes :

- refinancement immobilier professionnel ou privé : lors de l’acquisition de l’immobilier professionnel, le chef d’entreprise peut avoir tout intérêt à recourir à cette technique en lieu et place du crédit-bail immobilier pour des raisons fiscales ;

- refinancement d’actifs atypiques : œuvres d’art, chevaux, voitures de collection… Le constituant peut ainsi utiliser la valeur de ses actifs afin d’obtenir de nouveaux financements nécessaires à son activité (on parle de monétisation d’actifs) ;

- financement de droits de mutation à titre gratuit par anticipation ou au moment du décès. Cela permet aux héritiers de mettre en place une stratégie patrimoniale : céder les actifs à faible valeur ou rendement, conserver les autres, attendre la fin d’un bail pour vendre un bien immobilier…

- et garantie de passif suite à la cession des parts d’une société.

Quels sont ses intérêts par rapport aux autres garanties ?

La fiducie entendue comme sûreté est en concurrence avec les autres types de sûreté.

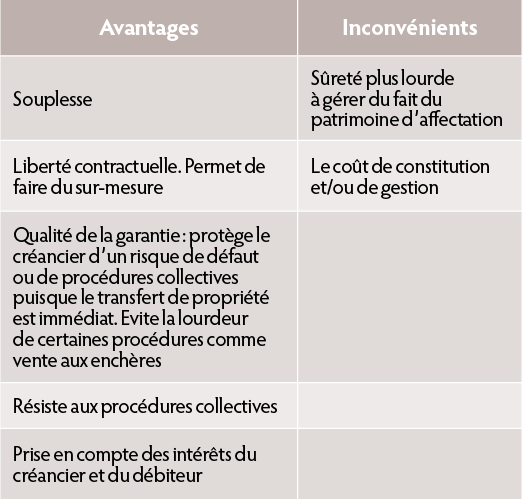

Quels sont ses avantages et inconvénients ?

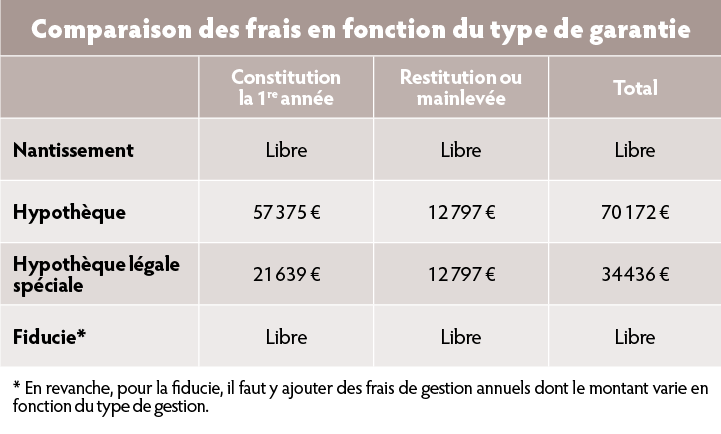

Il y a également des intérêts en termes de frais.

Conclusion

La fiducie-sûreté présente un intérêt majeur aussi bien pour le constituant que pour le créancier, c’est pourquoi nous constatons son développement depuis quelques années. Lequel devrait prendre de plus en plus de place dans les stratégies patrimoniales. Afin d’avoir un intérêt dans les structurations des opérations, il convient de proposer ce type de stratégies pour les financements supérieurs à 5 millions d’euros.

Comme il s’agit d’une technique juridique récente disposant de beaucoup de liberté, certaines questions sont encore sans réponses ou données au fil de l’eau. Pour autant, avec la multiplication des actes, son régime se précise de plus en plus.

En outre et dans la pratique, les différents types de fiducie (gestion et sûreté) ne sont pas cloisonnés. Une fiducie peut avoir deux objets : gestion et sûreté. Notamment quand le fiduciaire a la gestion des biens qui lui sont confiés.

Trois cas pratiques de constitution de fiducie

Monsieur A possède de nombreuses œuvres d’art dans son patrimoine pour un montant de 50 000 000 €.

Il vient à décéder. Or son actif successoral et ses enfants disposent de peu de liquidités pour acquitter les droits de succession.

Comme Monsieur A était un collectionneur reconnu, en cas de vente de certaines œuvres, cela peut déstabiliser le marché de ce type d’œuvre.

Afin de financer les droits de mutation, les deux enfants vont emprunter auprès de leur banque la somme correspondant aux droits de mutation à titre gratuit (DMTG). Ainsi, ils vont pouvoir acquitter dès aujourd’hui les DMTG, sans avoir besoin d’effectuer une dation et sans avoir de pénalités de retard.

La banque pour se couvrir va demander une garantie bancaire. Les enfants vont constituer une fiducie avec un certain nombre d’œuvres. Le fiduciaire aura pour mission d’écouler progressivement dans le temps les œuvres, à charge de rembourser la banque. Cela laissera le temps aux enfants de savoir les œuvres qu’ils souhaitent conserver et celles qu’ils souhaitent vendre.

Refinancement d’immobilier

Monsieur B possède une holding qui possède plusieurs SCI détenant de multiples biens immobiliers. Il souhaite obtenir un financement afin de poursuivre son développement patrimonial. Monsieur B va demander un concours bancaire à sa banque au nom de sa Holding. En contrepartie, il va apporter les parts de SCI à une fiducie afin de garantir le prêt. Le fiduciaire aura, par exemple, pour mission soit d’encaisser les loyers pour assurer le remboursement des mensualités de prêt, soit de réaliser les biens en vue du remboursement. Il faudra s’assurer des statuts des SCI apportées dans l’actif fiduciaire puisqu’il faut qu’ils permettent la bonne exécution de la mission du fiduciaire. Si ce n’est pas le cas, il faudra prévoir des modifications statutaires. Ce refinancement permettra d’obtenir un nouveau prêt en tenant compte de valeurs actuelles des biens.

Transmission par donation

Monsieur C possède une holding. Cette holding dispose d’importantes réserves, mais n’a pas de liquidités. L’une de ses filiales (une société d’exploitation représentant 80 % des actifs de la holding) sera cédée dans six ans.

Mise en place d’un financement au niveau de la holding pour 10 000 000 €. Les titres de la société d’exploitation (estimés environ 100 000 000 €) sont placés en fiducie. Adaptation des statuts de la société d’exploitation, et accord des autres associés. Le cash obtenu a permis de verser des dividendes à Monsieur C.

Ces dividendes ont permis de financer les droits de donation dans le cadre d’une transmission sous le régime Dutreil.

Le remboursement du prêt au niveau de la holding se fera par les remontées de dividendes et par la cession des parts de la société d’exploitation.

Fiscalité : principe de neutralité fiscale

A la constitution : le transfert des actifs ne comporte pas de droit d’enregistrement, ni d’impôt de plus-value.

Pendant la fiducie : le constituant est taxé sur ce patrimoine.

A la sortie : si le constituant est le bénéficiaire, pas de taxation. Au contraire, si le constituant est différent du bénéficiaire, application du régime d’imposition au niveau du constituant comme s’il avait réalisé l’opération lui-même.

Enregistrement et publication du contrat de fiducie

Le contrat et ses éventuels avenants doivent être enregistrés dans un délai maximal d’un mois au centre des impôts du siège du fiduciaire sur le registre national des fiducies. En 2020, on dénombre deux-cent-huit actes de fiducies, dont cinquante-neuf actes enregistrés au cours de l’année 2019. Les contrats comportant des biens immobiliers sont également publiés. Il faudra acquitter un droit fixe de 125 € à l’enregistrement. Il conviendra d’être vigilant dans la rédaction des contrats et de se faire accompagner par des professionnels spécialisés. La liberté contractuelle et le sur-mesure étant la règle, il faudra prévoir toutes les possibilités en fonction des actifs confiés et du rôle de chacun.

Comparaison avec les autres types de garanties

Fiducie et hypothèque : le transfert de propriété se fait à la constitution, dès l’origine. Le créancier n’a pas besoin de mettre en œuvre diverses procédures pour se faire rembourser. Le fiduciaire procédera soit à l’attribution du bien, soit à sa réalisation dès que le débiteur ne réalise pas ses obligations contractuelles. Dans le cadre de l’hypothèque, le créancier n’a aucun contrôle sur la gestion du bien, son éventuelle vente… En outre, en cas d’action de la garantie, d’autres créanciers peuvent venir en concours avec lui. La fiducie-sûreté va le protéger de tous ces éléments. Elle peut être rechargée à hauteur des actifs fiduciaires et non à hauteur du montant garanti du financement initial. En pratique, le contrat fera l’objet d’un enregistrement au service des impôts, et d’une publicité foncière avec accomplissement des formalités de mutation de droit commun. Le bien immobilier transféré sera enregistré au nom du fiduciaire.

Fiducie et nantissement : dans les deux cas, la gestion sera similaire. Par contre, en complément des avantages précités, l’intérêt majeur au profit de la fiducie par rapport au nantissement est le droit de vote attaché aux titres financiers lequel peut être attribué au fiduciaire. Il faudra être vigilant dans l’élaboration du contrat de fiducie puisqu’il faudra s’assurer de la compatibilité des statuts des sociétés transférées. Il sera très souvent nécessaire d’adapter ces statuts sur les sujets des pouvoirs, droits de vote, clauses d’agrément…

Fiducie et gage : la fiducie va conférer une exclusivité en cas de vente des actifs fiduciaires, sans avoir besoin d’entamer de démarches juridiques.

Vos réactions