Vers des taux de crédit immobilier à 5 % !

Comme chaque mois depuis le 1er février, les taux d’usure ne cessent d’augmenter pour atteindre sur 20 ans 5,56 % soit près de deux points de plus qu’en janvier 2023. Les taux de crédit poursuivent également leur remontée avec d’ores et déjà des taux annoncés en hausse pour le mois de septembre et des taux désormais rarement inférieurs à 4 % sur 20 ans. Dans un barème, une banque propose même désormais des crédits à 5,05 % sur 25 ans, une première depuis 2008.

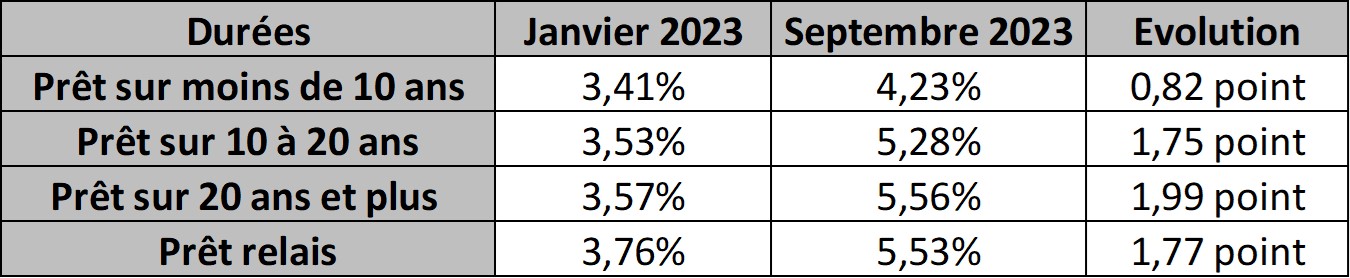

Taux d’usure à plus de 5,5 % désormais sur 20 ans et plus : + 2 points par rapport à janvier

Les nouveaux taux d’usure, publiés au JO du 29 août, pour le mois de septembre sont, sans surprise, à nouveau en hausse. Sur 20 ans et plus, la durée des crédits actuellement la plus répandue dans un contexte de forte remontée des taux de crédit, ils ont augmenté de 0,23 point passant de 5,33 % à 5,56 %. Par rapport à janvier 2023, la hausse atteint près de 2 points au total témoignant de l’efficacité de la révision mensuelle...

Les nouveaux taux d’usure, publiés au JO du 29 août, pour le mois de septembre sont, sans surprise, à nouveau en hausse. Sur 20 ans et plus, la durée des crédits actuellement la plus répandue dans un contexte de forte remontée des taux de crédit, ils ont augmenté de 0,23 point passant de 5,33 % à 5,56 %. Par rapport à janvier 2023, la hausse atteint près de 2 points au total témoignant de l’efficacité de la révision mensuelle...

« L’augmentation des taux d’usure se poursuit mois après mois depuis janvier. La révision mensuelle est actée jusqu’à la fin de l’année ce qui devrait conduire les taux d’usure à des niveaux aux alentours de 6 %. Si de moins en moins de dossiers sont refusés à cause du taux d’usure, pour autant, la production de crédit ne redémarre pas et les taux poursuivent également leur remontée, pénalisant les emprunteurs dont la capacité d’emprunt ne cesse de baisser… » explique Julie Bachet, directrice générale de Vousfinancer.

Vers une poursuite de la hausse des taux de crédit

Dans ce contexte de remontée rapide des taux d’usure, les banques augmentent également leurs taux de crédits, mois après mois. Certaines banques ont d’ores et déjà envoyé leurs barèmes pour le mois de septembre, encore orientés à la hausse, avec des augmentations de 0,10 à 0,35 point. « Traditionnellement en septembre, mois riches en transactions immobilières, les banques baissent leurs taux de crédit pour capter des nouveaux clients et boucler leurs objectifs de production de crédits de l’année. Cette année, on constate que la situation est tout autre et que les banques ne sont plus du tout dans cette stratégie, bien au contraire » explique Sandrine Allonier, porte-parole de Vousfinancer.

Les taux moyens sont actuellement de 3,85 % sur 15 ans, 4,05 % sur 20 ans et 4,25 % sur 25 ans, mais avec des taux désormais fréquemment proposés à plus de 4 % sur 20 ans et plus, voire plus de 4,5 % dans certaines banques.

Une banque affiche même désormais un taux qui dépasse le cap symbolique des 5 % à 5,05 % sur 25 ans, un niveau inédit depuis 2008 ! « Dans ce contexte, avec cette remontée très rapide des taux d’usure et la poursuite de la politique de la Banque centrale européenne de hausse des taux directeurs pour juguler l’inflation, nous maintenons notre scénario de taux à 4,5 % d’ici la fin de l’année et 5 % début 2024 compte tenu de la réapparition, mais très marginale à ce jour, de taux à 5 % dans un barème…» conclut Julie Bachet.

Un scénario en ligne avec celui du ministre de l’Economie, Bruno Le Maire, qui a prédit, lundi sur France Inter, qu’il n’y aurait pas de baisse des taux d’intérêt « dans les mois à venir », compte tenu d’un niveau d’inflation en repli mais qui reste élevé.

Vos réactions