Déclaration des revenus : 2018, une année très particulière

Par Jacques Duhem (FAC JD et Associés)

38,3 millions de foyers fiscaux doivent déclarer les revenus de 2018. 56% d’entre eux seront non imposables. Bercy a publié le calendrier de dépôt de déclaration de revenus pour 2018.

Comment déclarer ?

A compter des revenus de 2018, l’ensemble des contribuables, quels que soient leurs revenus sont tenus de déclarer les revenus via Internet. Toutefois, si vous estimez ne pas être en mesure de le faire, vous pouvez continuer à utiliser une déclaration papier.

Quand déclarer ?

Les dates limites de déclaration en ligne varient en fonction du département de résidence du contribuable : mardi 21 mai pour les départements 01 au 19 et non-résidents, mardi 28 mai pour les départements 20 au 49 et mardi 4 juin pour les départements 50 au 974-976.

Le service de déclaration en ligne est ouvert depuis le 10 avril.

Pour les déclarations papier; la date est fixée au jeudi 16 mai à minuit.

Quand l’avis d’imposition sera-t-il disponible ?

Votre avis arrivera dans votre espace Particulier. Si vous n’avez rien à payer ou bénéficiez d’une restitution : entre le 24 juillet et le 7 août 2019. Si vous avez un montant à payer : entre le 29 juillet et le 7 août 2019

Quid du droit à l’erreur ?

Il est possible de corriger votre déclaration en ligne. Quand vous déclarez vos revenus en ligne, vous pouvez corriger votre déclaration autant de fois que vous le souhaitez jusqu'à la date limite de votre département.

Et une fois reçu votre avis d’impôt, vous bénéficiez dans votre espace impots.gouv.fr d'un service « Corriger ma déclaration en ligne de 2019 » ouvert de début août à mi-décembre.

Aucune pénalité n'est appliquée lorsque vous avez déposé votre déclaration initiale dans les délais. Cependant des intérêts de retard à taux réduit pourront être appliqués sur les sommes non déclarées dans les délais.

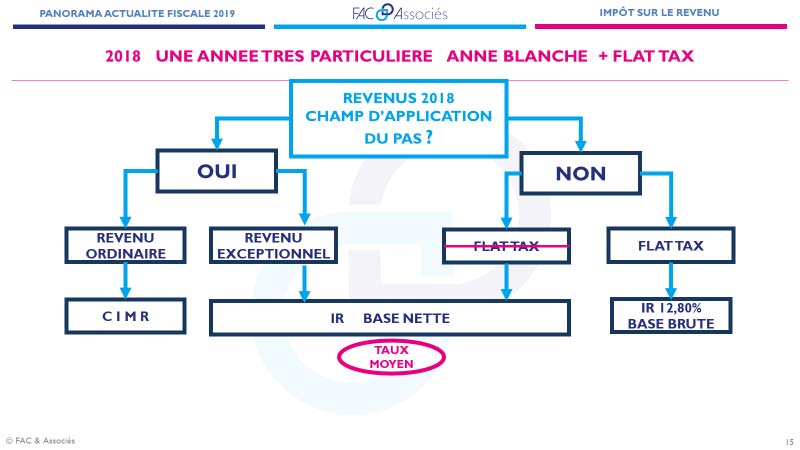

2018 : célébration du mariage de la Flat Tax et du CIMR

Pour 2018, les revenus devront être rangés en plusieurs catégories.

Il faudra en premier lieu distinguer les revenus soumis à retenue à la source ou à l’acompte (salaires, rémunération de gérant majoritaire, BIC, BNC, BA, revenus fonciers, etc.) des autres (revenus de capitaux mobiliers, plus-values sur titres, etc.).

Pour les premiers, il conviendra des distinguer les revenus ordinaires des revenus exceptionnels. Grace au CIMR (crédit d'impôt de modernisation du recouvrement), aucun impôt ne sera dû au titre des revenus ordinaires. Pour les revenus exceptionnels, un impôt sera dû. Il sera calculé de manière particulière par application d’un taux moyen d’imposition.

Pour les seconds, la Flat Tax sera en principe applicable (12,8% d’impôt et 17,2% de prélèvements sociaux calculés sur une base brute). Cependant, il sera possible de renoncer à l’application de la Flat Tax (option globale pour le foyer fiscal et pour l’ensemble des revenus soumis à Flat Tax) et de revenir à une imposition classique. Dans cette situation, en 2018, l’impôt dû sera calculé de manière particulière par application d’un taux moyen d’imposition.

En outre, l’application de la Flat Tax interdit la récupération d’une fraction de la CSG acquittée.

Avant de se lancer dans la déclaration, la réalisation de quelques calculs sera donc nécessaire !

Taux moyen : Application 1

Monsieur X dispose en 2018 d’un BIC de 110 000 €, dont 10 000 € de revenus exceptionnels.

L’impôt normalement du sur une base de 110 000 € est de 31 186 €.

La TMI (taux moyen d’imposition) est de 41%, le taux moyen de 28% environ.

Le CIMR sera de 28 350 € (31 186 x 100/110)

L’impôt dû sera de 2 836 €, soit un taux moyen d’environ 28%.

Flat Tax or not Flat Tax? Application 2

Monsieur Y dispose en 2018 de dividendes d’un montant brut de 100 000 €. Il n’a pas d’autres revenus.

Il sera dans tous les cas, redevable de 17 200 € de prélèvements sociaux.

Pour l’IR :

En cas d’application de la Flat Tax, l’impôt serait de 12,8 % de la base brute. Aucune CSG ne serait déductible.

En cas d’application du barème de l’IR classique, la base taxable serait une base nette (application d’un abattement de 40% sur les dividendes et déduction d’une fraction de CSG).

Les prochains séminaires d’actualisation des connaissances de FAC JD et Associés

- à Paris, les 2 et 3 juillet : gestion et transmission du patrimoine professionnel. 14 heures de formation animées par Jacques Duhem, Pascal Julien Saint-Amand, Stéphane Pilleyre, Frédéric Aumont et Pierre-Yves Lagarde.

- à Clermont-Ferrand, les 29 et 30 août.

- à La Rochelle, les 4 et 6 septembre

- à Coudoux (proche d’Aix-en-Provence), les 15 et 16 octobre : pratique de l’ingénierie patrimoniale, formation validante immobilier DDA et IOBSP, animée par Jacques Duhem, Jean-Pascal Richaud, Stéphane Pilleyre, Cédric Nosmas, Marthe Faye-Pineau.

Vos réactions