Les investisseurs se tournent vers les produits structurés

Selon le baromètre mensuel sur les produits structurés publiés pour le premier trimestre par la FinTech Feefty, les deux premiers mois de l’année ont connu des niveaux de coupons en forte hausse et des records atteints au mois de février avec un contexte géopolitique qui a fait augmenter la volatilité, et donc les coupons offerts.

Feefty, la FinTech spécialisée sur les produits structurés dédiée aux CGP, banques privées, Family Offices et aux institutionnels, propose un baromètre mensuel pour permettre aux investisseurs d’identifier les périodes propices aux produits structurés et les secteurs les plus intéressants.

Les deux premiers mois de l’année ont connu des niveaux de coupons en forte hausse et des records atteints au mois de février avec un contexte géopolitique qui a fait augmenter la volatilité et donc les coupons offerts. Ce phénomène a été amplifié sur les valeurs les plus exposées au marché russe, comme les secteurs bancaires, de l'énergie et de l’automobile.

Dans le même temps, avec l’inflation qui a continué de progresser, les rendements obligataires ont progressé. Ainsi l’OAT 10 ans a atteint 0,76% au 11 février, un de ses niveaux les plus hauts depuis novembre 2018. Les produits structurés étant constitués d’une composante optionnelle mais aussi d’une composante obligataire, cette remontée des taux a également impacté le baromètre.

Après cette euphorie, les données du mois de mars sont globalement en baisse ou stables. Plus d’un mois après le début de la guerre en Ukraine, le stress a baissé sur les marchés, entraînant une baisse des niveaux de coupon.

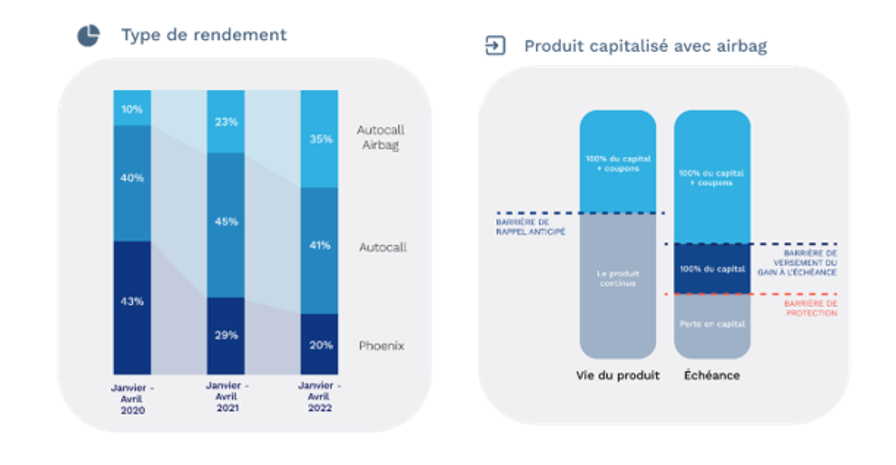

Les investisseurs privilégient les Autocall Airbag

L’incertitude sur les marchés pousse les investisseurs à se tourner vers des produits minimisant leur risque en cas de baisse des marchés. Alors qu’ils ne représentaient que 10% des produits lancés début 2020, les produits capitalisés avec un mécanisme airbag appelé Autocall Airbag comptent désormais pour 35% des produits et sont plus fréquemment lancés que des produits de distribution appelés Phoenix.

Des changements réglementaires à venir

Au mois de janvier, le ministère de l’Economie et les diverses institutions réglementaires – AFG, CNCGP, Anacofi, etc. – se sont engagés à renforcer la transparence des frais du PER et de l’assurance-vie. Dès le 1er juillet prochain, les banques et assureurs devront afficher sur leurs sites Internet un tableau récapitulatif des différents frais qu’ils appliquent. Le total des frais supporté par chaque unité de compte ou chaque actif sera également affiché dans l’information annuelle fournie à l’épargnant, dès 2023.

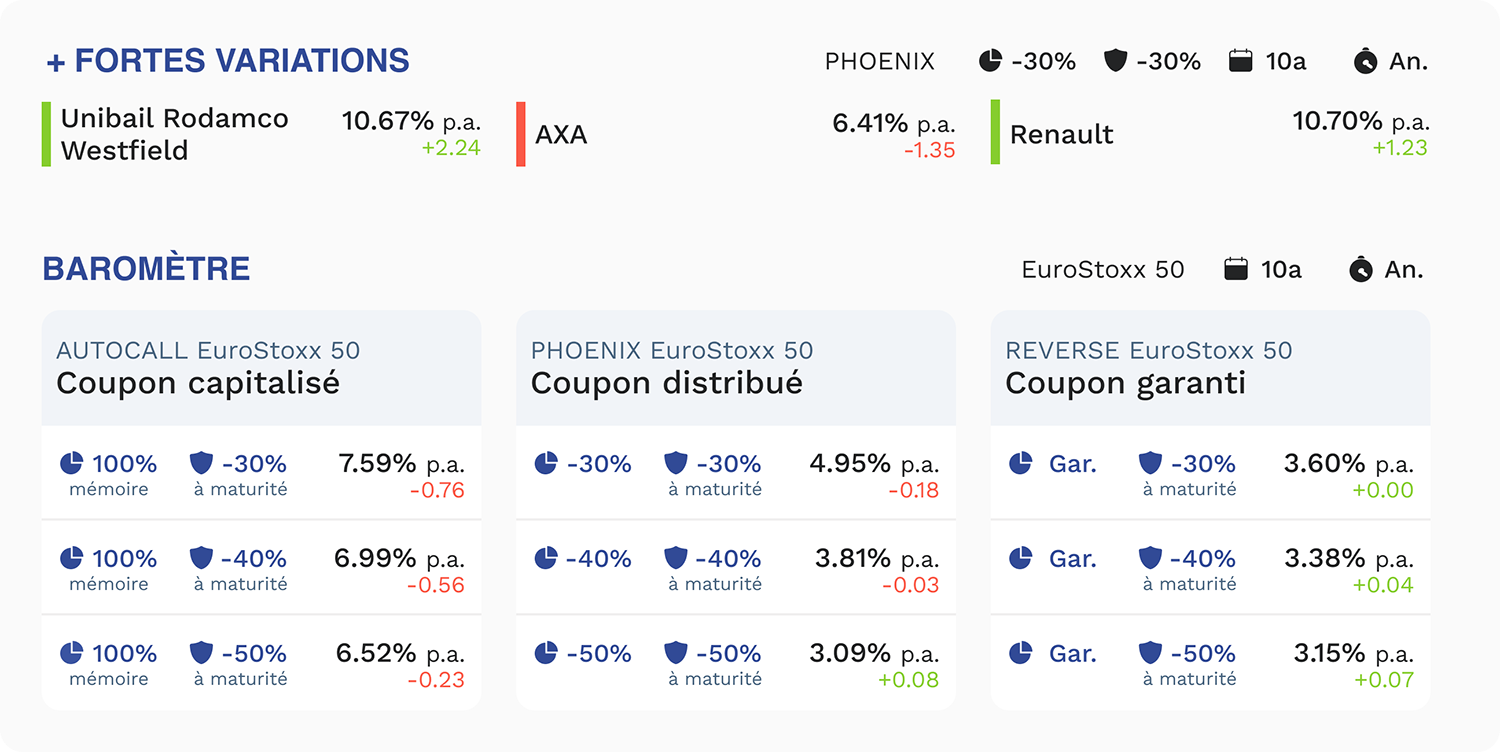

Baromètre à fin mars 2022

Autocall : Coupon capitalisé de 7,59 % en baisse de 0.7% sur le mois écoulé (remboursement à 100% et niveau de protection du capital à -30%) - En hausse de 0,56% depuis le début de l’année.

Phoenix : Coupon distribué de 4,95 % en baisse de 0,18% sur le mois écoulé (jusqu’à -30% et un niveau de protection du capital à -30%) - En hausse de 0,47% depuis le début de l’année.

Reverse : Coupon garanti de 3,38 % identique au mois précédent (niveau de protection du capital à -30%) - En hausse de 0,15% depuis le début de l’année.

Vos réactions