Assurance-vie pour un couple marié en communauté : Quels sont les choix à faire ?

Par Uff : Banque Conseil en Gestion de Patrimoine

Depuis 20 ans, le sujet de la souscription d’un contrat d’assurance vie (épargne) lorsque le couple est marié sous un régime de communauté de biens a fait couler beaucoup d’encre. De l’arrêt Praslicka (1992) aux dernières réponses ministérielles (RM), dont la RM Bacquet (2010) et la RM CIOT (23/02/2016), l’investisseur et son conseil patrimonial éprouvent souvent de grandes difficultés à se positionner face à l’instabilité qui entoure le sujet.

Afin d’y voir plus clair, l’UFF tente de répondre à plusieurs interrogations :

-

‐ Quel est le mode de souscription adapté à l’objectif patrimonial généralement recherché ?

-

‐ Doit‐on alors préférer une co‐souscription avec dénouement au 1er décès et clause démembrée, ou bien deux souscriptions individuelles aux bénéfices « croisés » ?

-

‐ Les solutions mises en place précédemment dans cet objectif patrimonial suite à la RM Bacquet doivent‐elles être systématiquement reconsidérées ?

Bien identifier l’objectif patrimonial recherché

Les époux souhaitent que les sommes communes visées :

- restent à leur entière disposition en cas de besoin de leur vivant à tous les deux, mais aussi après le décès du premier d’entre eux, et ce, quel que soit l’ordre des décès ;

- soient ensuite transmises, pour ce qu’il en restera, à leurs enfants communs ;

- Ils souhaitent en outre que cette transmission bénéficie de la meilleure fiscalité possible, au décès du premier d’entre eux, mais également suite au deuxième décès, de façon à maximiser le patrimoine net de fiscalité transmis à leurs enfants.

Deux exemples simples pour répondre aux questions posées

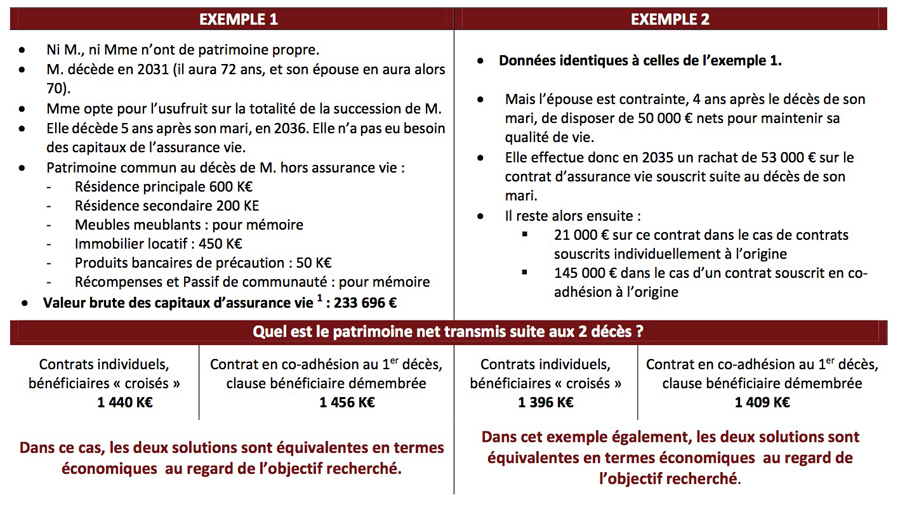

Cet objectif étant établi, nous allons raisonner successivement sur la base de deux exemples « standards », construits avec les mêmes hypothèses de base de patrimoine existant et de structure familiale :

-

- couple marié – Régime de communauté de biens réduite aux acquêts,

-

- âgés respectifs : M. 57 ans et Mme 55 ans

-

- deux enfants du lit commun, 27 et 28 ans

-

- entente familiale globale parfaite

-

- patrimoine commun hors assurance vie : Résidence principale / Résidence secondaire / Immobilier locatif / Produits bancaires de précaution

-

- capital à placer en assurance vie selon l’objectif défini : 150 000 €

Un patrimoine plus important change‐t‐il la conclusion ?

Si l’on reprend le contexte de l’exemple 1 ci‐dessus, mais avec un capital à placer en assurance vie de 500.000€, ainsi qu’un patrimoine au 1er décès 3 fois plus important, on aboutit aux résultats récapitulatifs suivants :

-

- Contrats individuels, bénéficiaires « croisés » : 4 118 K€

-

- Contrat en co‐adhésion au 1er décès, clause bénéficiaire démembrée : 4 185 K€ Ici encore, d’un point de vue économique, les deux solutions se valent.

-

Conclusions

À ce jour, dans la grande majorité des cas, suite au nouveau traitement fiscal ouvert par la réponse ministérielle CIOT pour les contrats non dénoués par le premier décès au sein du couple :

-

il est économiquement indifférent de recourir à une co‐souscription avec dénouement au 1er décès et clause démembrée ou à deux souscriptions individuelles aux bénéfices « croisés » ;

-

les solutions de contrats de co‐adhésion (dénouement au 1er décès et clause démembrée), qui avaient été mises en place suite à la RM Bacquet ne présentent pas de défaut particulier.

-

Le conseil de l’UFF

-

Une co‐adhésion au 1er décès avec clause démembrée nous parait être la solution à privilégier dans la grande majorité des situations. Cela permet de parer à l’éventualité où les pouvoirs publics reviendraient une fois de plus sur leur position.

Nous rappelons que l’adaptation du mode de souscription (individuelle ou co‐adhésion) et la rédaction de la clause bénéficiaire doivent, quoi qu’il arrive, faire l’objet d’une analyse préalable avec d’autant plus d’acuité que le patrimoine est important et que l’objectif patrimonial ou que la structure familiale sont différents de ceux retenus dans cette fiche.

Le recours au conseiller patrimonial, prenant en compte l’ensemble des paramètres, est plus que jamais nécessaire dans cet environnement très mouvant.

1 Contrat investi en totalité en UC ; rendement annuel 3%, net de frais de gestion du contrat

2 Contrat investi en totalité en UC ; rendement annuel 3%, net de frais de gestion du contrat

3 Pour chacun des deux contrats, clauses bénéficiaire « standard » : désignation du conjoint en premier rang, puis des enfants par parts égales

4 Clause bénéficiaire : usufruit au survivant, nue‐propriété aux enfants, par parts égales. Convention de quasi‐usufruit enregistrée et créance de restitution (non indexée ni revalorisée)

5 Mme règle la totalité des droits de succession ainsi que les frais d’acte, en utilisant la somme provenant du capital versé par l’assureur suite au décès de M, et réinvestit la somme restante dans un nouveau contrat d’assurance vie

6 Les actifs immobiliers ont été revalorisés de 1% l’an entre le 1er et le 2nd décès.

Vos réactions