La fiscalité sous haute pression

S’il ne devait y avoir qu’un mot pour décrire la fiscalité, ce serait celui de hausse. Rien ne semble devoir arrêter la croissance des taxes, des impôts et des prélèvements obligatoires, pas même une crise économique mondiale. Jusqu’où aller au bout du supportable ?

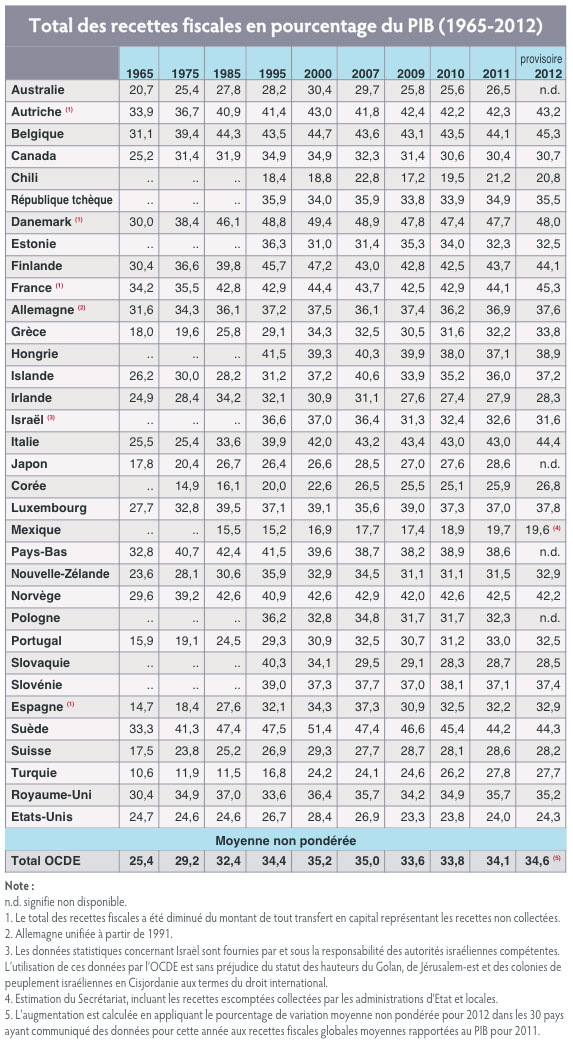

Les recettes fiscales poursuivent leur rebond depuis le creux enregistré dans presque tous les pays en 2008 et 2009, au plus fort de la crise économique mondiale, selon les dernières statistiques des recettes publiques que l’OCDE publie chaque année. Le ratio moyen recettes fiscales-PIB dans les pays de l’Organisation pour la coopération et le développement économiques s’est établi à 34,6 % en 2012, contre 34,1 % en 2011 et 33,8 % en 2010. Le rapport des recettes fiscales au PIB a augmenté dans vingt-et-un des trente pays pour lesquels des données sont disponibles pour 2012, et il a diminué dans neuf pays seulement. Le nombre de pays où le ratio est en hausse et de ceux où il est en baisse est resté inchangé par rapport à 2011, ce qui indique une tendance continue à l’accroissement des recettes.

En 2012, c’est en Grèce, en Hongrie, en Italie et en Nouvelle-Zélande que la progression a été la plus marquée, tandis qu’Israël, le Portugal et le Royaume-Uni ont accusé les plus fortes baisses.

Divers facteurs à une forte imposition

L’élévation de la pression fiscale entre 2011 et 2012 est imputable à la conjugaison de divers facteurs. Dans les régimes progressifs, les recettes augmentent plus vite que les revenus durant les périodes de croissance des revenus réels. A cela se sont ajoutées des réformes fiscales discrétionnaires, de nombreux pays alourdissant la fiscalité et/ou élargissant la base d’imposition.

Le rôle joué par les réformes discrétionnaires a été plus important dans une poignée de pays européens où le niveau du PIB a, en fait, baissé en 2012. Les nouvelles données indiquent une progression des recettes au niveau des administrations centrales, des Etats et des administrations régionales, après la contraction enregistrée en 2008 et 2009, alors que la pression fiscale moyenne au niveau des collectivités locales est restée constante depuis 2007.

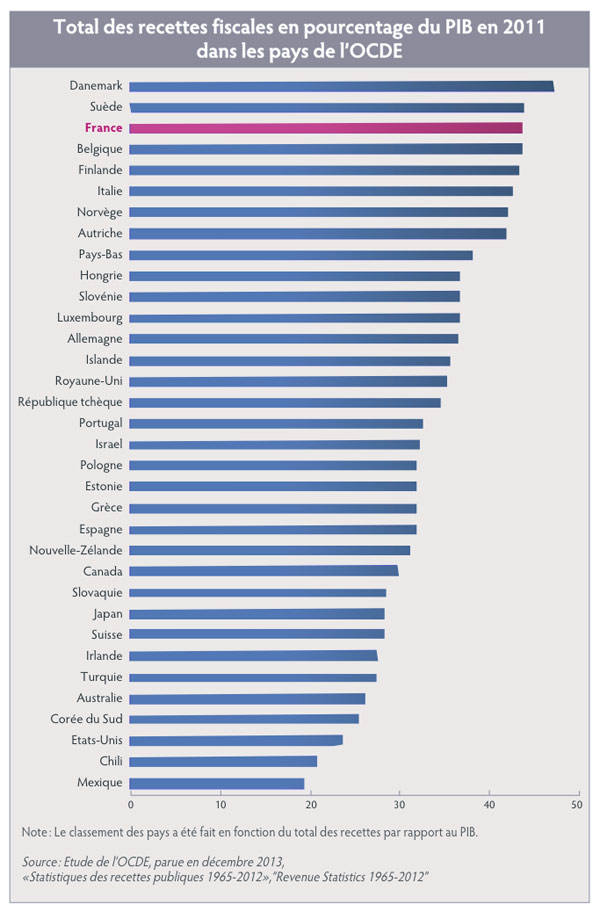

La France, après la Belgique et le Danemark

La charge fiscale moyenne dans les pays de l’OCDE a augmenté de 0,5 point, passant à 34,6 % en 2012. Cette évolution fait suite à des hausses de 0,2 et 0,3 point de pourcentage en 2010 et 2011, inversant la baisse observée sur la période 2007-2009, où la charge fiscale était revenue de 35 à 33,6 %. Ce taux est encore inférieur au tout dernier pic de 2007, lorsque le rapport des recettes fiscales au PIB s’établissait en moyenne à 35 %.

Entre 2011 et 2012, les hausses les plus marquées de la pression fiscale ont été observées en Hongrie (1,8 point) et en Grèce (1,6 point). Au nombre des autres pays où le ratio impôts-PIB a augmenté sensiblement entre 2011 et 2012 figurent l’Italie, la Nouvelle-Zélande (1,4 point), ainsi que la Belgique, la France et l’Islande (1,2 point). La plus forte baisse a été enregistrée en Israël, où le taux est tombé de 32,6 à 31,6 %. Au Portugal et au Royaume-Uni, la diminution correspond à 0,5 point.

La progression aux Etats-Unis, où le taux est passé de 24 % du PIB en 2011, à 24,3 % en 2012, a été plus faible que dans l’ensemble de la zone de l’OCDE. Comparé aux ratios impôts-PIB de 2007 (avant la récession), le ratio en 2012 était encore inférieur de plus de trois points dans quatre pays – Espagne, Islande, Israël et Suède. C’est en Israël que le recul a été le plus pro-noncé – ramenant le ratio de 36,4 %, en 2007, à 31,6 % du PIB en 2012.

La pression fiscale en Turquie s’est accentuée, à 27,7 % en 2012, contre 24,1 % en 2007. Quatre autres pays (Belgique, France, Luxembourg et Mexique) ont notifié des hausses de plus de 1,5 point pour la même période. Le Danemark possède le ratio impôts-PIB le plus élevé parmi les pays de l’OCDE (48 % en 2012), suivi de la Belgique et de la France (43,5 %).

Le Mexique, pays où il fait bon vivre…

Les ratios impôts-PIB les plus bas dans la zone OCDE sont ceux du Mexique (19,6 % en 2012) et du Chili (20,8 %). Viennent ensuite les Etats-Unis, avec le troisième ratio le plus faible (24,3 %) dans la zone OCDE, et la Corée (26,8 %). Les recettes de l’impôt sur le revenu des personnes physiques et de l’impôt sur les sociétés se redressent actuellement, après la forte contraction observée durant la période de crise 2008-2009. Les données pour 2011 – dernière année pour laquelle une ventilation des recettes par catégorie d’impôt est disponible pour tous les pays de l’OCDE – montrent que la part de ces impôts dans les recettes totales, à 33,5 %, reste inférieure à celle de 2007, qui s’élevait à 35,9 %. La part des cotisations de sécurité sociale s’est accrue de 1,6 point pour atteindre en moyenne 26,2 % des recettes totales.

Belle « grimpette » de 1965 à nos jours !

L’évolution des coefficients de pression fiscale entre 1965 et 2011 dans la zone OCDE a augmenté de 25,4 à 34,1 % (8,7 points). L’évolution historique des ratios d’imposition dans les différents pays de la zone varie fortement. Entre 1965 et 1975, la charge fiscale dans la zone OCDE a augmenté de 3,8 points. Jusqu’au premier choc pétrolier (1973-1974), une croissance des revenus forte et presque ininterrompue a permis aux niveaux d’imposition d’augmenter dans tous les pays de l’OCDE. Les niveaux d’imposition ont augmenté automatiquement sous l’effet de la progressivité des barèmes de l’impôt socle revenu des personnes physiques.

L’évolution des coefficients de pression fiscale entre 1965 et 2011 dans la zone OCDE a augmenté de 25,4 à 34,1 % (8,7 points). L’évolution historique des ratios d’imposition dans les différents pays de la zone varie fortement. Entre 1965 et 1975, la charge fiscale dans la zone OCDE a augmenté de 3,8 points. Jusqu’au premier choc pétrolier (1973-1974), une croissance des revenus forte et presque ininterrompue a permis aux niveaux d’imposition d’augmenter dans tous les pays de l’OCDE. Les niveaux d’imposition ont augmenté automatiquement sous l’effet de la progressivité des barèmes de l’impôt socle revenu des personnes physiques.

Entre 1975 et 1985, la charge fiscale dans la zone a augmenté de 3,2 points. Après le milieu des années 1970, le ralentissement de la croissance des revenus réels, combiné à l’augmentation du chômage, a limité la capacité des pouvoirs publics à prélever des recettes. Cependant, à partir de la profonde récession qui a suivi le second choc pétrolier (1980), les pays européens ont été amenés à augmenter leurs impôts pour financer la hausse des dépenses de sécurité sociale et s’efforcer de maîtriser les déficits budgétaires.

Entre 1985 et 1995, la charge fiscale dans l’OCDE a de nouveau augmenté de deux points. Après le milieu des années 1980, la plupart des pays ont sensiblement réduit les taux de leurs impôts sur le revenu des personnes physiques et sur les bénéfices des sociétés, mais l’incidence sur les recettes publiques des vastes réformes fiscales qui ont été engagées est restée limitée dans la mesure où, en même temps, la base de ces impôts était élargie par une réduction ou une suppression des déductions fiscales.

Entre 1995 et 2000, le taux moyen d’imposition dans la zone OCDE atteint son plus haut niveau, à 35,2 %. Il s’est ensuite légèrement replié entre 2001 et 2004, avant de repartir à la hausse entre 2005 et 2006, puis de retomber sous l’effet de la crise. En résumé, la charge escale moyenne de l’OCDE a baissé de 0,3 point entre 1995 et 2011.

Ces moyennes concernant l’ensemble de la zone dissimulent la grande variété des charges fiscales nationales. En 1965, les niveaux d’imposition étaient compris entre 10,6 % en Turquie et 34,2 % en France. En 2011, ces niveaux oscillaient entre 19,7 % au Mexique et 47,7 % au Danemark. La tendance continue à l’augmentation des niveaux d’imposition reflète le besoin de financer la hausse marquée des dépenses du secteur public dans presque tous les pays de l’OCDE.

Des dosages différents

La part des principaux impôts dans les recettes totales – la structure fiscale ou le « dosage » des impôts – a fait preuve d’une stabilité remarquable dans le temps. Néanmoins, plusieurs tendances se manifestent jusqu’en 2011 (dernière année pour laquelle on dispose de données concernant les trente-quatre pays de l’OCDE).

En moyenne, les Etats collectent 33,5 % de leurs recettes fiscales, via les impôts sur le revenu et les bénéfices (somme des impôts sur le revenu des personnes physiques et sur les bénéfices des sociétés). Ces impôts restent la principale source de recettes utilisées pour financer les dépenses publiques dans près de la moitié des pays de l’OCDE, tandis que dans dix d’entre eux – Australie, Canada, Chili, Danemark, Etats-Unis, Irlande, Islande, Norvège, Nouvelle-Zélande et Suisse –, leur part dans le total des impôts excède 40 %.

24 % des recettes proviennent de l’IR

En 2011, les recettes issues de l’impôt sur le revenu des personnes physiques ne représentent plus en moyenne que 24 % du total des recettes, contre 30 % au milieu des années 1980.

Dans cette baisse, deux points environ peuvent être attribués à l’inclusion dans la zone OCDE de pays d’Europe de l’Est pour lesquels les données relatives aux recettes fiscales ne sont disponibles qu’à partir des années 1990. Dans ces pays, les recettes générées par l’impôt sur le revenu sont relativement faibles, alors que celles liées aux cotisations de sécurité sociale sont plus élevées, mais l’effet de l’inclusion de ces pays concerne seulement les données postérieures à l’année 1990.

Les différences observées entre les Etats sont considérables pour ce qui est de l’importance de l’impôt sur le revenu des personnes physiques. En 2011, la part de cet IR allait d’un minimum de 9 à 11 %, respectivement en République slovaque et en République tchèque, à 39 % en Australie et 51 % au Danemark.

9 % des recettes proviennent des impôts sur les bénéfices

La forte baisse de la part des recettes tirées des impôts sur les bénéfices des sociétés dans le total des recettes fiscales constatée en 2008 et 2009 ne s’est pas poursuivie en 2010 et 2011, mais la part de ces impôts dans le total des prélèvements en 2011, soit 9 %, reste inférieure à leur niveau de 2007, lorsqu’elle s’établissait à 11 %. La part des impôts sur les bénéfices des sociétés dans les recettes fiscales totales affiche une dispersion considérable, de 3 % (Hongrie) et 4 % (Estonie) à 20 % (Australie) et 25 % (Norvège). Hormis la dispersion des taux légaux d’imposition des sociétés, ces différences sont au moins partiellement imputables à des facteurs institutionnels comme l’exploitation des gisements de minerai, par exemple, la proportion des entreprises constituées sous forme de sociétés, la taxation des recettes pétrolières, l’érosion de la base d’imposition des sociétés consécutive, par exemple, à des méthodes généreuses de calcul de l’amortissement et d’autres instruments permettant de différer l’imposition des bénéfices.

Cotisations de sécurité sociale

On observe de grandes différences entre les pays pour ce qui est des parts relatives des cotisations de sécurité sociale versées par les salariés et par les employeurs. En 2011, les cotisations de sécurité sociale exprimées en pourcentage du total des recettes fiscales étaient les plus élevées en République tchèque (44 %) et en République slovaque (43 %). L’Australie et la Nouvelle-Zélande ne collectent pas de cotisations de sécurité sociale.

Impôts sur le patrimoine

Entre 1965 et 2011, la part des impôts sur le patrimoine a été ramenée en moyenne de 8 à 5 % du total des recettes fiscales. En termes relatifs, la part des impôts sur le patrimoine est supérieure à 10 % du total des recettes fiscales dans quatre pays : Canada, Corée, Etats-Unis et Royaume-Uni.

Impôts sur la consommation, une part grandissante du budget des Etats

La part des impôts sur la consommation (impôts généraux sur la consommation plus impôts spécifiques sur la consommation) a diminué de 36 à 31 %, entre 1965 et 2011. Pendant cette période, la composition des taxes sur les biens et services s’est profondément modifiée. Les impôts généraux sur la consommation ont vu leur importance en tant que source de recettes s’affirmer rapidement, notamment pour la taxe sur la valeur ajoutée (TVA) qui est désormais appliquée dans trente-trois des trente-quatre pays de l’OCDE. Les impôts généraux sur la consommation représentent actuellement 20 % des recettes fiscales totales, contre seulement 12 % au milieu des années 1960. En fait, la montée en puissance de la taxe sur la valeur ajoutée a contribué à compenser la diminution de la part des impôts spécifiques sur la consommation, tels que les droits d’accise et les droits de douane.

Entre 1965 et 2011, la part des impôts spécifiques sur la consommation (surtout sur le tabac, les boissons alcoolisées et le carburant, y compris certaines taxes environnementales récemment instaurées) a été réduite de plus de la moitié. Les taux des impôts sur les produits importés ont fortement baissé dans tous les pays, ce qui s’explique par la tendance générale à la suppression des obstacles aux échanges. Néanmoins, le Mexique (environ 34 %) et la Turquie (environ 22 %) collectent encore une part relativement importante de leurs recettes fiscales totales sous forme de taxes sur des biens et services spécifiques.

Le lourd fardeau des charges sociales

La facture totale côté prélèvements pour les ménages et les entreprises atteint 64 milliards d’euros sur trois ans 16 milliards en 2011, 20 en 2012 et encore 28 en 2013, à cheval sur les deux majorités.

Cela étant, si la France arrive en deuxième position en termes de recettes fiscales sur PIB, ex aequo avec la Belgique à 45,3 % et derrière le Danemark à 48 %, c’est dû au poids des charges sociales. Les contributions pour

la Sécurité sociale, plus la taxe sur les salaires, pesaient 18,5 % du PIB en 2012, contre 16 % en 2000, soit le double de la moyenne OCDE.

Cela renvoie à l’éternel combat des entreprises contre l’excès de charges dans l’Hexagone.

Vos réactions