Location meublée et IFI : les conditions de l’exonération sont précisées (expertise Fidroit)

Extrait de Fidnet la solution digitale de Fidroit

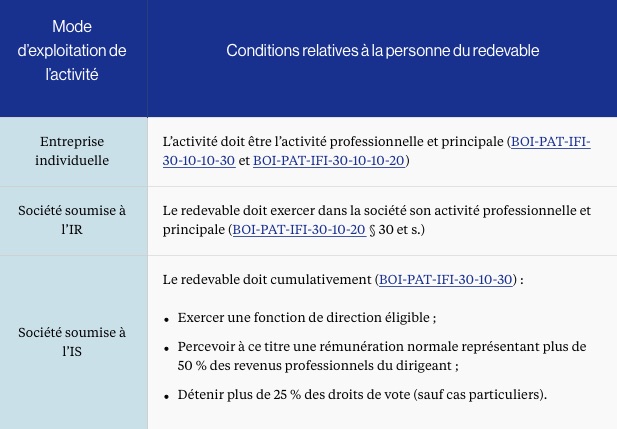

Les conditions diffèrent selon que l’activité est exercée ou non en société.

Ce qu’il faut retenir

Les biens immobiliers donnés en location meublée sont susceptibles d’être exonérés d’IFI si les conditions relatives au régime des biens professionnels sont respectées.

Lorsque l’activité est exercée par une personne physique ("en direct"), trois conditions doivent être respectées (CGI, art. 975, V) :

- l’activité doit être exercée à titre principal ;

- les recettes annuelles réalisées doivent être supérieures à 23 000 euros TTC ;

- le foyer fiscal doit retirer de cette activité plus de 50 % des revenus imposables dans les catégories des traitements et salaires, BIC, BNC, BA et revenus des gérants et associés mentionnés à l’article 62 du CGI.

Les deux dernières conditions ne sont pas applicables lorsque l’activité est exercée par une société non soumise à l’IS.

RM Roseren, JOAN 13 nov. 2018, n°10782

Conséquences pratiques

Les conditions d’exonération d’IFI des biens donnés en location meublée sont confirmées

Lorsque l’activité est réalisée par une personne physique, trois conditions sont requises pour l'exonération d'IFI : l’exercice de l’activité à titre "principal", les 23 000 euros de recettes et les 50 % de revenus d'activité du foyer. Ces deux conditions "supplémentaires" viennent s’ajouter aux conditions de droit commun. En pratique, selon les commentaires BOFIP, les loueurs meublés remplissent la condition d'activité professionnelle dès lors qu'ils respectent les deux conditions "supplémentaires" : il n'est pas nécessaire d'accomplir les diligences nécessaires à l'exercice d'une profession (BOI-PAT-IFI-30-10-10-10 § 150) ;

Lorsque l’activité est exercée en société, seuls les critères de droit commun ont vocation à s’appliquer. Ainsi, le redevable doit exercer dans la société son activité professionnelle principale (CGI, art. 975, II ; BOI-PAT-IFI-30-10-20 § 30 et s.). Dans ce cas, la profession consiste dans l'exercice, à titre habituel et constant, d'une activité ; ce qui suppose que le redevable accomplisse des actes précis et des diligences réelles caractérisant, la pratique d'une profession.

Avis Fidroit : La réponse ministérielle du 13 novembre dernier reprend, en substance, la célèbre réponse "Zocchetto" publiée en matière d’ISF. Malgré les précisions apportées, des incertitudes demeurent, notamment en ce qui concerne l’articulation des critères lorsque une même personneexploite une activité de location meublée, à la fois en direct, et en société. Les parts et actions de société ou les biens immobiliers ne seront exonérés que pour autant que le redevable exerce son activité à titre principal. Il s’agit, en effet, du critère commun aux deux formes d’exploitation. Les notions d’activités soit similaires, soit connexes et complémentaires, sont reconnues. Elles ne concernent, toutefois, que les hypothèses où une personne exerce une activité professionnelle au titre de plusieurs entreprises individuelles ou de plusieurs sociétés. A notre avis, ne peuvent être reconnues comme activités similaires des activités exercées parallèlement en société et en entreprise individuelle. Il n’est donc pas possible, pour une même personne, de bénéficier de l’exonération à la fois pour les actifs affectés à l’activité de la société, et pour ceux loués en direct. Notons qu’en raison du critère de prépondérance des revenus, l’exonération relative à une activité exercée en direct est également incompatible avec celle susceptible de s’appliquer au titre d’une activité exercée en société à l’IS.

Remarque : La condition relative à l’activité principale s’apprécie toutefois de façon dissociée pour chaque membre du foyer fiscal. Le cas échéant, les exonérations pourront se cumuler si les activités sont exercées par des personnes différentes du foyer fiscal IFI.

En ce qui concerne l’exonération relative à une activité exercée en direct, il n’est pas précisé si le chiffre d’affaires et le résultat d’une société participent au respect des conditions des 23 000 euros de recettes et des 50 % de revenus d’activités. Compte tenu de la rédaction de la loi, il nous semble préférable d’apprécier ces conditions de façon isolée, c’est-à-dire uniquement au regard des loyers perçus directement par les personnes physiques.

Pour aller plus loin

La location meublée, comme la location "équipée", sont des activités qualifiées de civiles, et non commerciales, au plan du droit privé. Elles relèvent, néanmoins, sur le plan fiscal de la catégorie des bénéfices industriels et commerciaux. Cette qualification n’est valable qu’à l’impôt sur le revenu et n’est en aucun cas transposable à toute la matière fiscale.

Qualification fiscale d’une activité

Pour apprécier la nature d’une activité, il y a lieu, en principe de se référer aux qualifications admises en droit privé. En effet, le droit fiscal étant un droit de superposition, il a vocation à s’appliquer à des situations déjà régies en droit privé. Il ne dispose de notions propres, qu’à la condition que le texte fiscal le précise expressément. Or la définition d’une activité qui peut être prévue pour un impôt, ne peut pas être transposée à un autre dispositif fiscal, sauf renvoi prévu dans la loi.

Ce principe général du droit fiscal avait d’ailleurs été repris au BOFiP pour la lecture de l’article 885 I bis du CGI : « en raison des termes employés par le législateur (la loi ne fait pas référence, à cet égard, aux dispositions du CGI), les activités commerciales doivent normalement s'entendre de celles revêtant ce caractère en droit privé » (BOI-PAT-ISF-30-30-10-10 § 30).

Rappel : Les activités de location meublée, comme de location équipée, ne sont plus éligible au dispositif Dutreil-transmission.

Location meublée, la location équipée et IFI

Les activités de gestion d’un patrimoine immobilier ne sont pas considérées comme des activités "opérationnelles" au sens de l’IFI.

CGI, art. 966 et BOI-PAT-IFI-20-20-20-30 § 80 et s.

Par conséquent, elles ne sont pas éligibles au régime « d’exclusion »qui permet de placer hors du champ de l’impôt les actifs affectés à l’activité de la société qui les détient (ou d’une société du groupe), sans autre condition.

Toutefois, et par exception, les biens immobiliers donnés en location meublée ou en location équipée sont susceptibles d’être exonérés d’IFI si les conditions relatives au régime des biens professionnels sont respectées (CGI, art. 975, I à IV).

Conditions de droit commun (toute activité éligible)

Conditions supplémentaires (location meublée) :

Pour la location de locaux meublés ou destinés à être meublés, deux conditions supplémentaires, autres que celles de droit commun, ont été posées par la loi :

- les recettes annuelles réalisées doivent être supérieures à 23 000 euros ;

- le foyer fiscal doit retirer de cette activité plus de 50 % des revenus imposables dans les catégories des traitements et salaires, BIC, BNC, BA et revenus des gérants et associés mentionnés à l’article 62 du CGI.

Ces conditions sont applicables lorsque l’activité est exercée par une personne physique ("en direct"). Elles n’ont pas vocation à s’appliquer si l’activité est exercée par une société ou un organisme.

RM Roseren, JOAN 13 nov. 2018, n°10782

Remarque : Aucune condition supplémentaire n’est prévue pour la location "équipée".

Propriété des immeubles et exploitation de l'activité de location meublée

Les biens immobiliers affectés à l’activité de location meublée d’une société sont susceptibles d’être exonérés :

- s’ils sont directement détenus par cette société,

- ou bien s’ils sont détenus en dehors de celle-ci, soit par la personne physique, soit par une société patrimoniale autre. Dans cette hypothèse, l’exonération s’applique « à hauteur de la participation du redevable » dans la société à laquelle les biens sont affectés (CGI, art. 975, VI ; BOI-PAT-IFI-30-10-40 § 180).

Remarque : Lorsque des immeubles sont détenus en direct ou en société, une alternative peut consister à les louer nus à une société dont le redevable serait aussi associé et dans laquelle il exercerait son activité professionnelle principale. Cette seconde société exploiterait l’activité de location meublée. Outre des conditions d’exonération différentes, cette solution peut permettre, par exemple, de passer en location meublée des immeubles détenus dans une société civile à l’IR sans changement de son régime fiscal. Les conséquences fiscales et sociales de l’opération devront toutefois être étudiées avec attention. Sur le plan de l’imposition des revenus :

- la première société restera imposée selon les règles des revenus fonciers ;

- la seconde société sera quant à elle soumise aux règles des BIC (si elle est semi-transparente fiscalement). Elle pourra déduire le montant des loyers versés mais ne pourra, en revanche, pas pratiquer d’amortissement sur les constructions.

Vos réactions