Comment transmettre sa société sans héritier direct

Par Amélie Branchu, responsable de l’ingénierie patrimoniale d’Arkéa banque privée

Par Amélie Branchu, responsable de l’ingénierie patrimoniale d’Arkéa banque privée

En dehors de tout contexte économique, la transmission de l’entreprise peut parfois être complexe. Il peut arriver que le dirigeant n’ait pas d’héritier direct, ou ne souhaite pas transmettre à ses enfants pour des raisons qui lui sont propres, ou n’ait pas pris le temps de l’anticiper, ou n’est pas prêt à « lâcher » les rênes. Malgré leur âge avancé, certains dirigeants ont des difficultés à envisager leur disparition, et par conséquent leur succession.

Dans ce contexte, est-il possible d’envisager une optimisation de son entreprise ? Les conseils (avocats, notaires, CGP ou ingénieurs patrimoniaux) vont pouvoir pleinement jouer leurs rôles en apportant des solutions classiques, et d’autres parfois plus innovantes. Malgré ce cahier des charges complexe, il est possible de prévoir des solutions répondant à ces problématiques. Car il existe des enjeux majeurs : assurer la pérennité de l’entreprise et amoindrir le coût de la transmission ou permettre d’assurer le paiement des droits à venir.

La première étape va consister à sensibiliser le dirigeant sur les conséquences d’une succession non préparée, tant au plan civil que fiscal. Pour ce faire, il convient d’établir un bilan de la situation actuelle. Avant toute chose, il est nécessaire de présenter au dirigeant une situation dite de crash-test, à savoir « je n’ai rien fait, la situation va donc être la suivante ». La solution engendrée ne sera pas forcément celle souhaitée puisqu’il y aura une application littérale de la loi.

Par exemple, le client possède une entreprise évaluée 20 millions d’euros. Il laisse pour unique héritier un neveu, lequel exerce la profession de professeur des écoles.

Compte tenu de leur lien de parenté, en cas de décès, les droits de mutation à titre gratuit vont être taxés à 45 %, puis 55 %. Le montant global de ces DMTG sera de l’ordre de 8 997 557 €. Or le neveu ne disposera probablement pas de cette somme dans son patrimoine.

Première question : comment faire pour acquitter une somme aussi importante ? Il pourra certes bénéficier du paiement différé et fractionné de ces droits, mais cela comporte un coût. Il devra céder assez rapidement afin d’en assurer le paiement. Or la conjoncture économique ne sera pas nécessairement la plus favorable. De plus, les éventuels repreneurs ayant connaissance de cette information l’utiliseront dans leur négociation pour valoriser à la baisse. Ce phénomène sera d’autant plus accentué si les héritiers ne sont pas dans le même secteur professionnel.

Seconde question : même s’il dispose des liquidités nécessaires, comment gérer, sachant qu’il n’a pas les connaissances ou l’envie ? L’héritier pourra se retrouver comme piégé et pourra trouver lourd ce cadeau conséquent.

Ces questions peuvent être transposées si le dirigeant n’a aucun héritier proche. Ainsi, quelles sont les solutions qui peuvent être mises en place ?

Structurer l’entreprise

Il convient de faire un audit complet de l’entreprise qui, sur le même principe d’une cession d’entreprise, a pour mérite de déterminer les points forts et les points faibles de la structure. Il devra concerner tous les points : juridique, social, économique…

Si le dirigeant concentre beaucoup de fonctions à son niveau, il peut être opportun de structurer une équipe de direction permettant d’assurer la pérennité de son entreprise. L’audit juridique permettra de s’assurer des pouvoirs des associés/gérants, de la bonne forme juridique de la société, l’intérêt ou non de maintenir l’éventuel immobilier d’exploitation dans la structure…

Cette étape peut permettre au dirigeant de prendre conscience de l’importance d’une transmission anticipée. La préparation de cette transmission ne signifie pas forcément perdre le contrôle de la société.

Assurer un capital aux héritiers

Nous l’avons vu dans notre exemple, le montant des DMTG à venir peut être important. Or si la valeur de l’entreprise représente la totalité du patrimoine du dirigeant, de vraies difficultés sont à venir.

Constitution d’un capital au travers de l’assurance-vie

Constitution d’un capital au travers de l’assurance-vie

Il peut être judicieux de sortir de la trésorerie non nécessaire à l’exploitation afin de s’assurer un capital à titre personnel lequel pourra être placé en assurance-vie.

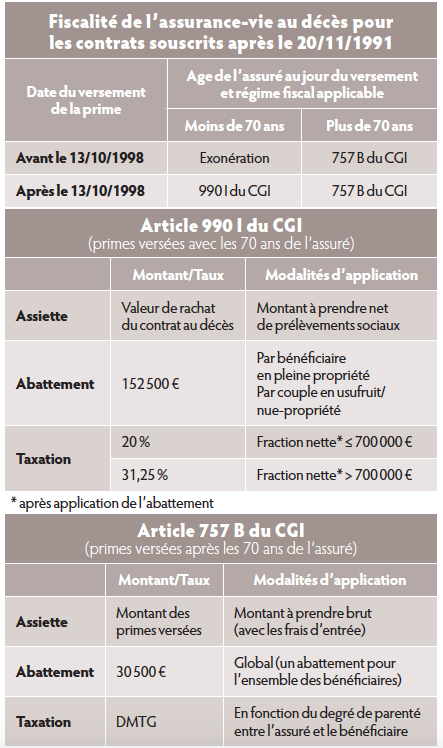

L’avantage est multiple : la constitution d’un capital à titre personnel dont le dirigeant pourra disposer librement de son vivant, lequel sera rémunéré en fonction supports d’investissements choisis, et la nomination d’un ou plusieurs bénéficiaires en cas de décès bénéficiant d’une fiscalité attractive.

Dans l’exemple précité, le client place un million d’euros en assurance-vie, avec pour bénéficiaire son neveu. Le jour du versement, il a soixante-sept ans. Son neveu devra acquitter 186 094 euros de fiscalité. Il percevra net 813 906 euros. La pression fiscale est de 18,6 %. Cette pression est à comparer aux 35 %, puis 45 % de DMTG.

Dans la mesure du possible, il conviendra de placer sur cette enveloppe d’épargne le montant nécessaire pour couvrir les DMTG. De plus, la vigilance sera accrue quant à la rédaction de la clause bénéficiaire.

Eventuellement mise en place complémentaire d’une assurance-décès

Dans l’hypothèse où la constitution d’un capital significatif ne serait pas envisageable ou de manière uniquement partielle, il serait préférable de prévoir en complément une assurance temporaire décès au profit de l’héritier.

Toute personne peut souscrire un contrat de prévoyance individuelle auprès d’une compagnie d’assurance, d’une banque, d’une mutuelle ou d’une institution de prévoyance. Elle s’engage à verser une prime (cotisation unique ou périodique) en contrepartie ; si le risque se réalise, le bénéficiaire désigné recevra un capital (rente et/ou capital) dont le montant a été fixé dès la souscription du contrat, lequel peut être à durée déterminée (prend fin à une date précise, comme un contrat assurance-emprunteur par exemple) ou indéterminée (prend fin au décès de l’assuré). Le contrat n’est efficace que s’il répond aux préoccupations du client ; les clauses du contrat sont primordiales.

Les capitaux reçus sont exonérés de fiscalité. Seule la dernière prime annuelle sera éventuellement taxée sous le même régime que l’assurance-vie (exonération époux/partenaire et abattements pour les autres bénéficiaires, selon l’âge lors du versement des primes et du montant des capitaux versés au décès).

Il existe des limites d’âge pour la réalisation des risques couverts : généralement soixante ou soixante-cinq ans pour l’incapacité et l’invalidité, et soixante-dix ou quatre-vingts ans pour le décès. Il faut être vigilant et actualiser la clause bénéficiaire au fur et à mesure de l’évolution de la situation personnelle du client.

Le montant de la cotisation varie selon les garanties choisies, mais aussi de l’âge du dirigeant à la date de souscription du contrat – plus la souscription est tardive, plus le coût est élevé.

De même, l’état de santé ou encore la situation professionnelle entrent aussi en ligne de compte.

Compte tenu de ces paramètres, l’assureur proposera de couvrir le dirigeant moyennant le paiement d’une surprime (prime supplémentaire exigée en cas de risque aggravé). S’il la refuse, l’assureur exclura le risque concerné ; si le risque concerné se réalise, il n’y aura pas de couverture. Les cotisations de ce type d’assurance temporaire sont versées à fonds perdu si le risque ne se réalise pas.

Mise en place d’un pacte Dutreil

Il est souvent pensé à tort que le pacte Dutreil est réservé à la mise en place d’une transmission pour les enfants. Or il s’agit d’une idée reçue. Peu importe leur âge ou le fait qu’ils aient ou non des enfants : la société peut être transmise à un enfant, commun ou non, un neveu, voire à un tiers sans lien de parenté avec le dirigeant. Le pacte Dutreil peut être mis en place pour une transmission à des salariés, à des héritiers n’étant pas en ligne directe…

Conséquence fiscale

L’avantage est ici d’autant plus important qu’il permet de réduire la base taxable de 75 %. A cet avantage, il est possible d’en cumuler d’autres :

- abattement applicable en fonction du lien de parenté : entre le donateur (ou le défunt) et le donataire (ou héritier ou légataire), des abattements peuvent s’appliquer : 100 000 euros en cas de donation à un enfant ; 31 865 euros en cas de donation à un petit-enfant ; 15 932 euros en cas de donation entre frères et sœurs ;

- abattement en cas de donation à un salarié : l’abattement Dutreil de 75 % peut se cumuler, partiellement, avec un abattement de 300 000 euros en cas de donation en pleine propriété de la société à un salarié en CDI (depuis plus de deux ans) ou un apprenti ;

- une réduction de 50 % sur les droits de donation ou de succession peut s’appliquer lorsque les titres sont donnés en pleine propriété et que le donateur a moins de soixante-dix ans.

Le paiement des droits de donation ou de succession peut être différé pendant cinq ans et, à l’issue de ses cinq années, fractionné sur dix ans. Les droits de donation ou de succession peuvent être pris en charge par le donateur sans surcoût fiscal.

Plus-values mobilières

La donation des titres d’une société à l’IS n’entraîne pas de taxation sur la plus-value : au contraire, la plus-value est purgée par la donation. Lorsque les donataires revendront les titres, la plus-value sera seulement calculée par la différence entre le prix de cession et la valeur des titres au jour de la donation.

Volonté philanthropique

Eu égard à l’ampleur d’un patrimoine ou compte tenu de l’absence d’héritier, il est possible de transmettre son patrimoine à une association ou une fondation. Cette pratique récente et peu fréquente en France, contrairement à certains pays comme aux Etats-Unis ou dans les pays nordiques, connaît un certain essor.

Les fondations et fonds de dotation participent également aux stratégies de transmission d’entreprise lorsque ni cession, ni transmission familiale ne sont recherchées ou envisagées.

Transmettre son entreprise passe traditionnellement par une cession à un tiers ou par une transmission familiale. La transmission via une fondation ou un fonds de dotation constitue une autre possibilité, une troisième voie, dont l’usage est encore rare, mais qui témoigne d’une nouvelle vision patrimoniale.

Plusieurs modalités possibles

Transmission à une fondation d’entreprise

La fondation d’entreprise est créée par une dotation de l’entreprise elle-même en numéraire ou en nature (affectation de biens ou de droits sur ces biens) afin de mener une action d’intérêt général. Elle ne possède donc pas de parts au capital de l’entreprise.

Mise en place d’une fondation d’actionnaires

La fondation d’actionnaires est créée par les actionnaires qui affectent tout ou partie de leurs parts sociales à la fondation. Cette fondation détient donc une participation capitalistique dans la société et perçoit des dividendes.

Qu’est-ce que la fondation d’actionnaires ?

La loi du 2 août 2005 dite loi Dutreil (loi n° 2005-882 en faveur des petites et moyennes entreprises) a rendu possible la détention de parts de sociétés commerciales par une fondation d’intérêt public afin d’éviter la dislocation de petites entreprises lors des successions, et de réconcilier utilité publique et choix entrepreneurial.

Le cadre législatif de la fondation actionnaire est donc réservé uniquement aux cessions et transmissions d’entreprises. Est exclue la création d’entreprise, dont l’actionnariat serait détenu par une fondation. Ainsi, une fondation détiendra tout ou partie d’une entreprise de par la volonté des associés suite à un don.

C’est un acte de transmission (donation ou legs) des actifs d’une entreprise (au minimum la majorité des droits de vote) à une fondation, c’est-à-dire à une structure philanthropique sans actionnaires ni propriétaires, qui n’appartient donc à personne et qui n’a d’existenceque pour préserver la « mission », la « raison d’être » de l’entreprise.

En tant qu’actionnaire, la fondation exerce une double mission économique et philanthropique : elle protège l’entreprise et ses valeurs, et soutient des causes d’intérêt général grâce aux dividendes qui lui reviennent. Elle est donc parfaitement adaptée aux entreprises familiales. Trois statuts sont possibles : fonds de dotation, fondation reconnue d’utilité publique et fonds de pérennité (le plus récent).

Conséquences fiscales

Impôt sur le revenu/impôt sur les sociétés

Au titre de l’IS : pour les versements effectués au cours des exercices clos à compter du 31 décembre 2020, les dons effectués par les entreprises au titre du mécénat ouvrent droit à une réduction d’impôt retenue dans la limite la plus élevée entre 20 000 euros et 5 ‰ du chiffre d’affaires hors taxes. Le taux de la réduction est de 60 % pour la fraction des versements inférieure à 20 000 euros et de 40 % au-delà.

En tant que particuliers : les dons ou subventions ayant un caractère d’intérêt général ouvrent droit à une réduction d’impôt égale à 75 % ou 66 % de leur montant, en fonction de l’organisme bénéficiaire, retenu dans une certaine limite. L’excédent est reporté sur les cinq années suivantes et ouvre droit à réduction d’impôt dans les mêmes conditions.

Droits de mutation à titre gratuit (DMTG)

Les donations ou dons effectués au profit des collectivités publiques, certains établissements reconnus d’utilité publique ou d’établissements publics, certaines personnes morales françaises ou étrangères peuvent bénéficier d’une exonération totale de DMTG.

Sont exonérées de droits de mutation à titre gratuit les libéralités consenties au profit d’associations reconnues d’utilité publique ou d’associations à but exclusif d’assistance et de bienfaisance simplement déclarées dont les ressources sont affectées soit à des œuvres d’assistance, soit à la défense de l’environnement naturel, soit à la protection des animaux.

Depuis le 1er janvier 2021, l’exonération est étendue au profit des associations simplement déclarées sans qu’il soit nécessaire qu’elles aient un but exclusif d’assistance et de bienfaisance.

Toutefois, il existe des vigilances :

- des précautions sont à prendre d’un point de vue civil. Si les parts sociales transmises à la fondation ou au fonds de dotation excèdent la quotité disponible, les héritiers réservataires pourront mener l’action en réduction à la succession de leur parent entrepreneur, sauf à y avoir renoncé au préalable ;

- une fondation reconnue d’utilité publique peut être durablement et majoritairement actionnaire d’une société à caractère économique, à condition de respecter le principe de spécialité et ne pas s’immiscer dans la gestion.

Dès lors, un chef d’entreprise peut créer une fondation dans un objectif d’intérêt général et affecter une partie de ses parts sociales à cette fondation.

Ce schéma permet de stabiliser le capital et le devenir de la société :

- en cas de décès du chef d’entreprise : la fondation n’est pas dissoute, puisqu’elle est totalement indépendante de ces fondateurs et a vocation à leur survivre. La fondation restera actionnaire, éventuellement majoritaire de la société si l’essentiel du capital lui avait été affecté. En cas de transmission du capital, le chef d’entreprise est maître du pourcentage du capital à allouer à la fondation. Par l’interposition d’une holding détenant la majorité du capital de la société d’exploitation, la fondation peut être, dans les faits, actionnaire majoritaire en ne détenant elle-même que 51 % de la société holding, soit 25 % de la valeur de la société. Cette stratégie peut éviter une vente forcée de toute l’entreprise après le décès du chef d’entreprise, si aucun héritier ne souhaite rester actionnaire ou reprendre l’activité. Il sera bien sûr nécessaire d’organiser le pouvoir de décision et de gestion de la société. L’organisation de la gouvernance sous forme de directoire et conseil de surveillance peut être pertinente et surtout le recrutement d’une équipe de direction solide ;

- en cas de risque de rachat « hostile » du capital de la société : de la même manière, du vivant du chef d’entreprise, la fondation actionnaire permet de stabiliser la répartition actionnariale et éviter un rachat non souhaité par un fonds ou une entreprise tierce souhaitant devenir majoritaires. Ces stratégies de dotation de capital à une fondation supposent néanmoins une décision mûrement réfléchie, puisqu’elle est réalisée de manière irrévocable. Par ailleurs, elles privent les héritiers de percevoir ces actifs par succession et d’en disposer librement.

Vos réactions