Sociétés civiles et sociétés holding : difficultés d’application

Analyse par Stéphane Pilleyre et Jacques Duhem, de FAC Jacques Duhem

Le patrimoine est souvent détenu au travers de structures sociétaires : sociétés civiles, sociétés commerciales, holding… Ce mode de détention indirect complique singulièrement la gestion. Les contentieux ne sont pas rares… On analysera ci-dessous trois applications jurisprudentielles.

CE, n° 405887, 28/12/2018

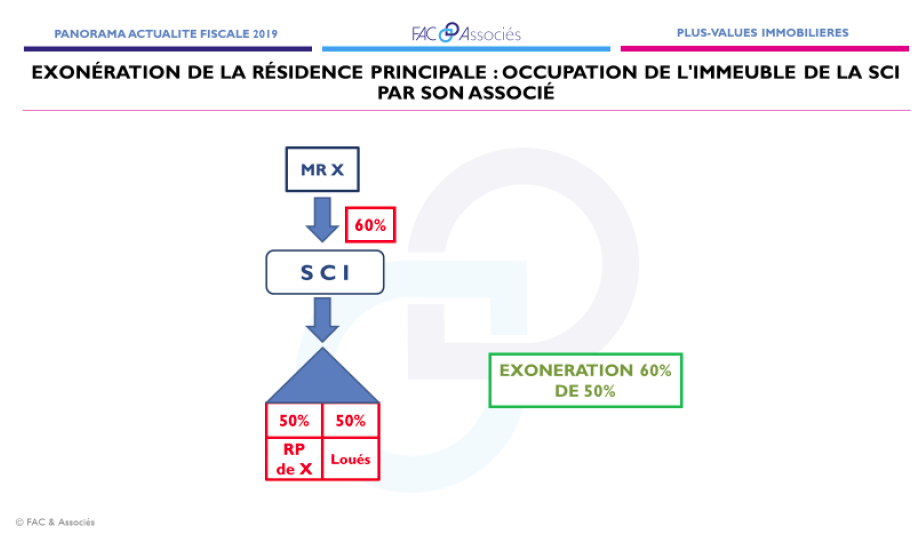

Exonération de la résidence principale : occupation de l’immeuble de la SCI par un associé

L’associé d’une société immobilière non transparente qui occupe, à titre de résidence principale, un immeuble ou une partie d’immeuble appartenant à cette société et que celle-ci met, en droit ou en fait, gratuitement à sa disposition, bénéficie, en cas de cession à titre onéreux de cet immeuble ou de cette partie d’immeuble, de l’exonération prévue en matière d’habitation principale, de la même manière que s’il en avait été lui-même propriétaire.

Dans cette hypothèse, l’exonération ne porte que sur :

- la fraction de l’immeuble occupé par l’associé à titre de résidence principale ;

- la quote-part revenant à cet associé.

CE, n°409864, 19/09/2018

Une SCI non tenue fiscalement de produire une comptabilité commerciale ne peut procéder à une réévaluation libre de ses actifs

Le Conseil d’Etat confirme ici qu’une SCI qui n’était pas soumise à l’obligation de tenir une comptabilité commerciale pour la détermination des revenus imposables de ses associés ne pouvait procéder à une réévaluation libre de ses actifs immobiliers.

Les faits

La SCI N détenue par M. et Mme A et leurs deux filles et qui exerce une activité civile de location d’immeubles nus, a procédé, au titre de l’exercice 2010, à une réévaluation libre de ses actifs, se traduisant par un écart positif de 2 326 134 € inscrit dans un compte « écart de réévaluation » de ses capitaux propres.

Le 2 décembre 2011, la SCI N a décidé d’intégrer cet écart de réévaluation en réserve, de diviser chacune de ses 100 parts sociales par 10 et de porter le capital social de la société de 1 524 € à 2 325 000 € par prélèvement sur la réserve.

Le 7 décembre 2011, la SCI J, créée par M. et Mme A, leurs deux filles et une autre SCI leur appartenant, a fait l’acquisition de l’intégralité des parts sociales de la SCI N. Ayant opté pour le régime des sociétés de capitaux, la SCI J a été imposée, à la clôture de son premier exercice, le 31 décembre 2012, à l’IS à raison des résultats de la SCI N.

Par une proposition de rectification du 12 juillet 2013, l’administration fiscale a rectifié le bénéfice imposable de la société J au titre de l’exercice 2012, en remettant notamment en cause les amortissements pratiqués par la SCI N sur la base de la valeur réévaluée de ses actifs à hauteur de 115 367 € en 2011 et 107 381 € en 2012 et a mis à la charge de la société J une d’IS d’un montant de 37 583 €, dont 18 151 € correspondant aux amortissements non admis en déduction.

Par un jugement du 23 juin 2015, le TA d’Orléans a rejeté la demande de la société J tendant à la réduction de cette imposition supplémentaire.

Par un arrêt n° 15NT02314 du 16 février 2017, la CAA de Nantes a rejeté l’appel formé par la société J contre ce jugement.

La SCI J s’est pourvue en cassation.

La décision

Article L123-18 du code de commerce

« A leur date d’entrée dans le patrimoine de l’entreprise, les biens acquis à titre onéreux sont enregistrés à leur coût d’acquisition, les biens acquis à titre gratuit à leur valeur vénale et les biens produits à leur coût de production.

Pour les éléments d’actif immobilisés, les valeurs retenues dans l’inventaire doivent, s’il y a lieu, tenir compte des plans d’amortissement. Si la valeur d’un élément de l’actif devient inférieure à sa valeur nette comptable, cette dernière est ramenée à la valeur d’inventaire à la clôture de l’exercice, que la dépréciation soit définitive ou non.

Les biens fongibles sont évalués soit à leur coût moyen pondéré d’acquisition ou de production, soit en considérant que le premier bien sorti est le premier bien entré.

La plus-value constatée entre la valeur d’inventaire d’un bien et sa valeur d’entrée n’est pas comptabilisée. S’il est procédé à une réévaluation de l’ensemble des immobilisations corporelles et financières, l’écart de réévaluation entre la valeur actuelle et la valeur nette comptable ne peut être utilisé à compenser les pertes ; il est inscrit distinctement au passif du bilan. »

La SCI N qui n’avait pas opté pour son assujettissement à l’impôt sur les sociétés et dont aucun des associés n’était soumis à l’impôt sur les bénéfices, n’était pas soumise, au cours de l’exercice 2010 au titre duquel elle a procédé à une réévaluation de ses actifs, à l’obligation de produire une comptabilité commerciale pour la détermination des revenus imposables de ses associés.

« Par suite, la cour a pu, sans commettre d’erreur de droit, juger que cette société ne pouvait se prévaloir des dispositions précitées de l’article L. 123-18 du code de commerce...le surplus des amortissements dû à cette réévaluation ne pouvait être déductible des résultats constatés en 2011 et 2012 ».

Selon le Conseil d’Etat, en application de l’article 238 bis K, la SCI J « pouvait seulement déduire des amortissements calculés sur la base de la valeur d’origine des immeubles, et non sur la base de la valeur résultant de la réévaluation effectuée en 2010 ».

CAA Versailles, n° 16VE00951, 25/10/2018

Acte normal de gestion entre holding et filiale

Les faits

Une société holding a vendu les titres d’une filiale pour 61 M€. Vendeur et acquéreur étaient liés par une communauté d’intérêts. Lors d’un contrôle, l’administration a estimé que la valeur des titres devait être établie à 71 M€.

Le droit

L’article 109 du code général des impôts prévoit que : « 1. Sont considérés comme revenus distribués : 1° Tous les bénéfices ou produits qui ne sont pas mis en réserve ou incorporés au capital (…) » , et l’article 111 du même code mentionne que : « Sont notamment considérés comme revenus distribués : (...) / c. Les rémunérations et avantages occultes ». En cas de vente par une société à un prix que les parties ont délibérément minoré sans que cet écart de prix comporte de contrepartie, l’avantage ainsi octroyé doit être requalifié comme une libéralité représentant un avantage occulte constitutif d’une distribution de bénéfices au sens de ces dispositions, alors même que l’opération est portée en comptabilité et y est assortie de toutes les justifications concernant son objet et l’identité du cocontractant, cette comptabilisation ne révélant pas, par elle-même, la libéralité en cause.

La preuve d’une telle distribution occulte doit être regardée comme apportée par l’administration dès lors qu’est établie l’existence, d’une part, d’un écart significatif entre le prix convenu et la valeur vénale du bien cédé, d’autre part, d’une intention pour la société d’octroyer, et pour le cocontractant de recevoir, une libéralité du fait des conditions de la cession.

Si, dans le cas où le vendeur et l’acquéreur sont liés par une communauté d’intérêts, l’intention d’octroyer et de recevoir une libéralité est présumée, cette dernière n’est établie que dans le cas où il est relevé un écart significatif entre le prix convenu et la valeur vénale du bien cédé.

La décision

Il résulte de l’instruction que l’écart entre le prix de cession des titres et la valeur de ces derniers évaluée par l’administration ne s’élevait qu’à 14,1 %. La cour souligne que toute évaluation de titres non cotés en bourse comporte un aléa, tenant au choix de la ou des méthodes d’évaluation prises en compte et aux multiples correctifs qu’il est possible de retenir.

Dès lors, il est jugé que l’écart de 14,1 % n’apparaissait pas comme étant significatif et de nature à retenir que le vendeur et l’acquéreur avaient entendu octroyer et recevoir une libéralité. Cette décision concerne la cession d’une filiale par un groupe bancaire.

Les prochaines formations de FAC Jacques Duhem consacrées aux sociétés civiles et aux holdings

En mars, FAC Jacques Duhem propose deux formations consacrées d’une part aux sociétés civiles et d’autre part aux sociétés holding.

Sociétés holding

« Sociétés holding, structuration du patrimoine professionnel », à Paris les 26 et 27 mars, une formation de 14 heures, analyse juridique, fiscale et sociale, animée par Pierre-Yves Lagarde et Jacques Duhem.

Sociétés civiles

« La société civile immobilière », analyse pratique civile et fiscale, à Paris le 12 mars, une formation de 7 heures, animée par Stéphane Pilleyre. Formation validante Carte T.

Vos réactions