Le dispositif 150-0 B ter : avantageux, mais à quel prix ?

Par Benjamin Spivac, ingénieur patrimonial chez Amplegest, et Simon Fabre, ingénieur patrimonial et fiscaliste chez Cyrus Conseil

Par Benjamin Spivac, ingénieur patrimonial chez Amplegest, et Simon Fabre, ingénieur patrimonial et fiscaliste chez Cyrus Conseil

L’article 150-0 B ter du Code général des impôts permet de bénéficier d’un report d’impôt sur la plus-value de valeurs mobilières lors de l’apport des titres à une société contrôlée. Ce dispositif est aujourd’hui partiellement dévoyé, en recourant de façon parfois incorrecte à des détentions au travers de sociétés « holdings patrimoniales » par des particuliers qui n’en comprennent pas la complexité.

Le recours à l’article 150-0 B ter est encadré. Rappelons que ce dispositif est un simple report de l’impôt sur la plus-value, et non pas une purge de celui-ci. Cependant, la mise en œuvre de ce report d’imposition permet au contribuable de pouvoir redéployer ses actifs dans plus de projets. En effet, l’impôt placé en report peut de la sorte être utilisé pour permettre un investissement initial plus important et ainsi un gain à terme qui pourrait s’avérer plus élevé.

Un mécanisme avantageux dont il faut néanmoins connaître les règles

Cependant, le législateur a souhaité encadrer ce régime de faveur. Initialement, ce texte répondait, d’une part, à la volonté politique de permettre aux investisseurs d’augmenter leurs capacités d’investissement dans l’économie réelle. D’autre part, ce texte se confrontait à la crainte de l’administration fiscale de voir se multiplier des opérations d’apports qui seraient réalisées dans un temps très court préalablement à la cession dans le seul but d’éviter le règlement immédiat de l’impôt de plus-value.

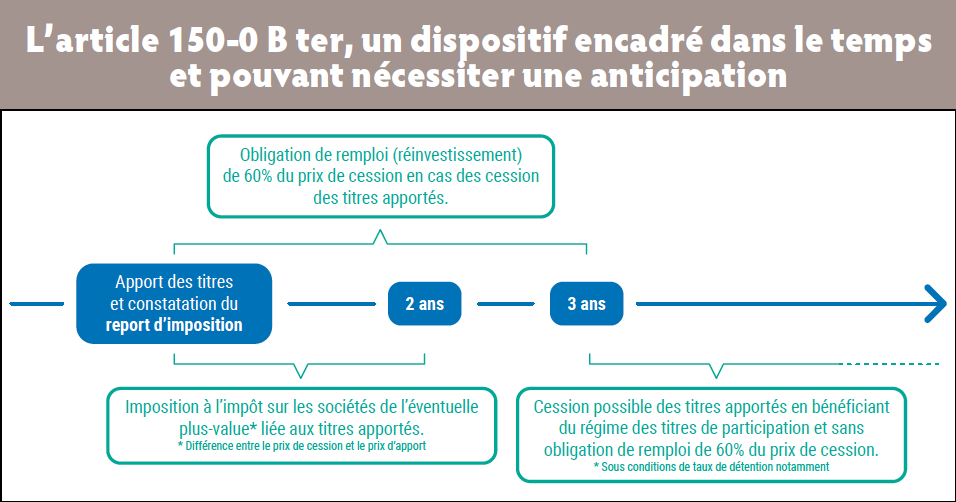

De ce fait, les opérations d’apports de titres à une société contrôlée, suivies rapidement d’une cession des titres apportés, ne peuvent être envisagées que si l’apporteur est prêt à réinvestir 60 % du produit de la cession dans une activité économique. Cette contrainte est appelée obligation de remploi. Le contribuable ayant réalisé un apport des titres et soumis à une obligation de remploi dispose d’un délai de deux ans pour remplir ses obligations. Selon la forme de remploi, l’investissement devra avoir une durée d’un an au minimum. Cette durée d’investissement pourrait, selon les cas, être étendue à cinq ans, voire jusqu’à dix ans dans l’hypothèse d’opérations de donation des titres de la holding. Par principe, le remploi doit être réalisé selon des conditions précises, que ce soit en finançant des moyens permanents d’exploitation nécessaires à une activité industrielle, commerciale, artisanale, agricole ou libérale, en acquérant directement une société réalisant le même type d’activités précitées, en souscrivant en numéraire au capital initial ou d’une augmentation de capital d’une ou plusieurs sociétés considérées comme éligibles.

Depuis début 2019, il est cependant possible d’opter pour des placements indirects, par exemple des fonds d’investissement alternatif (FIA), des fonds communs de placement à risques (FCPR), des fonds professionnels de capital-investissement (FCPI) ou encore des sociétés de libre partenariat (SLP). C’est justement dans le cas des investissements indirects que l’obligation de détention des actifs sera étendue. Ces investissements ont effectivement une durée de détention de cinq ans minimum : cela répond aux contraintes de fonctionnement de ces fonds de Private Equity qui ont besoin de temps pour réaliser leurs objectifs notamment collecter des investissements, réaliser des opérations et suivre le succès de la stratégie pour les cibles. Les opérations d’apport de titres à une société contrôlée préalablement à la cession doivent être vues par les cessionnaires comme une opportunité de redéployer une partie de leurs actifs dans de nouvelles activités économiques sans avoir subi l’impôt. En parallèle, le contribuable déclarera à l’administration fiscale la plus-value constatée et le montant de son report d’imposition. Ce montant d’impôt sera établi selon les règles applicables au moment du transfert des titres dans la holding. Cela permettra d’éviter de subir une évolution négative des règles applicables au moment de la cession définitive.

Faire d’une contrainte une opportunité

En pratique, bon nombre d’opérations d’apports de titres à une société contrôlée sont réalisées dans un délai finalement court (moins de trois ans) par rapport à la cession des titres apportés par la société bénéficiaire. De ce fait, de nombreux opérateurs sont tenus de réaliser le remploi économique à hauteur de 60 % du prix de cession dans les vingt-quatre mois. Par conséquent, le choix des placements est crucial pour maintenir le report d’imposition. En effet, il suffirait d’un seul produit non éligible ou d’un écart de quelques milliers d’euros au sein d’un portefeuille pour mettre à mal tout le montage. Le taux de 60 % est impératif. Le contribuable devra suivre ses investissements dans le temps et assurer sur la durée un certain nombre de déclarations, notamment en cas de demande de la part de l’administration fiscale. Cette exigence de transparence est forte, et il faut en accepter la contrainte. Il est important de s’assurer de l’éligibilité des différents investissements. Il pourrait, notamment, être nécessaire de recourir aux services de professionnels du droit, par exemple par la production d’une note d’analyse de la part d’un avocat fiscaliste pour confirmer l’éligibilité du réinvestissement prévu. De ce fait, avant de mettre en œuvre une stratégie d’apport avant cession, nous recommandons de se poser trois questions : a-t-on déjà un projet d’investissement en tête ? Ce projet est-il éligible au remploi ? Accepte-t-on la contrainte de déclaration et de suivi de l’impôt en suspens et de ses investissements ?

En pratique, bon nombre d’opérations d’apports de titres à une société contrôlée sont réalisées dans un délai finalement court (moins de trois ans) par rapport à la cession des titres apportés par la société bénéficiaire. De ce fait, de nombreux opérateurs sont tenus de réaliser le remploi économique à hauteur de 60 % du prix de cession dans les vingt-quatre mois. Par conséquent, le choix des placements est crucial pour maintenir le report d’imposition. En effet, il suffirait d’un seul produit non éligible ou d’un écart de quelques milliers d’euros au sein d’un portefeuille pour mettre à mal tout le montage. Le taux de 60 % est impératif. Le contribuable devra suivre ses investissements dans le temps et assurer sur la durée un certain nombre de déclarations, notamment en cas de demande de la part de l’administration fiscale. Cette exigence de transparence est forte, et il faut en accepter la contrainte. Il est important de s’assurer de l’éligibilité des différents investissements. Il pourrait, notamment, être nécessaire de recourir aux services de professionnels du droit, par exemple par la production d’une note d’analyse de la part d’un avocat fiscaliste pour confirmer l’éligibilité du réinvestissement prévu. De ce fait, avant de mettre en œuvre une stratégie d’apport avant cession, nous recommandons de se poser trois questions : a-t-on déjà un projet d’investissement en tête ? Ce projet est-il éligible au remploi ? Accepte-t-on la contrainte de déclaration et de suivi de l’impôt en suspens et de ses investissements ?

A première lecture, cette obligation de remploi économique peut sembler être une contrainte. Cependant, lorsque l’on étudie à la fois les aménagements réalisés pour rendre éligible son réinvestissement et les convictions que nous avons en matière d’allocation d’actifs, il peut être utile de développer son patrimoine, notamment au travers de ses « prises de risques » au sein d’une société. En effet, pour bénéficier du dispositif 150-0 B ter, il peut être recommandé de procéder à un réinvestissement dans le non-coté.

Ces investissements sont, par nature, considérés comme risqués, et parfois être à l’origine de pertes en capital en cas de défaut de la cible. En contrepartie, ces investissements présentent des perspectives de gains potentiellement élevés. Selon l’appétence au risque du dirigeant et de sa volonté de structurer son patrimoine, il pourrait être décidé d’allouer les capitaux devant être investis dans des investissements non cotés au sein d’une société patrimoniale.

Dans ce cadre, le recours au dispositif de l’article 150-0 B ter serait parfaitement cohérent pour diversifier ses investissements en dehors des classes d’actifs traditionnelles (immobilier, marchés financiers, etc.).

Un calendrier à ne pas négliger

Tel que nous l’avons précisé, la cession par la société holding des titres apportés dans un délai inférieur à trente-six mois suivant la date de l’apport entraîne, non seulement une obligation de remploi économique sous peine de perdre le report d’imposition, mais également une imposition du gain de cession dans les résultats de la société. De ce fait, il n’est pas impossible que, postérieurement à l’apport, une offre d’acquisition largement supérieure à la valeur de cession soit faite. Dans ce cas, en plus de perdre le report d’imposition, la société pourrait payer de l’impôt (IS) sur la différence entre le prix de cession et la valeur d’apport initial. Le contribuable pourrait alors se retrouver dans l’obligation de réinvestir 60 % du montant de ce nouveau prix de cession, soit une somme beaucoup plus importante uniquement pour ne pas perdre le bénéfice d’un report d’imposition potentiellement très faible compte tenu de la valeur globale du patrimoine.

Dans le cas d’apport de titres à une société, il sera nécessaire de valoriser au mieux sa société et de pouvoir établir une feuille de route, voire un business plan, sur les années à venir.

Un recours anticipé peut permettre de limiter les contraintes

L’anticipation d’une cession future pourrait permettre de cumuler plusieurs dispositifs de faveur. La réflexion pourrait porter aussi bien sur la quotité de capital à apporter que sur la date à laquelle réaliser l’apport. Il s’agira d’une véritable réflexion dans laquelle les conseils du client ont leur rôle à jouer. Pour rappel, l’article 150-0 B ter précise qu’à compter de l’apport des titres, la société holding doit détenir les titres apportés pendant une période minimale de trois ans. Au-delà de ce délai, il est possible pour la holding de céder les titres sans être tenue par une obligation de réinvestissement.

De ce fait, si l’on souhaite structurer son patrimoine en amont d’une cession future, il pourrait être intéressant de recourir sans tarder à l’apport d’une partie de ses titres à une société contrôlée dans l’idée de céder à un terme de plus de trois ans les titres apportés. Cette stratégie permettrait de se laisser toute latitude temporelle de choisir ses investissements et, au mieux, de pouvoir réinvestir, sans forcément des perspectives de gain trop élevé ou de devoir, nécessairement dans des fonds…

Apporter ses titres à une société ou les transmettre à ses héritiers : une véritable interrogation

Si l’on souhaite anticiper la transmission de son patrimoine à ses enfants et/ou son conjoint, il sera nécessaire de s’interroger sur le timing pour réaliser cette opération. Il peut être opportun de procéder à une donation préalablement à l’apport de titres par le donateur. L’appréciation du bon ordre des opérations permettrait, selon chaque situation, d’éviter le cumul de plusieurs dispositifs et contraintes. Une mauvaise articulation des opérations pourrait parfois s’avérer plus chère qu’une cession simple en direct. D’autant plus que l’impôt sur les plus-values est à un seuil historiquement avantageux. Ces procédures peuvent être présentées schématiquement comme apport, report, réinvestissement, réduction de capital. En sens inverse, l’âge avancé de l’apporteur pourrait justifier, pour des raisons de gestion et redéploiement des capitaux, un apport complet des titres à une holding.

Exemple de Mme G.

Prenons le cas de Madame G., qui est déjà d’un âge avancé et qui possède un patrimoine pouvant être qualifié de conséquent ainsi que de revenus lui permettant de financer son train de vie quotidien. Elle détient encore 10 % du capital de l’entreprise familiale pour une valeur de 10 000 000 €. Et elle considère qu’elle atteint la phase de transmission de son patrimoine. Elle a un fils unique qui, lui aussi, est déjà bien doté et qui détient de son côté 10 % de la société familiale. Ayant déjà effectué des donations par le passé, elle a déjà utilisé toutes les tranches du barème et la prochaine donation sera taxée à 45 %.

L’entreprise familiale est en cours de vente et la question qui se pose est de savoir combien Madame G. doit-elle transmettre à son fils unique avant la cession, combien doit-elle apporter de titres à une holding avant la cession et, par logique des « vases communicants », combien doit-elle conserver de titres en direct, titres qui seront cédés en direct pour accroître le patrimoine de la cédante, et donc son train de vie.

Dans ce cas précis, nous pourrions ventiler les opérations entre premièrement une quote-part en donation avant cession. Cette solution permettrait à son fils de disposer de liquidités plus importantes dès à présent, à titre personnel, bien que le taux d’imposition de la transmission soit déjà à 45 %. Deuxièmement, et pour le solde des titres détenus, un apport de titres à la holding. Cette partie de la stratégie permettrait à Madame G. de bénéficier du report d’imposition avec des investissements devant prendre de la valeur à terme.

La composition du patrimoine du fils, unique héritier, combinée à l’extinction du report d’imposition à la date du décès de Madame G., nous incite à considérer que la détention ultérieure d’une holding, même investie dans des investissements non cotés, n’est pas un inconvénient pour la famille, eu égard au patrimoine global.

En conclusion, lorsque plusieurs objectifs se cumulent, il est préconisé de suivre un ordre logique pour les différentes opérations, notamment afin de « maîtriser le coût fiscal global ». Ainsi, les éventuelles distributions de dividendes seraient envisageables en premier lieu, puis les opérations de donations de titres interviendraient et seraient suivies des opérations d’apports de titre à une ou plusieurs holdings, encore une fois selon les objectifs familiaux prévus. Enfin, les opérations de cession de titres de la société opérationnelle que ce soit en direct ou par la société holding seraient réalisées.

Chaque situation familiale et patrimoniale étant propre, les « stratégies globales » comprenant à la fois une volonté de cession, de diversification et de transmission des actifs devront faire l’objet d’une étude personnalisée. C’est seulement par l’intermédiaire de cette étude qu’il sera possible de répondre aux différentes interrogations soulevées. Ces différents cas de figure permettent de prendre conscience de la complexité du dispositif, et viennent souligner la pertinence de se faire conseiller lorsqu’on envisage d’y recourir.

Le rôle actif des conseils

Si l’article 150-0 B ter présente de nombreux aspects positifs et parvient à répondre aux objectifs du client, son utilisation doit être personnalisée et impliquer systématiquement un duo de professionnels : l’ingénieur patrimonial et l’avocat fiscaliste, dont le travail conjoint permet aux clients cédants de « naviguer » dans la complexité de ce régime en parvenant à toujours garder le cap. Il s’agira évidemment d’adapter la stratégie d’investissement dans le temps aux enjeux extra-fiscaux. Ces enjeux pourront concerner aussi bien l’organisation des actifs familiaux, le besoin de clarté et de simplicité, notamment du point de vue de la gestion des actifs, ou tout simplement le cadre et le contexte psychologiques des clients. Chaque situation présente une complexité propre aux objectifs du cédant : transmission, avantage fiscal, réinvestissement, financement d’une nouvelle entreprise, etc.

Le mécanisme de l’apport-cession intervient, en effet, régulièrement dans des cadres familiaux qui supposent un suivi personnalisé du patrimoine de la lignée à mesure que celui-ci évolue et se structure. C’est, notamment, le cas de l’exemple de Madame G. Les conseils pourront aussi « aiguiller » leurs clients, quant à la nécessité de constituer une holding ou non. Cela leur permettra de ne pas se tromper de voie patrimoniale et surtout de ne pas dérailler à la rencontre de la première contrainte déclarative ou d’appréhension des capitaux à titre personnel. Nous pouvons régulièrement constater que, sauf exceptions, si les montants impliqués de plus-value sont inférieurs à un million d’euros, il peut s’avérer inutile, voire contre-productif de constituer une telle société. Le risque étant de finalement se rendre compte que l’on a « voulu écraser une mouche avec un marteau ».

Il ne faut pas non plus oublier que ces professions ont un rôle à jouer dans le financement de l’économie réelle et peuvent conseiller leurs clients dans ce sens, optimisant par là même le recours à l’article 150-0 B ter. Leur connaissance des produits financiers, tant en coté qu’en Private Equity, mêlée à une maîtrise fine des dernières évolutions réglementaires, est la garantie d’un usage raisonné de ce dispositif.

Vos réactions