Déclarer les revenus d’un couple dont un des époux est non-résident fiscal français

Question issue de Fidnet, la base documentaire du groupe Harvest

Comment déclarer les revenus d’un couple dont l’un des époux (ou partenaire de Pacs) est non-résident fiscal français ?

Les critères de résidence s’apprécient par individu et non par foyer. Il est possible, dans de rares cas, d’aboutir à une résidence fiscale différente pour chacun des conjoints ou partenaires de Pacs (couple mixte).

Attention : un fonctionnaire ou agent de l’Etat, des collectivités territoriales ou de la fonction publique hospitalière en service hors de France est assimilé à un résident français : s’il est marié à une personne non-résidente française, ils forment un couple mixte (Code général des impôts, art. 4 B-2 d).

La résidence fiscale des époux

Deux Etats peuvent être amenés, selon leur définition respective de la résidence fiscale, à considérer un même contribuable comme l’un de leurs ressortissants fiscaux. Il convient alors de régler ce conflit de résidence fiscale au moyen de la convention fiscale signée entre les deux Etats. Il est donc possible d’aboutir, dans certains cas, à une résidence fiscale différente au sein d’un même couple – l’un considéré comme résident fiscal français, alors que l’autre sera considéré comme non-résident fiscal français.

Le foyer fiscal des époux

Le foyer fiscal des époux

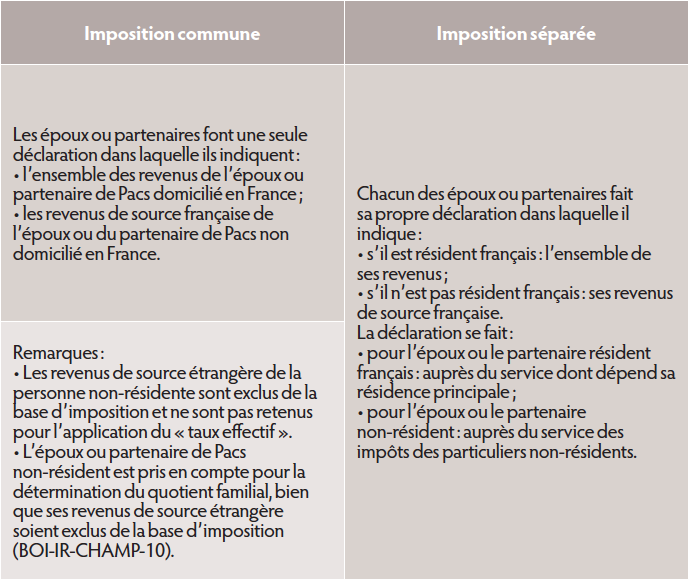

Des époux sont en principe soumis à une imposition commune. Mais, sous certaines conditions, ils peuvent être soumis à une imposition séparée.

Avis Fidroit

La qualification de « couple mixte » et les règles d’impositions qui en résultent, peuvent poser difficultés en présence de revenus communs. En l’absence de texte, on peut supposer que la moitié des revenus revient à chaque conjoint et est traité séparément.

A titre d’exemple, pour des revenus fonciers issus d’un bien situé en France, cela signifierait donc que le résident fiscal français soit imposé à sa TMI pour 50 % des revenus et le non-résident au taux minimum de 20 % ou 30 % pour sa part. En pratique, il peut être complexe de faire ressortir cette distinction dans la déclaration d’impôt, et le recours à une mention écrite sera probablement nécessaire.

En pratique :

1. Pour l’imposition des revenus de l’année au cours de laquelle un non-résident a rejoint son époux ou partenaire résident pour fixer son foyer fiscal en France :

- l’époux ou le partenaire non-résident fait une déclaration NR dans laquelle il déclare les revenus qu’il a perçus pendant la période du 1er janvier à la date du pacs ;

- les époux ou partenaires font une déclaration commune (sauf option pour l’imposition séparée) dans laquelle ils déclarent les revenus mondiaux perçus par l’époux ou le partenaire non-résident à compter de la date du Pacs et jusqu’à la fin de l’année ; les revenus mondiaux perçus par l’époux ou le partenaire résident toute l’année.

2. Dans le cas où l’époux ou le partenaire non-résident perçoit des revenus soumis au taux d’imposition minimum, l’administration fiscale doit être avertie de la qualité de non-résident du contribuable. Aucune règle n’est à ce jour établie, quant à la manière dont il faut procéder dans cette situation. Ainsi, pour éviter toute confusion, il est conseillé d’interroger l’administration fiscale.

Références

BOI-IR-CHAMP-10-20 § 80 et 90. Commentaires de l’article 4 du modèle OCDE.

Vos réactions