Démembrement et plus-value : les nouvelles règles du jeu

ar Jacques Duhem, dirigeant de la société de formation professionnelle FAC Jacques Duhem

ar Jacques Duhem, dirigeant de la société de formation professionnelle FAC Jacques Duhem

En cas de démembrement portant sur les titres cédés, de nouvelles difficultés pratiques sont apparues.

Il nous faut distinguer ce qui n’a pas changé (détermination du redevable de l’impôt et calcul de la plus-value brute) de ce qui a changé (Calcul de la plus-value nette).

Ce qui n’a pas changé

a) Le redevable de l’impôt

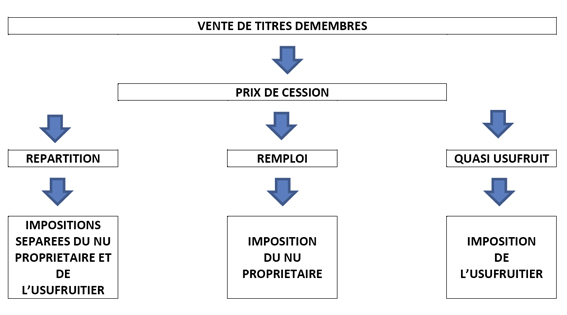

Sur ce point, la doctrine administrative n’a pas évolué depuis juillet 2001: les solutions à appliquer seront différentes selon le sort du prix de cession.

Ainsi, le paragraphe 70 du BOI-RPPM-PVBMI-20-10-20-60 (BoFiP) précise : « En cas de cession conjointe par le nu-propriétaire et l’usufruitier de leurs droits démembrés respectifs avec répartition du prix de vente entre les intéressés, l’opération est susceptible de dégager une plus-value imposable au nom de chacun des titulaires des droits démembré. »

Le paragraphe 110 du même BoFiP apporte une précision supplémentaire : « Dans cette hypothèse, la cession à titre onéreux porte sur la pleine propriété des titres : le nu-propriétaire et l’usufruitier cèdent les titres démembrés et conviennent (ou ont convenu lors d’une convention antérieure) ensemble du sort du prix de vente, qui peut être soit remployé dans l’acquisition d’autres valeurs, droits ou titres eux-mêmes démembrés, soit attribué en totalité à l’usufruitier dans le cadre d’un quasi-usufruit. Dans cette situation, … la plus-value est imposable, soit au nom du nu-propriétaire en cas de remploi, soit au nom de l’usufruitier en cas de quasi-usufruit, […]. »

b) Les modalités de calcul de la plus-value brute

Le BoFiP nous précise:

b. Situation dans laquelle le nu-propriétaire ou l’usufruitier a disposé de la pleine propriété des titres avant leur démembrement

« Le prix ou la valeur d’acquisition à retenir pour la détermination de la plus-value imposable est constitué, en tout état de cause, par le prix ou la valeur d’acquisition initiale de la pleine propriété des titres majoré de l’accroissement de valeur du droit transmis constaté entre la date de l’acquisition initiale de la pleine propriété et la date de transmission à titre gratuit (cas courant) ou à titre onéreux (cas plus exceptionnel). »

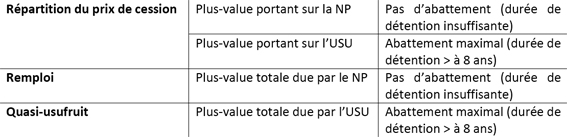

Ce qui a changé : Les modalités de calcul de la plus-value nette

Le législateur a généralisé, à compter de l’imposition des revenus de 2013, le principe de l’application d’un abattement pour durée de détention pour les plus-values réalisées lors de la cession de titres.

Le taux de l’abattement peut varier selon les situations entre 50 et 85%.

La durée de détention est décomptée à partir de la date de souscription (même si les souscriptions sont libérés ultérieurement) ou d’acquisition (à titre onéreux ou à titre gratuit) des actions, parts, droits ou titres cédés.

La date qui constitue le terme de la durée de détention est celle du fait générateur de l’imposition, c’est-à-dire la date du transfert de la propriété juridique des actions, parts, droits ou titres. Il s’agit :

- de la date du règlement-livraison, en cas de cession d’actions, parts, droits ou titres admis aux négociations sur un marché réglementé ou organisé ;

- de la date de la liquidation en cas de cession avec service de règlement différé (SRD) ;

- de la date de la conclusion de la vente contenue dans l’acte de cession, en cas de cession de gré à gré. En cas de vente sous condition suspensive ou comportant un transfert de propriété différé, la date à prendre en compte s’entend du jour de transfert de propriété.

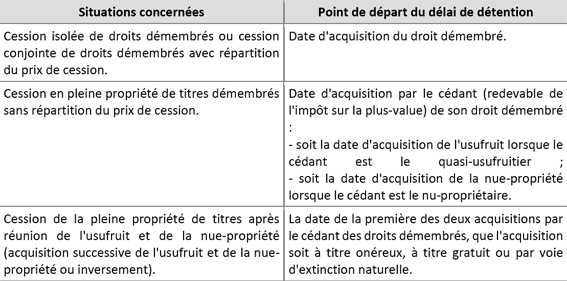

Comment appliquer ces principes en présence d’un démembrement ?

La solution nous est apportée par Bercy dans le cadre du projet de BoFiP publié le 14 octobre 2014 : Lorsque la cession porte sur des droits démembrés (usufruit, nue-propriété ou pleine propriété de titres démembrés), la durée de détention est décomptée, selon la situation concernée, à partir de la date mentionnée dans le tableau ci-après.

Applications :

Monsieur X a acquis, il y a dix ans la pleine propriété de titres de sociétés.

Il y a dix mois, il a donné ces titres à son enfant en s’en réservant l’usufruit.

Aujourd’hui la nue-propriété et l’usufruit de ces titres sont cédés conjointement par Monsieur X et son enfant.

Quelles sont les solutions ?

Conclusion

Le sort du prix de cession influencera donc fortement les conséquences fiscales… Afin d’atténuer la charge fiscale, beaucoup pourraient donc être tentés de conseiller ici le quasi-usufruit… On rappellera que la pratique du quasi-usufruit n’est pas un jeu d’enfant… et que l’administration a de plus en plus tendance à se montrer particulièrement suspicieuse face à des montages de transmission pour lesquelles l’intention libérale n’est pas d’une grande évidence…

Vos réactions