Remboursement d'impôt inattendu ?

Par Charly Tournayre, Docteur en droit, Responsable de l’ingénierie patrimoniale chez Thesaurus

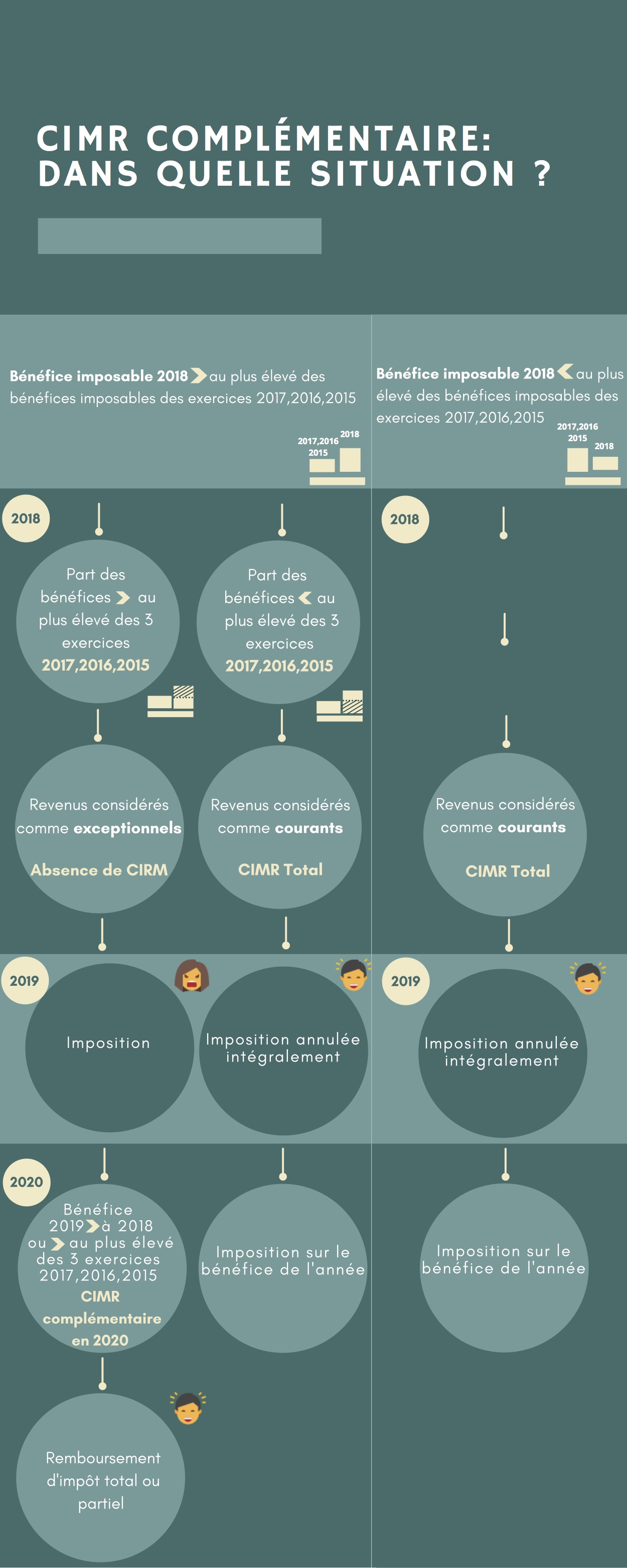

Parmi les contribuables ayant la maîtrise de leur rémunération (professions libérales, artisans, gérants de sociétés etc.), ceux dont les revenus ont augmenté l’an dernier pourraient recevoir en 2020 un chèque au titre du crédit d’Impôt modernisation du recouvrement (CIMR) complémentaire. Ce nouveau dispositif a pour vocation de rembourser les contribuables qui ont versé des sommes indues en 2019 dans le cadre du CIMR instauré pour la mise en œuvre du prélèvement à la source.

Parmi les contribuables ayant la maîtrise de leur rémunération (professions libérales, artisans, gérants de sociétés etc.), ceux dont les revenus ont augmenté l’an dernier pourraient recevoir en 2020 un chèque au titre du crédit d’Impôt modernisation du recouvrement (CIMR) complémentaire. Ce nouveau dispositif a pour vocation de rembourser les contribuables qui ont versé des sommes indues en 2019 dans le cadre du CIMR instauré pour la mise en œuvre du prélèvement à la source.

Pour mémoire, un dispositif anti-optimisation avait été mis en place pour éviter que certains contribuables ne profitent de l’année blanche » de 2018 pour déclarer des revenus exceptionnels volontairement élevés. Ainsi, seule une part des bénéfices (BIC / BNC / BA) de 2018 ont pu bénéficier du CIMR en 2019, le restant étant imposé de facto.

Un remboursement automatique …

Si le contribuable pense être concerné par le CIMR complémentaire, il se peut qu’il n’ait aucune démarche à effectuer. Le trop-payé en 2019 sera reversé en intégralité ou partiellement. Le bénéfice constaté en 2019 sera l’élément déterminant et ce, dans 2 situations :

Premier cas de figure, si Bercy constate que le bénéfice 2019 s’est révélé supérieur au bénéfice 2018, l’administration fiscale s’engage à restituer intégralement l’impôt versé en 2019 au titre de la catégorie de revenus.

Deuxième cas de figure, si le bénéfice 2019 est inférieur à celui de 2018 mais supérieur au plus élevé des bénéfices enregistrés en 2015, 2016 ou 2017, l’administration fiscale s’engage à restituer partiellement l’impôt sur les bénéfices payée 2019 et ce, en fonction de la croissance constatée

… ou non

En l’absence de remboursement automatique, il sera toutefois, dans certains cas précis, possible d’effectuer une demande auprès de l’administration fiscale. Il s’agit alors d’une « réclamation contentieuse ». Il conviendra alors de démontrer que la croissance de l’activité en 2018 n’est pas liée à une politique d’optimisation fiscale mais relève d’éléments tangibles et justifiables au regard de l’activité professionnelle.

Enfin, les contribuables ayant créé leur activité en 2018 ont bénéficié d’un crédit d’impôt total sur les revenus perçus cette année-là. Mais dans le cas où les revenus d’activités perçus en 2019 se sont avérés inférieurs à ceux perçus l’année précédente, le CIMR sera remis en cause partiellement. Dans ce cas, si le contribuable peut justifier que cette variation de l’activité s’explique par des éléments tangibles qui ne sont pas de son ressort, il pourra alors bénéficier du maintien de ce crédit d’impôt.

S‘il est potentiellement concerné par le CIMR complémentaire, il ne faut pas le dernier moment pour s’informer précisément de sa situation fiscale. La complexité du mécanisme et des démarches nécessitent le recours à un Conseil patrimonial. Ce dernier pourra calculer précisément les sommes qui seront remboursées : elles dépendent de la croissance enregistrée, des sommes imposées et des tranches d’imposition de chacun ; elles pourront dans certains cas atteindre plusieurs dizaines de milliers d’euros…

|

|

|

|

Vos réactions