Le rapport des sénateurs recommande la suppression de certaines rétrocessions

Par Bernard Lecourt

Les sénateurs Jean-François Husson et Albéric de Montgolfier ont présenté ce jeudi un rapport dénonçant les frais de gestion qui pénaliseraient le rendement de l’épargne des Français. Leurs préconisations : mieux les encadrer pour doper le pouvoir d’achat des Français.

Le rapport de 125 pages de la commission des finances du Sénat présenté jeudi matin par les sénateurs Jean-François Husson et Albéric de Montgolfier, respectivement actuel rapporteur du budget et ancien, porte bien son nom : « La protection des épargnants, payer moins et gagner plus ». L’idée principale, c’est que les « épargnants ne doivent pas être contraints par un marché de l’épargne trop captif et insuffisamment rentable ».

Des frais passés au crible

La suppression totale des rétrocessions est écartée à court-terme par les rapporteurs. Mais ceux-ci proposent d’ores et déjà d’interdire les commissions de mouvement. Quant aux commissions de surperformance, elles devraient être conditionnées à un principe simple : toute sous-performance du fonds sur une période de cinq ans doit avoir été compensée avant que la commission de surperformance ne devienne exigible.

Il est également recommandé de modifier le code des assurances pour y prévoir une définition spécifique de l’arbitrage en assurance-vie, ses conditions d’accès, les modalités de conclusion du mandat et obligations des mandataires envers les souscripteurs du contrat.

Référencer plus fortement les fonds indiciels

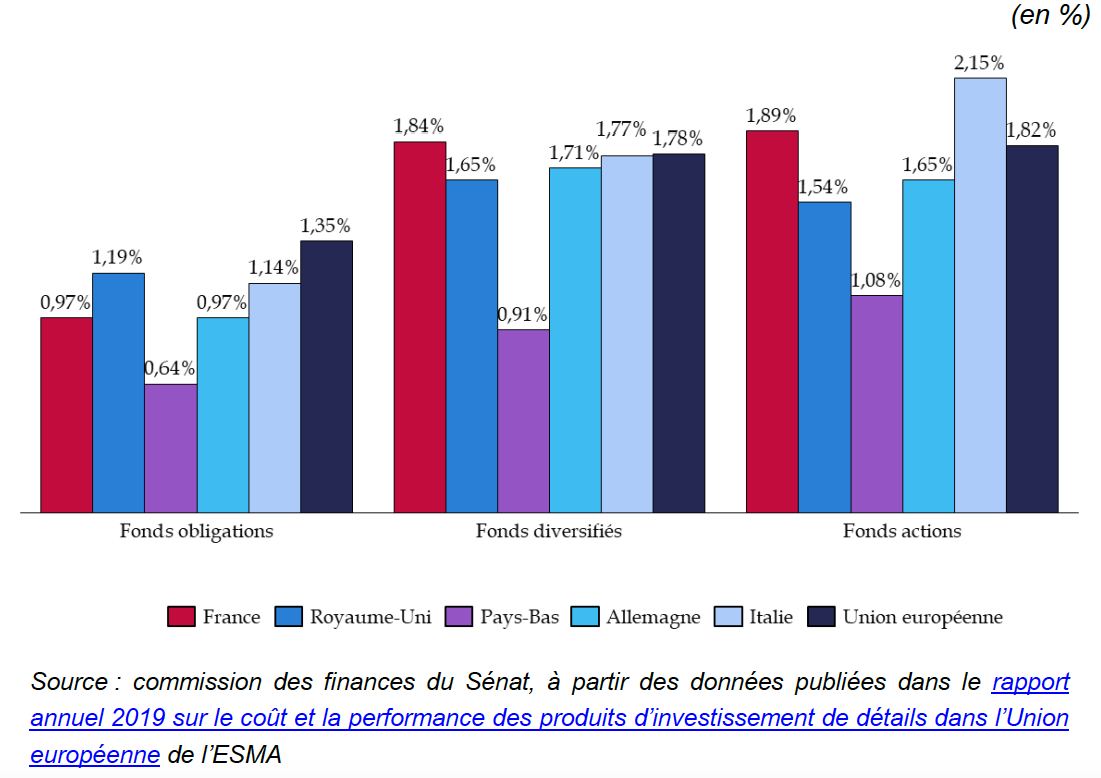

Les produits indiciels, relevant de la gestion passive, devraient être plus largement proposés : « Ces produits présentent pourtant des frais beaucoup moins élevés, pour des performances à long-terme équivalentes […]. Cette diffusion plus large pourrait ainsi entretenir une saine compétition et conduire les gestionnaires de produits relevant de la gestion active à diminuer les frais pratiqués, au bénéfice des épargnants ».

Faire évoluer le modèle de l’assurance-vie

Deux axes sont privilégiés :

- aller plus loin en matière de transférabilité reste nécessaire pour pouvoir bénéficier d’un contrat plus performant. Pourraient ainsi être prévus une condition de détention du contrat d’au moins huit ans avant tout transfert et un plafonnement annuel des sommes pouvant être transférées chez un autre assureur.

- favoriser la migration de l’assurance-vie vers les plans d’épargne-retraite (PER) pour mieux préparer les départs de la vie active. Dans cette optique, il est proposé de proroger au-delà du 1er janvier 2023 le bénéfice de l’incitation fiscale mise en place par la loi Pacte pour encourager le transfert de l’assurance-vie vers les PER.

Vos réactions