Le Goal Based Investing : la gestion de patrimoine 2.0

Par Daniel Haguet, PhD, professeur de finance, EDHEC Business School, [email protected]

Par Daniel Haguet, PhD, professeur de finance, EDHEC Business School, [email protected]

La gestion de patrimoine ne cesse de se réinventer. Désormais, l’allocation d’actifs adaptée aux objectifs du client se construit avec le Goal-Based Investing (investissement par objectif) en plein développement auprès des CGP et des banquiers privés.

Pour de nombreux conseillers financiers ou professionnels de la gestion privée, la gestion de patrimoine se résume souvent à une série de stratégies fondées sur des montages juridiques (création de SCI, démembrement de propriété, changement de régime matrimonial, etc.) ou fiscaux. L’aspect financier, à travers l’allocation d’actifs, est rarement intégré dans la démarche patrimoniale. Au mieux, il s’agit d’un instrument pour valoriser au mieux la richesse du client ou pour provisionner une dépense future telle qu’un achat immobilier ou la retraite.

Il existe désormais une technique en plein développement, notamment auprès de la banque privée, qui permet de combiner efficacement les objectifs patrimoniaux avec l’allocation d’actifs. Il s’agit du Goal-Based Investing ou investissement par objectif que nous allons développer ci-après. L’avantage de cette approche est qu’elle combine la construction de portefeuille traditionnelle fondée sur l’optimisation du couple rentabilité-risque et les apports de la finance comportementale. Les travaux académiques, à la fois pour les particuliers et pour les institutionnels, se multiplient (1).

Nous rappellerons, tout d’abord, les principes traditionnels de la construction de portefeuille. Puis nous présenterons le fondement du GBI qui sera illustré par un exemple.

La construction de portefeuille traditionnelle

Il est toujours bon de rappeler qu’une allocation d’actifs n’est que la simple combinaison de plusieurs classes d’actifs telles que les actions et les obligations pour obtenir un couple rentabilité-risque. En fait, il n’existe pas de bonne ou de mauvaise allocation d’actifs puisque le couple rentabilité-risque doit être impérativement adapté au profil du client. Une allocation composée de 100 % d’actions peut être adaptée au profil d’un client alors qu’elle peut être totalement inadaptée au profil d’un autre client. La qualité de l’allocation d’actifs doit être jugée à l’aune du profil de risque du client.

Ce profil est la résultante de plusieurs facteurs tels que l’âge, le sexe, la situation professionnelle, la situation familiale… qui vont converger vers un niveau de tolérance au risque. Celui-ci permettra principalement d’ajuster le niveau d’exposition aux actions. Plus le client sera tolérant au risque, plus le niveau d’exposition aux actions sera élevé et plus le client sera averse au risque, plus le niveau d’exposition aux actions devra être faible.

C’est pour cette raison que la stratégie de certains cabinets de gestion de patrimoine consistant à créer un fonds patrimonial dédié dans lequel tous les clients du cabinet sont investis est une hérésie car cela revient à supposer que leur profil de risque est identique et qu’ils devraient tous effectuer les mêmes arbitrages au même moment.

La bonne stratégie consiste en fait à présenter une allocation d’actifs personnalisée pour chaque client en fonction de deux facteurs : l’aversion au risque et les objectifs patrimoniaux. L’aversion au risque se mesure traditionnellement grâce à des questionnaires souvent inspirés des travaux en psychologie ou en finance comportementale. Les réponses du client à une série de questions conduisent à la détermination d’un score qui lui-même débouche sur un pourcentage d’exposition aux actifs risqués. Cette technique est assez classique, elle découle naturellement des recommandations de la directive MIF. Dans le cas des robo-advisors, elle est pratiquée de manière automatique par des algorithmes.

L’aversion au risque étant établie par un score, la méthode traditionnelle d’allocation est celle développée par Harry Markowitz en 1952 dans son article séminal qui a instauré la théorie moderne du portefeuille. L’ensemble des combinaisons possibles entre les différentes classes d’actifs est présenté de manière graphique sous la forme d’une « frontière efficiente ». Toutes les combinaisons qui se trouvent sur cette frontière sont des optimaux dans le sens où :

- il n’existe pas de portefeuille plus rentable pour un certain niveau de risque ;

- il n’existe pas de portefeuille moins risqué pour un certain niveau de rentabilité.

L’investisseur dont l’on a déterminé le niveau d’aversion au risque devra choisir le portefeuille sur la frontière efficiente dont le couple rentabilité-risque est cohérent avec son niveau d’aversion au risque. S’il est très averse au risque, il choisira un portefeuille sur la gauche de la frontière. S’il est tolérant au risque, il fera le choix d’un portefeuille sur la droite.

Cette méthodologie est simple, validé académiquement et elle est très adaptée à la demande des investisseurs institutionnels. Ainsi, l’approche traditionnelle de la théorie du portefeuille présente plusieurs faiblesses importantes dès lors que l’on cherche à l’appliquer à des individus ou des ménages :

- elle n’envisage qu’une seule période, ce qui n’est pas le cas d’un individu qui présente plusieurs échéances dans sa gestion de patrimoine (achat immobilier, études des enfants…) ;

- elle utilise une définition étroite du risque en se fondant uniquement sur la volatilité qui est un simple indicateur statistique de la dispersion des rentabilités. Or, de nombreux travaux, notamment en finance comportementale, ont clairement montré qu’il s’agit d’une vision limitée du risque perçu par les individus. L’individu perçoit plus facilement le risque de perte ou le risque de non-réalisation de son objectif patrimonial ;

- enfin, plus globalement, elle ne prend pas en compte les objectifs patrimoniaux du client, ce qui est, par définition, la raison d’être de la gestion patrimoniale.

L’approche GBI cherche à apporter une vision différente.

L’approche par objectif : le GBI

L’approche GBI est une tentative intéressante de combinaison entre l’approche traditionnelle que nous venons de présenter et les apports provenant des travaux en finance comportementale.

Plus particulièrement, les fondateurs en finance comportementale (Daniel Kahneman, prix Nobel d’économie 2002, Amos Tversky, Richard Thaler, prix Nobel d’économie 2018…) ont développé un concept important dès que l’on s’intéresse à la psychologie de l’individu : la comptabilité mentale. Ce concept décrit le fait que les individus ont tendance à regrouper leurs opérations financières dans des comptes mentaux distincts en fonction de leurs objectifs : paiement des loyers, règlement des factures d’électricité, dépenses de nourriture… La comptabilité mentale est la conséquence d’une difficulté à envisager les opérations comme un ensemble global et à chercher à les regrouper ou les segmenter par fonction. Ce concept explique par exemple le fait que certains individus ont beaucoup de mal à considérer leur portefeuille comme un ensemble et préfèrent souvent considérer les comptes ou contrats d’assurance-vie chez telle ou telle institution comme des entités distinctes. Les logiciels de consolidation des comptes permettent de remédier à ce biais.

Deux principaux articles académiques ont défini les blocs fondamentaux d’une application de la comptabilité mentale à la construction de portefeuille.

En 2000, Meir Statman & Hersh Sheffrin définissent la notion de « théorie du portefeuille comportementale » (2) où ils développent l’idée d’une pyramide des objectifs patrimoniaux qui débouche sur des allocations d’actifs adaptées.

Shefrin & Statman en déduisent qu’il est nécessaire de construire des sous-portefeuilles adaptés pour chaque objectif patrimonial. Chacun des sous-portefeuilles sera rattaché à un compte mental particulier avec ses spécificités (objectif, horizon temporel, niveau d’aversion au risque, etc.).

Le concept a été repris et approfondi dans un article de Das et al. (2010) (3) qui définit la notion d’investissement par objectif en combinant l’approche traditionnelle de Markowitz d’optimisation rentabilité-risque et la notion de comptabilité mentale issue de la finance comportementale (Thaler, 1985, 1999). La formalisation repose sur les idées suivantes :

- la définition du risque est la probabilité de ne pas obtenir la rentabilité nécessaire pour parvenir à l’objectif souhaité. Cette définition s’éloigne fortement de la trop classique volatilité utilisée couramment par les professionnels de la gestion d’actifs mais elle permet de traduire plus clairement les aspirations du client ;

- le client défini plusieurs objectifs patrimoniaux (perception de revenus, valorisation du capital, transmission…) qui correspondent chacun à un compte mental distinct et à un sous-portefeuille construit spécifiquement pour aboutir à cet objectif ;

- les sous-portefeuilles par objectifs constituent des optimaux en termes de rentabilité-risque au sens de Markowitz (Das et al., 2010). Cette formalisation permet d’intégrer une plus grande flexibilité compte tenu du fait que les individus ont des objectifs différents sur des horizons temporels différents qui peuvent conduire à des aversions au risque variables en fonction des objectifs suivis.

Il est intéressant de constater que les professionnels ont, sur ce sujet, une vision erronée de leurs clients. A la question « que pensez-vous que vos clients regardent pour mesurer le succès de leurs investissements ? », les conseillers financiers répondent à 49 % « la performance de leurs investissements individuels » alors que les clients questionnés directement sont seulement 27 % à fournir cette réponse. En pratique, la méthodologie se divise en plusieurs étapes :

1. définir les objectifs patrimoniaux du client, les horizons temporels, les niveaux de risque souhaités et les rentabilités nécessaires ;

2. planifier les cash-flows correspondant aux objectifs patrimoniaux (par exemple, les revenus souhaités à la retraite) ;

3. déterminer les probabilités d’atteindre les objectifs patrimoniaux du client (4) ;

4. construire des sous-portefeuilles optimaux pour chacun des objectifs définis en fonction des classes d’actifs sélectionnées, elles-mêmes fonction de l’horizon temporel et du niveau de risque souhaité ;

5. revoir les allocations de manière régulière.

L’étude citée plus haut permet de confirmer que l’approche GBI est bien ressentie par la clientèle. Ainsi, l’affirmation « Sur la base de votre stratégie actuelle, il y a 90 % de chance que vous atteignez votre objectif » est claire pour 49 % des clients alors que l’affirmation « Vos investissements en actions ont battu leur benchmark » n’est claire que pour 29 % d’entre eux.

Illustration numérique

L’approche GBI permet donc de construire des allocations d’actifs distincts en fonction des différents objectifs d’un même client et des contraintes imposées. Das et al. (2010) fournissent cet exemple de la construction de trois portefeuilles pour trois objectifs différents.

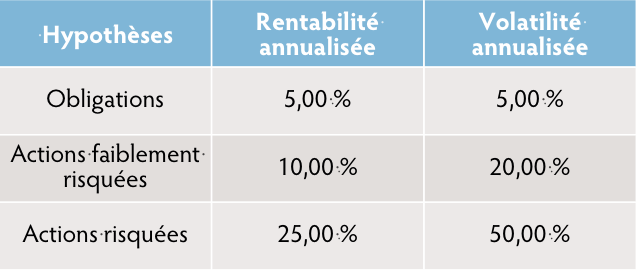

Les classes d’actifs disponibles sont les suivantes :

Les ventes à découvert sont autorisées.

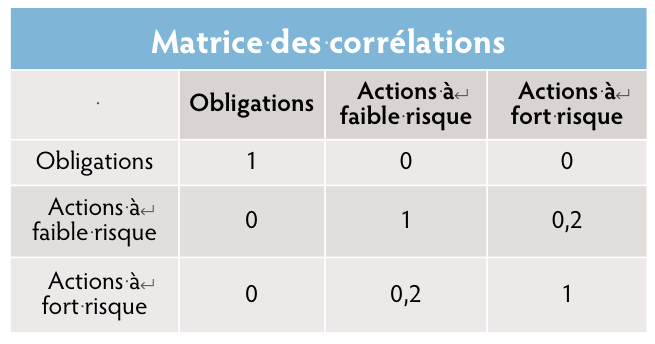

Ces trois classes d’actifs sont reliées entre elles par la matrice des corrélations ci-dessous :

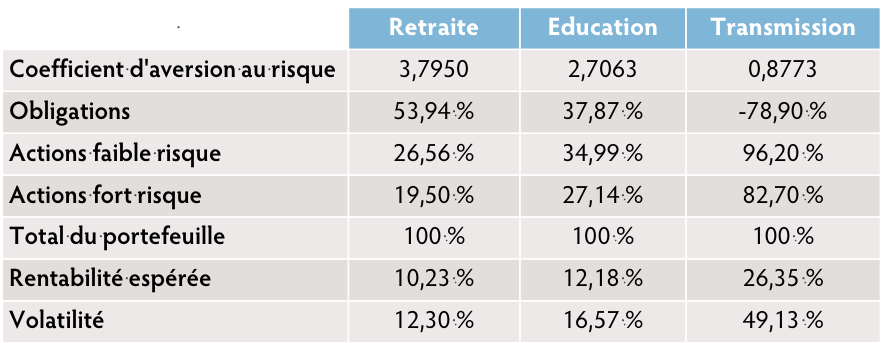

Le client définit trois objectifs : retraite, préparation des études des enfants et transmission. Pour chacun de ses objectifs, ses niveaux d’aversion au risque sont différents (fort pour la préparation de la retraite, plus faible pour l’éducation et faible pour la transmission). Ainsi, les portefeuilles optimaux nécessaires à la réalisation de chacun des objectifs seront donc différents.

Compte tenu de la matrice des corrélations qui indique les relations statistiques entre les trois classes d’actifs et en intégrant les différents niveaux d’aversion au risque matérialisés par des coefficients variables, nous obtenons les trois portefeuilles « par objectifs » suivants.

Chacun des trois portefeuilles est optimal dans le sens où, pour ce niveau de risque, il n’existe pas de rentabilité supérieure. L’on remarque que, lorsque le coefficient d’aversion au risque est élevé, la part du portefeuille consacré aux obligations est plus importante alors que dans le cas de l’objectif « transmission », dès lors que l’aversion au risque est nettement plus faible, l’optimiseur a recours à un effet de levier particulièrement important. Plus précisément, le client emprunte pour investir sur les actions compte tenu d’un horizon temporel plus éloigné. De ce fait, les volatilités respectives des trois portefeuilles augmentent en même temps que la tolérance au risque.

Conclusion

La construction d’une allocation d’actifs est souvent présentée aux conseillers financiers sous un angle « tactique » : dans la conjoncture actuelle, faut-il investir dans les actions japonaises ou dans les obligations chinoises ? En réalité, pour les professionnels du patrimoine, les classes d’actifs sont de simples outils qui doivent permettre de construire un portefeuille « stratégique » adapté aux objectifs du client. L’approche Goal-Based Investing (GBI) constitue une avancée notable pour les conseillers financiers et banquiers privés car elle conduit à un meilleur conseil donné au client en fonction de ses objectifs patrimoniaux. Les robo-advisors ne s’y sont pas trompés puisqu’ils sont nombreux à le proposer de manière automatique à leurs clients. Elle demande une certaine formalisation mais elle offrira une prestation beaucoup plus personnalisée. Or, n’est-ce pas cela la gestion de patrimoine ?

1. Citons par exemple Lionel Martellini, “Appying Goal-Based Investing Principles to the Reirement Problem”, EDHEC Risk Institute, mai 2018

2. Shefrin Hersh & Meir Statman, Behavioral Portfolio Theory, The Journal of Financial and Quantitative Analysis, Vol. 35, n° 2, juin 2000

3. Das Sanjiv, Harry Markowitz, Jonathan Scheid, and Meir Statman, Portfolio Optimization with Mental Accounts. Journal of Financial and Quantitative Analysis, Vol 45, n° 2, 2010

4. Par exemple, si l’objectif du client qui serait la préparation de la retraite exige une rentabilité de 10 % pour un horizon temporel de 5 ans et que le même client manifeste une très forte aversion au risque, les probabilités d’atteindre ses objectifs seront assez faibles… voire nulles !

Vos réactions