Crowdfunding immobilier, un marché qui se structure

Par Céline Mahinc, gérante fondatrice du cabinet Eden Finances

Par Céline Mahinc, gérante fondatrice du cabinet Eden Finances

Le marché du crowdfunding a évolué. S’il a permis de repenser le financement de l’immobilier en France et la relation des professionnels avec les banques, il semble encore à la recherche de son propre business model.

Importée des Etats-Unis, et plutôt confidentielle à ses débuts, aujourd’hui l’utilisation du crowdfunding a bien évolué ! La multiplication du nombre de projets financés et l’augmentation des montants financés ont évidemment été de pairs avec la multiplication du nombre d’acteurs, voulant séduire un nombre croissant d’internautes investisseurs et de porteurs de projets à financer. Ce jeune marché a pourtant déjà évolué, dans sa structuration et son offre. Mais si le financement alternatif a permis de repenser le financement de l’immobilier en France et la relation des professionnels avec les banques, il semble encore à la recherche de son propre modèle économique…

Etats des lieux

Au niveau mondial, on constate une forte dispersion des montants selon la zone géographique considérée, trois continents réalisant la quasi-totalité des montants totaux investis. L’Asie prend la première place, jusqu’alors occupée par l’Amérique du Nord ; l’Europe est en 3e position. Et on retrouve le même classement si on se concentre au niveau des nations, le plus grand marché étant la Chine, suivie à distance par les Etats-Unis et le Royaume-Uni. Cependant, une analyse des montants investis par habitant permet de donner une hiérarchie différente et place les Etats-Unis en tête du classement.

Alors que le crowdfunding se développe rapidement, il ne représente encore en général qu’une petite fraction du financement global dans chaque pays. Pourtant, il peut représenter un poids plus important sur des segments spécifiques, tel que l’immobilier.

En France, nous assistons à une spécialisation de la profession (plate-forme dédiée soit à l’immobilier, soit aux énergies renouvelables, etc.) pour faire face à l’intensification de la concurrence. Par ailleurs, la structuration des produits financés et leur destination évoluent.

Si, historiquement, le crowdfunding immobilier a concerné tout d’abord le financement de programmes de promotion immobilière, aujourd’hui il ne se restreint plus uniquement à l’activité de construction de logements.

Deuxième grande catégorie de projets proposés par les plates-formes de crowdfunding immobiliers, les projets de rénovation/aménagement et les projets qui en dérivent d’achat-revente ou marchands de biens, qui suivent des standards généralement moins précis que les projets de promotion immobilière en matière de chronologie et de structuration du financement et sont ainsi potentiellement vecteurs d’un risque plus important. Fortes de la spécificité française en matière de pierre-papier – investissement dans les SCPI – fortement plébiscitée par nos concitoyens investisseurs, certaines de nos plates-formes cherchent à profiter du « moteur » du crowdfunding immobilier, constaté à l’étranger, et de l’approche de l’investissement indirect immobilier leader en France, et proposent ainsi d’investir en immobilier locatif via l’acquisition, à plusieurs, d’un bien immobilier qui sera ensuite mis à la location.

De plus, une seconde classification peut s’effectuer en fonction du type d’usage des biens financés : immobilier résidentiel bien sûr, mais également bureaux ; d’autres catégories se développent ces derniers mois (commerces et logistiques notamment). Avec un peu plus de 100 millions d’euros de projets financés en 2017, le crowdfunding prend un peu plus sa place chaque année. Cependant, au regard des objectifs des acteurs eux-mêmes qui souhaitent une augmentation du plafond maximum de financement à 8 millions d’euros, le montant moyen des projets financés, qui s’établit à 458 000 € (en légère augmentation vs 2016), reste faible ! Or, le crowdfunding ne sera une source crédible du financement que s’il est à même de mobiliser des capitaux en volume suffisant auprès de la foule…

Les statistiques sont pourtant au beau fixe, affichant un taux de rendement annuel de 9,9 % pour une durée moyenne de placement de dix-huit mois (source Hellocrowdfunding), et non encore impactées par les éventuels défauts qui pourraient survenir à mesure que les remboursements arrivent à échéance. Pourtant, les épargnants ont seulement investi 4 900 € en moyenne, et le financement participatif – autre que le don – reste globalement peu connu des Français, tout en ayant une image positive auprès du grand public.

En ce qui concerne l’encadrement de l’exercice de la profession de plate-forme en finance participative, on constate d’une part que peu de pays ont mis en place dès l’origine une réglementation dédiée au crowdfunding afin d’en permettre un développement, mais ils semblent en constater la nécessité puisqu’ils le font de manière progressive.

On constate, d’autre part, que là où le crowdfunding est autorisé, et donc régulé, il peut s’accompagner de plafonds stricts (pourcentage des revenus, notamment) et de conseil indépendant (autre que celui de la plate-forme) en vue de protéger l’investisseur.

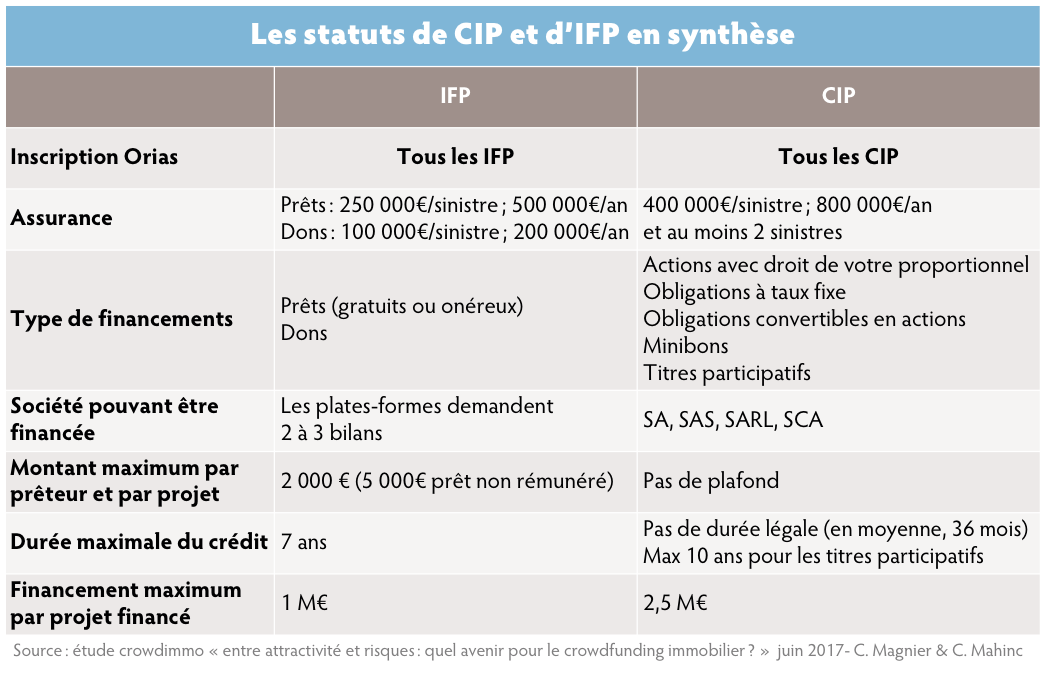

La France, faisant ainsi figure de pionnière, a été l’un des premiers Etats à mettre en place un cadre dédié, tant au niveau du crowdlending (financement participatif sous forme de prêts, à titre gratuit ou onéreux, et sous forme de dons) que du crowdequity (offre de titres financiers, tels qu’actions auxquelles est attaché un droit de vote au moins proportionnel à la quotité de capital qu’elles représentent ; titres participatifs dont le contrat d’émission prévoit qu’ils sont remboursables à l’expiration d’un délai déterminé, qui ne peut être supérieur à dix années ; obligations à taux fixe et d’obligations convertibles en actions ; minibons).

Par son ordonnance n° 2014-559 du 30 mai 2014, la France a, d’une part, apporté des exceptions aux différents monopoles avec lesquels le financement participatif entrait en conflit (le monopole des services de paiement et celui des services bancaires) ; et d’autre part, apporté une nouvelle réglementation en matière d’émission d’actions et de rédaction de prospectus, ainsi que la création de différents statuts s’y rapportant. Ainsi, deux statuts distincts ont été définis : le statut d’intermédiaire en financement participatif (IFP) pour les plates-formes de crowdlending et le statut de conseiller en investissement participatif (CIP), et celui de prestataire en services d’investissement (PSI), pour les plates-formes de crowdequity. Ces plateformes doivent exclusivement être des personnes morales, qui doivent être établies en France (articles L. 547-1.-I. et L. 548-2-I du CMF), et leurs dirigeants doivent répondre aux conditions d’honorabilité et de capacité professionnelle (fixées par le décret du 16 septembre 2014). Elles sont immatriculées à l’Orias. Elles doivent souscrire une assurance responsabilité civile professionnelle depuis 1er juillet 2016.

L’IFP a ainsi la possibilité pour les particuliers de consentir un prêt rémunéré à taux fixe à des personnes physiques ou morales, pour le financement d’un projet professionnel ou d’un besoin de formation, lorsque les parties sont mises en relation par l’IFP. Ce financement participatif sous forme de prêt rémunéré « ne peut excéder 2 000 € par prêteur et par projet. La durée d’un tel crédit ne peut excéder sept ans ». Le taux d’intérêt conventionnel d’un tel crédit ne peut dépasser le taux d’usure. Un porteur de projet (entreprise financée), quant à lui, ne pourra pas emprunter plus de 1 million d’euros par projet.

Le CIP a droit, à titre de profession habituelle, de proposer une activité de conseil en investissement portant sur des offres de certains titres financiers. La plate-forme CIP a l’obligation de proposer ses offres via un site Internet d’accès progressif, qui comprend plusieurs étapes (acceptation des risques et test d’adéquation ; communication document d’information réglementaire synthétique [DIRS]), avant de permettre à l’investisseur potentiel de souscrire à l’offre. Cette condition sine qua non permet au porteur de projet d’être exonéré de l’obligation de publication d’un prospectus, et à la plate-forme de ne pas relever de l’offre au public. Le montant de l’offre est aujourd’hui plafonné à 2,5 millions d’euros par an ; pas de plafond pour l’investisseur. Le CIP est autorisé à fournir aux investisseurs des conseils en investissement portant sur des projets entrepreneuriaux. Il peut également fournir aux entreprises un service de conseil haut de bilan ainsi que la prise en charge des bulletins de souscription.

Ainsi, on pourrait croire simplement et clairement encadrée l’activité de financement participatif, par l’equity ou par le prêt, s’imbriquant et complétant les activités financières régulées existantes.

Pourtant, restent tout de même 33 % des plates-formes, qui évoluent en marge des cadres réglementaires dédiés évoluant alors dans le cadre général du code de la consommation, dont 42 % d’entre elles n’ayant aucun statut spécifique (selon l’étude Crowdimmo « Entre attractivité et risques : quel avenir pour le crowdfunding immobilier ? » de juin 2017).

Pour les plates-formes non régulées, parmi les trois plates-formes en attente du statut CIP, l’une dispose de la Carte T et une propose pour le moment des clubs deals. Parmi les trois plates-formes ayant la Carte T et/ou la Carte G, l’une propose également des clubs deal. Parmi les six plates-formes sans statut, l’une propose pour le moment uniquement des clubs deals.

En effet, alors que le crowdfunding immobilier visant l’investissement locatif, « buy and let » ou crowdinvesting, est fortement présent aux Etats-Unis et au Royaume Uni, pays où le crowdfunding immobilier locatif s’est prioritairement et très rapidement développé, il était jusqu’alors non autorisé en France. Comme sur les autres marchés qui ont vu l’irruption du numérique bouleverser les usages, les pouvoirs publics ont levé les freins à l’innovation afin de permettre aux acteurs les plus dynamiques et aux consommateurs de tirer pleinement parti des progrès technologiques, et les autorités ont précisé leurs attentes et leurs positions.

Nous voyons ainsi naître un nouveau statut, celui de CIP élargi. En effet, l’AMF (Autorité des marchés financiers), dès l’été 2017, avait dit ouvrir la possibilité aux plates-formes de financement participatif d’investir dans de l’immobilier locatif, sous certaines conditions. Plus d’un an après, c’est chose faite ! Elle vient de délivrer, en août et en octobre, les deux premiers agréments CIP élargi : la plate-forme lève des fonds auprès d’un certain nombre d’investisseurs, puis concrétise via une structure dédiée à l’achat d’un bien immobilier, qui a vocation à être conservé et géré afin d’en tirer des revenus locatifs. Hier en marge de la réglementation, les plates-formes ont ainsi aujourd’hui l’opportunité d’être en compliance.

Les enjeux et perspectives, pour quels intérêts ?

Il s’agit bien là de rendre encore plus populaire le crowdfunding et de susciter l’intérêt des investisseurs. « Nous » avons besoin de réorienter l’épargne des Français vers l’économie réelle ! De ce côté, le crowdequity bénéficie déjà d’atouts majeurs : il n’est pas soumis à l’IFI et il bénéficie de la Flat Tax à 30 % !

La loi Pacte vient également renforcer la position du crowdfunding via deux leviers : celui de l’épargne-retraite puisque les versements qui y seront effectués pourront être investis dans des projets financés sur les plateformes de financement participatif ; et celui du PEA-PME avec l’éligibilité des titres émis dans le cadre du financement participatif (actions non cotées, obligations à taux fixe et minibons).

Toutefois, sur ce dernier point, des freins de mise en application semblent résilients. En effet, il apparaît que certaines banques en ligne refusent aujourd’hui le PEA. Pour les autres, leurs frais (de gestion, de transactions, de transfert, etc.) peuvent représenter un véritable frein pour les petits épargnants (l’amendement 1873 du projet de loi Pacte semble en prévoir un plafonnement). Certes, la procédure imposée par l’administration fiscale pour la gestion des titres non cotés au sein d’un PEA est complexe, mais devoir acquitter jusqu’à 500 € pour pouvoir loger sur son plan des titres représentant à peine quelques milliers voire centaines d’euros investis en crowdfunding risque d’en décourager plus d’un, sans parler de l’impact de ces frais sur la rentabilité de l’investissement…

Or l’équilibre de la finance participative est non seulement dépendant de l’intérêt des investisseurs, mais tout autant des projets à proposer. Et si l’on en croit la diversification, ces derniers mois, des projets en recherche de financement, celle-ci pourrait être motivée par une pénurie au niveau de l’offre « traditionnelle » (pénurie accentuée par la présence de fonds institutionnels à placer ?)

Mais le financement des marchands de biens via la finance participative n’induit pas les mêmes risques que le financement d’un promoteur. Il faudra être d’autant plus attentif au profil du marchand de biens qui peut, plus que le promoteur, avoir des difficultés de financements bancaires. D’une façon générale, ils sont moins structurés : ils ne bénéficient pas, par exemple, d’un taux de précommercialisation minimum de 50 %.

Gageons que la possibilité offerte aux plates-formes de proposer de l’investissement locatif redistribuera les types de projets à financer. Car le crowdfunding présente également un certain nombre d’avantages.

Avantages pour le porteur de projet

Le crowdfunding immobilier peut être assimilé à un tour de table… numérique ! Et peut ainsi permettre au promoteur d’obtenir des fonds en un temps « record ». Cette levée de fonds peut venir en « accompagnement » des fonds propres du promoteur, en quasi-fonds propres, et ainsi favoriser le levier bancaire. Elle peut également constituer un refinancement de fonds propres et permettre au promoteur de passer à une nouvelle opération de promotion, plus rapidement ! Sans parler du « buzz » médiatique associé, qui pourra également favoriser la commercialisation du programme financé.

En revanche, il ne faut pas considérer sa campagne de crowdfunding comme une opération de communication autofinancée ! la réussite d’une campagne nécessite une réelle implication.

L’autre atout de la finance participative est d’offrir la possibilité de raccourcir le time to market (délai de mise en œuvre nécessaire pour le développement et la mise au point d’un projet ou d’un produit, avant qu’il puisse être lancé sur le marché). Mais cette possibilité va de pair avec le risque de pertes potentiellement plus importantes en cas de défaillance du promoteur, a fortiori s’il a sollicité de façon répétitive des financements participatifs.

Il ne faudra pas oublier les contraintes possibles issues de la levée de fonds : cela nécessite de réelles connaissances financières pour apprécier les montages complexes et pouvoir gérer ensuite les relations avec les investisseurs.

Avantages pour l’investisseur

Le financement participatif répondrait ainsi à la volonté de l’investisseur de placer son argent dans des initiatives qui ont du sens, qui lui tiennent à cœur et qui correspondent à ses aspirations et à ses valeurs. Cette attractivité paraît d’autant plus renforcée que le ticket d’entrée est de plus en plus faible (dès 100 € en crowdfunding immobilier) et le rendement brut élevé (encore plus face à la baisse inéluctable des placements traditionnels).

Par ailleurs, globalement, les investisseurs profitent de la présence des institutionnels (qui les rassurent), bénéficient de l’effet disruptif dans le monde bancaire global (améliorations de produits et de services) et de la baisse des frais en finance participative liée à la forte concurrence de ce marché.

Mais comme tout investissement ou placement financier, le crowdfunding immobilier va présenter des risques spécifiques aux supports qui portent l’investissement (risque de perte en capital, risque de non-remboursement…).

Avantages pour les intermédiaires

Les conseils en gestion de patrimoine ou les conseils en financement d’entreprise voient dans le crowdfunding un moyen de proposer à leur clientèle d’entreprise un mode de financement alternatif et complémentaire. Et cela constitue bien évidemment une solution de placement, à risque mais potentiellement fortement rémunératrice, pour leurs clients investisseurs en recherche de rendement.

En revanche, que la plate-forme soit régulée ou non, à ce jour l’autorité de tutelle n’autorise pas les intermédiaires à signer des conventions avec les professionnels CIP ou IFP. Ainsi le CGP (CIF ou IOBSP) ne peut pas être rémunéré au pourcentage des montants investis ou des levées de fond, par la plate-forme CIP ou IFP en tant qu’apporteur d’affaires. Le CGP a cependant le droit de conseiller son client sur ce type d’investissement et de se faire rémunérer en honoraires par son client pour le conseil patrimonial donné ; tout comme il peut conseiller un chef d’entreprise sur un mode de financement.

Avantages pour les institutionnels

Par leur adossement aux acteurs traditionnels, les plates-formes renforcent leur légitimité. Mais cette action est au moins aussi bénéfique aux institutionnels eux-mêmes qui améliorent ainsi leur image de marque et cherchent à élargir leurs offres. Mais pas seulement ! Ces institutionnels, en manque de performance sur les marchés financiers « traditionnels » pour leurs propres produits, viennent chercher de la promesse de rendement et deviennent investisseurs en finance participative, aux côtés des investisseurs particuliers.

Avantages pour les plates-formes

Pour les plates-formes de crowdfunding, l’immobilier constitue un secteur clé et un axe de développement majeur, car considéré par les investisseurs comme beaucoup plus tangible et moins risqué que l’investissement dans des PME. Mais une autre vague disruptive est en train d’arriver, susceptible de bouleverser la manière dont les start-up de demain se financent : les Initial Coin Offering ou ICO (« offres initiales de jetons »).

Certes le crowdfunding immobilier se structure et s’étoffe, devenant ainsi un peu plus disruptif pour la pierre-papier traditionnelle, mais il doit également, d’une part, se sécuriser tout en développant ses sources de porteurs de projet et, d’autre part, intégrer les nouvelles technologies au risque de se faire lui-même ubériser.

Vos réactions