Assurance-vie et contrat de capitalisation dans une stratégie de transmission

Par Audrey Ferry, responsable de l’ingénierie patrimoniale de Bordier & Cie (France)

Par Audrey Ferry, responsable de l’ingénierie patrimoniale de Bordier & Cie (France)

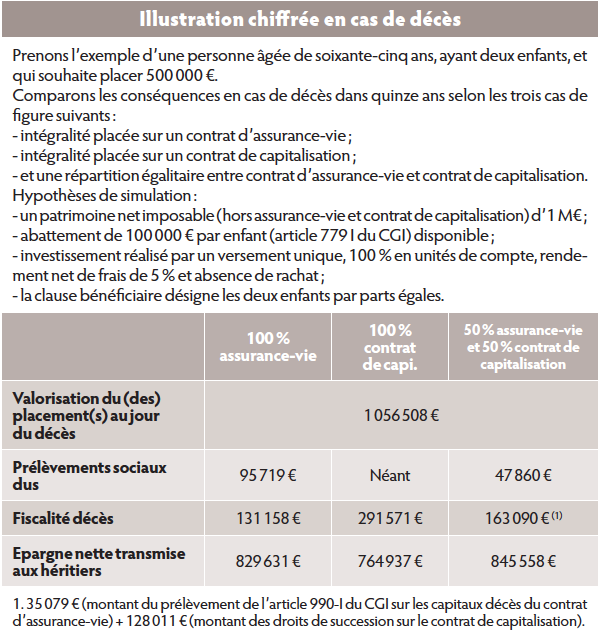

Offrant de nombreux avantages communs, l’assurance-vie et le contrat de capitalisation peuvent habilement être utilisés conjointement dans une stratégie de transmission de patrimoine. Tout dépend de la situation patrimoniale et familiale, et des objectifs visés par le souscripteur.

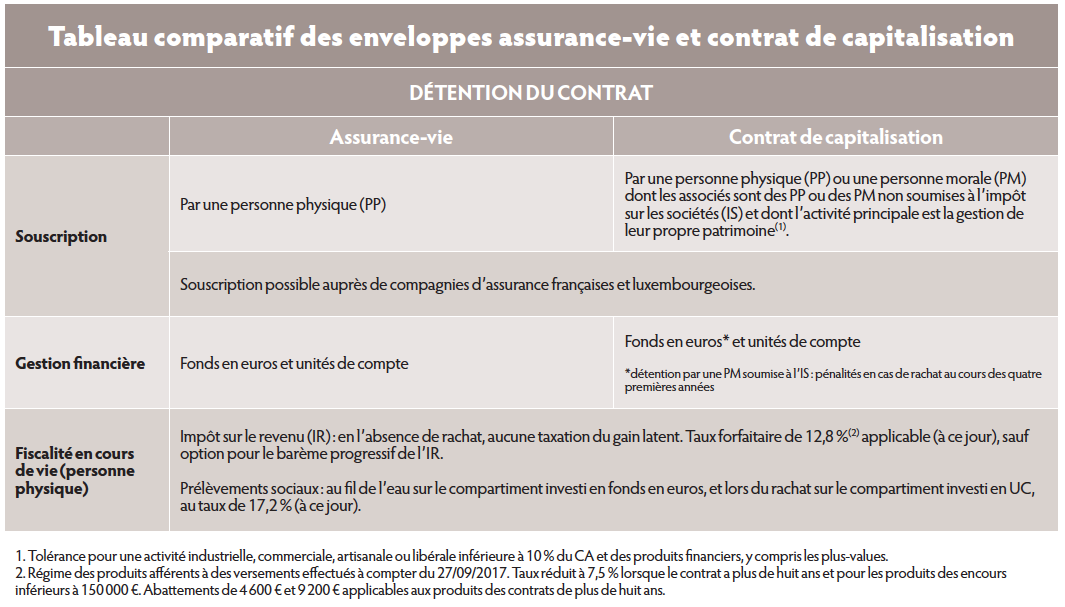

Le contrat d’assurance-vie et le contrat de capitalisation sont des enveloppes qui permettent de constituer une épargne et de la valoriser dans le temps. Ces deux contrats offrent de nombreux avantages communs (accès aux mêmes supports financiers, fiscalité en cas de rachat, nantissement des contrats pour garantir un emprunt), mais l’assurance-vie demeure le placement le plus répandu. La raison principale de son succès est le régime de faveur applicable au dénouement du contrat par décès. De plus, le contrat d’assurance-vie est en principe insaisissable par les créanciers du souscripteur, ce qui n’est pas le cas du contrat de capitalisation. Pour autant, l’assurance-vie et le contrat de capitalisation peuvent habilement être utilisés conjointement dans une stratégie de transmission de patrimoine.

Rappelons que pour savoir quelle enveloppe convient le mieux à une personne, il est nécessaire de connaître sa situation familiale et patrimoniale, ainsi que ses besoins et objectifs. Une fois la phase d’audit et d’analyse réalisée, il est possible de conseiller de recourir à l’assurance-vie ou au contrat de capitalisation ou aux deux.

Dans quels cas privilégier l’assurance-vie ?

Ce contrat constitue un bon outil de transmission par décès, notamment en raison de la souplesse permise dans la désignation des bénéficiaires (qui ne sont pas forcément les héritiers(1)) et par le régime fiscal, notamment lorsque les primes sont versées avant le soixante-dixième anniversaire de l’assuré (abattement de 152 500 € par bénéficiaire, puis imposition aux taux de 20 % et de 31,25 % au-delà de 852 500 €).

Citons les exemples suivants :

- l’assurance-vie permet d’organiser une transmission au profit de plusieurs générations en désignant comme bénéficiaires des capitaux-décès ses enfants et/ou ses petits-enfants (voire ses arrière-petits-enfants) qui ne bénéficient que d’un abattement de 1 594 € dans le cadre d’un legs à recevoir au décès de leurs grands-parents ;

- ce contrat est également recommandé pour une personne sans enfant et dont les héritiers sont des neveux et nièces. En effet, les taux de prélèvement de 20 % et de 31,25 % restent plus intéressants que les droits de succession de 55 % applicables dans un schéma de transmission entre oncle et neveu ;

- ou encore lorsque l’on souhaite protéger financièrement des personnes dont le lien de parenté est lointain ou inexistant, telles un concubin, un ami ou encore l’enfant de son conjoint dans une famille recomposée, fiscalisés au taux de 60 % au titre des droits de succession.

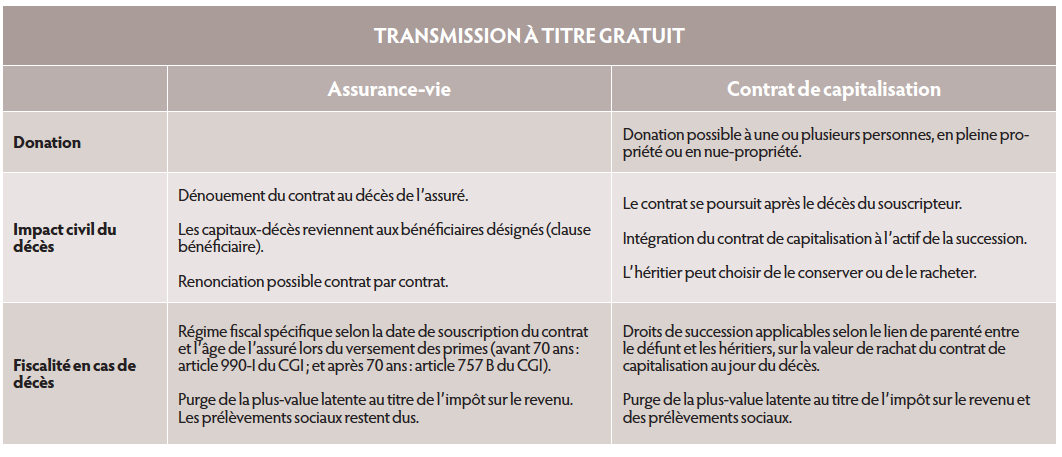

En revanche, pour le contrat de capitalisation, aucun régime dérogatoire : il s’agit d’un actif de succession comme un autre. Le contrat ne se dénoue pas au décès du souscripteur. Il est transmis aux héritiers, et sa valeur de rachat au jour du décès est soumise aux droits de succession. Notons, cependant, que le décès du souscripteur va purger la plus-value latente, tant au titre de l’impôt sur le revenu qu’au titre des prélèvements sociaux (BOI-RPPM-RCM-20-10-20-50) – ce qui n’est pas le cas de l’assurance-vie, puisque les prélèvements sociaux restent dus. De plus, les héritiers bénéficient de l’antériorité fiscale du contrat lors des rachats futurs.

Dans quels cas préférer le contrat de capitalisation ?

Pour les personnes qui souhaitent transmettre leur patrimoine de leur vivant, une donation du contrat de capitalisation est envisageable, ce qui n’est pas possible avec l’assurance-vie.

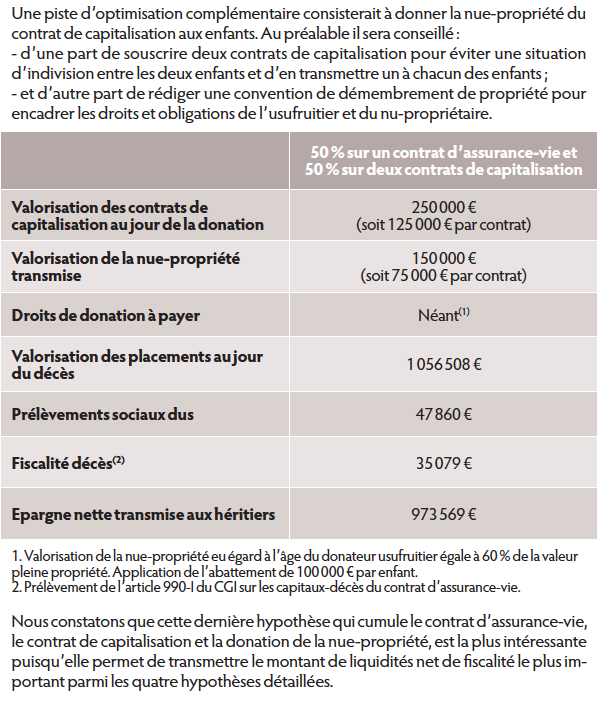

Ainsi une personne qui aurait récemment fêté son soixante-dixième anniversaire pourrait souscrire un contrat de capitalisation et en transmettre la nue-propriété à son enfant. Les droits de donation ne porteront que sur 60 % de la valeur du contrat, correspondant à la valorisation de la nue-propriété compte tenu de l’âge de l’usufruitier (barème fiscal de l’article 669 du CGI). Si le parent donateur a plusieurs enfants, il sera suggéré de souscrire autant de contrats de capitalisation que d’enfant afin d’éviter une situation d’indivision entre les donataires. Or chacun peut avoir des besoins et des objectifs différents et il est préférable d’éviter toute situation conflictuelle.

Le remploi du prix de cession d’un actif démembré est un autre cas de figure dans lequel le contrat de capitalisation est une solution à étudier. Cette situation se rencontre, par exemple, après le décès d’un conjoint ou d’une donation consentie avec réserve d’usufruit par le donateur. Le bien démembré est vendu, et les vendeurs (usufruitier et nu-propriétaire) décident de ne pas répartir le prix de vente entre eux, mais de reporter le démembrement de propriété sur un (ou plusieurs) autre(s) actif(s).

Cette faculté prévue à l’article 621 du Code civil permet de maintenir le démembrement de propriété et d’assurer la transmission du bien démembré au décès de l’usufruitier sans taxation (article 1133 du CGI). Une convention de démembrement de propriété sera signée entre l’usufruitier et le nu-propriétaire, notamment pour définir les droits de l’usufruitier concernant les rachats et le choix des supports d’investissement.

Par ailleurs, le contrat de capitalisation semble être une alternative intéressante pour des sociétés soumises à l’IS qui souhaiteraient investir sur le long terme une partie de leur trésorerie stable. Parmi les avantages de détenir cette enveloppe, retenons l’opportunité financière de diversifier ses actifs, puisqu’un contrat de capitalisation peut se structurer autour de différents compartiments ; la simplification des obligations comptables, car le contrat de capitalisation s’analyse comme un produit de placement unique, peu importe la multiplicité des investissements qui le composeraient. Il ne nécessite donc pas une étude ligne par ligne ; et une fiscalité différée. Pour les sociétés soumises à l’IS, l’impôt est dû chaque année, même en l’absence de rachat et sans prise en compte de la plus-value réelle (la base taxable est calculée forfaitairement(2)). L’année du rachat, la base taxable réelle est calculée (valeur de rachat réelle du contrat - contrat revalorisé forfaitairement) et intégrée au résultat imposable. L’imposition de la plus-value réelle est donc différée au jour du rachat, après déduction des intérêts forfaitaires déjà fiscalisés.

L’assurance-vie et le contrat de capitalisation sont deux solutions efficaces pour organiser et optimiser une transmission de patrimoine au profit de ses proches. Chacun offrant une spécificité : une fiscalité décès favorable pour l’assurance-vie et la faculté de transmettre par donation pour le contrat de capitalisation.

1. L. 132-13 du Code des assurances, hors succession, sauf primes manifestement exagérées.

2. Valeur nominale du contrat x 105 % du dernier taux moyen des emprunts d’Etat connu (le TME a été parfois négatif de 2019 à 2021, cette règle peut ainsi constituer une opportunité fiscale). Puis les années suivantes, le taux ainsi déterminé est appliqué au contrat revalorisé forfaitairement.

Vos réactions