PEA et titres non cotés : le duo gagnant ?

Par Audrey Ferry, responsable de l’ingénierie patrimoniale chez Bordier & Cie (France)

Par Audrey Ferry, responsable de l’ingénierie patrimoniale chez Bordier & Cie (France)

Créé il y a près de trente ans, le plan d’épargne en actions (PEA) demeure une enveloppe attractive fiscalement. Il peut être opportun d’y loger des titres non cotés, à condition de bien en maîtriser les règles spécifiques de fonctionnement.

C’est une loi du 16 juillet 1992 qui a institué le PEA afin d’inciter les particuliers à augmenter leurs investissements en fonds propres des entreprises en France. En près de trente ans de vie, ce produit n’a eu de cesse d’intéresser les épargnants qui ont été de plus en plus nombreux à y recourir. Le nombre d’ouvertures de comptes ainsi que le montant des encours n’ont fait que croître pour atteindre autour de 1,4 milliard d’euros pour le PEA-PME et un peu plus de 96 milliards d’euros pour le PEA (1). L’épargne de près de 200 milliards d’euros accumulée lors de la crise sanitaire ne démentira certainement pas cette évolution.

L’attractivité du produit est bien entretenue par le législateur qui a assoupli les conditions d’utilisation du PEA avec la loi Pacte du 22 mai 2019 : le plafond des versements a été revu (150 000 € pour le PEA classique, 75 000 € pour le PEA-PME porté à 225 000 € sous réserve des versements déjà réalisés sur un PEA classique, et de 20 000 € pour le PEA des jeunes majeurs fiscalement à charge), le délai pour réaliser un retrait sans entraîner la clôture du plan a été raccourci à cinq ans (contre huit ans), et il est désormais possible d’effectuer de nouveaux versements.

Le PEA permet de détenir une large variété de titres européens tout en bénéficiant d’une fiscalité avantageuse sur les gains réalisés (dividendes et plus-values, cf. tableau page suivante sur la fiscalité sur les gains réalisés).

L’attractivité et la souplesse du PEA doivent être nuancées lorsque le titulaire détient des titres non cotés dans le cadre de son plan. Il peut être confronté à des problématiques fiscales qui peuvent apparaître à deux moments spécifiques : d’une part, lors de la perception de dividendes, et d’autre part, lors de leur cession.

L’imposition des dividendes

Les dividendes afférents à des titres non cotés détenus dans un PEA sont exonérés d’IR dans la limite de 10 % du montant de ces placements (c’est-à-dire la valeur de souscription ou d’acquisition des titres non cotés (2)). Cependant, les dividendes qui dépassent ce plafond de 10 % sont taxés dans les conditions de droit commun, soit 12.8 % d’IR (sauf option pour le barème progressif) et aux prélèvements sociaux (PS) au taux de 17,2 % (voire à la CEHR de 3 à 4 %). Cette imposition est due l’année de la déclaration des revenus (3) (aucun prélèvement forfaitaire n’est effectué lors de la perception des dividendes qui excèdent le plafond de 10 %).

Lorsqu’un retrait est réalisé, qu’il intervienne avant ou après cinq ans, le gain net retiré du plan – qui s’entend de la différence entre la valeur liquidative du plan et la valeur des versements effectués depuis la date d’ouverture – sera soumis à une taxation qui ne prendra pas en compte la taxation précédente des dividendes excédentaires.

Si la clôture ou le retrait partiel intervient :

- avant cinq ans, le gain sera soumis à l’IR et aux PS, ce même gain dont une partie a déjà subi une taxation au titre des produits des titres non cotés ;

- après cinq ans, le gain étant exonéré d’IR, seuls les PS s’appliqueront, là encore sur des dividendes les ayant déjà subis.

Pour éliminer cette double taxation, deux solutions sont applicables en fonction de la date du retrait. En cas de clôture ou de retrait partiel :

- avant cinq ans, le contribuable devra indiquer, lors de la déclaration de ses revenus, la clôture du PEA dans le formulaire n° 2074. A cette occasion, il indiquera le montant des dividendes de titres non cotés précédemment taxés (4) ;

- après cinq ans, le titulaire du plan étant exonéré définitivement de l’IR le gain n’a pas à être déclaré. Il appartient au gestionnaire du plan (la banque dépositaire) de prélever à la source les PS, sur la base de l’ensemble des gains. En cas de double imposition, le gestionnaire du plan n’est pas autorisé à rembourser le trop-prélevé des PS. Le contribuable devra donc les réclamer directement auprès de l’administration fiscale (5).

A retenir

- Cette limitation de l’exonération des dividendes de titres non cotés à hauteur de 10 % du montant de leur valeur d’inscription, s’applique que la société soit située en France ou à l’étranger.

- Les plus-values de cession de titres non cotés ne sont pas impactées par ce plafonnement et sont donc intégralement exonérées.

La cession de titres détenus au sein d’un PEA

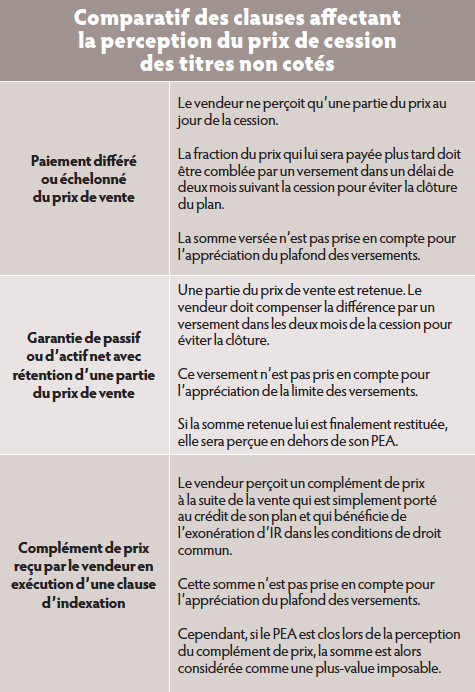

La cession de titres non cotés détenus dans le PEA peut être assortie de différentes conditions pouvant affecter le paiement du prix de cession. Certaines de ces clauses, en ce qu’elles prévoient une différence entre le prix de cession et le prix immédiatement perçu sur le compte espèces du PEA, peuvent être considérées comme un désinvestissement et entraîner la clôture du plan (cf. ci-contre tableau comparatif des clauses affectant la perception du prix de cession des titres non cotés).

Des modalités de régularisation sont prévues en cas de paiement différé ou échelonné du prix de vente ou encore en présence d’une clause de garantie de passif ou d’actif net avec rétention du prix de vente. Le vendeur peut rattraper la situation en créditant, dans les deux mois de la cession, le complément de prix non perçu sur le compte espèces du plan et ainsi éviter les déconvenues d’une clôture.

Cas pratique

Monsieur AB a souscrit au capital d’une start-up créée par son ami d’enfance. La société ayant un capital social de départ de 500 000 €, Monsieur AB a investi 100 000 € et a acquis les titres dans le cadre de son PEA (classique) qu’il a ouvert le 1er mai 2018 pour l’occasion. Ce choix pour le PEA lui permettra d’exonérer d’impôt sur le revenu tous les produits et plus-values qu’il percevra des titres inscrits. Après cinq ans, il pourra faire un retrait de sommes ou valeurs, sans que cela n’entraîne la clôture du plan et il ne sera redevable que des prélèvements sociaux au taux de 17,2 % sur le gain net. Seulement, la détention de titres non cotés au sein d’un PEA peut soulever quelques problématiques. Monsieur AB et ses conseils devront donc être vigilants pour profiter pleinement des attraits du PEA.

Monsieur AB a souscrit au capital d’une start-up créée par son ami d’enfance. La société ayant un capital social de départ de 500 000 €, Monsieur AB a investi 100 000 € et a acquis les titres dans le cadre de son PEA (classique) qu’il a ouvert le 1er mai 2018 pour l’occasion. Ce choix pour le PEA lui permettra d’exonérer d’impôt sur le revenu tous les produits et plus-values qu’il percevra des titres inscrits. Après cinq ans, il pourra faire un retrait de sommes ou valeurs, sans que cela n’entraîne la clôture du plan et il ne sera redevable que des prélèvements sociaux au taux de 17,2 % sur le gain net. Seulement, la détention de titres non cotés au sein d’un PEA peut soulever quelques problématiques. Monsieur AB et ses conseils devront donc être vigilants pour profiter pleinement des attraits du PEA.

1re problématique : respect d’une participation maximale de 25 % dans la société

Quelques semaines après la création de la start-up, Monsieur AB apprend que l’un des associés souhaite vendre sa participation (10 %) pour un prix de 50 000 €. Monsieur AB envisage de les acquérir dans son PEA. Ce montant (prix d’achat de 50 000 €) lui permettant de profiter pleinement du plafond des versements du PEA classique de 150 000 €.

Cependant, en acquérant cette participation supplémentaire, son pourcentage de droits dans les bénéfices sociaux atteindrait 30 %, ce qui est interdit par le Code monétaire et financier et sanctionné par la clôture du PEA (6). En effet, le titulaire du plan, son conjoint ou son partenaire de Pacs, leurs descendants et ascendants, ne peuvent pas détenir ensemble (directement ou indirectement par l’intermédiaire d’une société) plus de 25 % du capital de la société dont les titres figurent au plan (7) (ou avoir détenu une telle participation à un moment quelconque au cours des cinq années précédant l’acquisition des titres dans le plan).

En pratique, Monsieur AB ne peut pas acquérir la totalité de la participation cédée par l’associé sortant, mais pourrait envisager d’en acquérir la moitié pour respecter la limitation des 25 %. Monsieur AB a finalement décidé d’acquérir une partie des titres à concurrence de 10 000 €, soit 2 % des droits dans les bénéfices sociaux (acquisition réalisée dans le cadre de son PEA classique).

2e problématique : plafonnement de l’exonération des dividendes afférents à des titres non cotés

2e problématique : plafonnement de l’exonération des dividendes afférents à des titres non cotés

En 2020, Monsieur AB perçoit son premier dividende d’un montant de 25 000 €. Ces produits provenant de titres non cotés, ils ne seront exonérés d’impôt qu’à hauteur de 10 % de leur valeur d’acquisition. Cette spécificité s’applique peu importe l’antériorité fiscale du plan. Ainsi, la valeur d’acquisition des titres étant de 110 000 €, l’exonération d’impôt s’appliquera jusqu’à 11 000 €. Le surplus des dividendes, soit 14 000 €, sera imposé dans les conditions de droit commun (12,8 % d’IR sauf option pour le barème progressif et 17,2 % de prélèvements sociaux). Après cinq ans (1er mai 2023), Monsieur AB pourra retirer des sommes de son plan sans risquer sa clôture. Bien qu’exonéré d’impôt sur le revenu, il subira à nouveau les prélèvements sociaux qui seront effectués par la banque au taux de 17,2 % sur le gain net (selon la législation actuellement en vigueur). Or, ces prélèvements viendront frapper des gains qui auront déjà été soumis aux prélèvements sociaux (en 2021 lors de la déclaration des revenus perçus en 2020). Afin d’éviter ce double prélèvement, Monsieur AB devra formuler une réclamation auprès de l’administration fiscale pour que le trop-prélevé lui soit restitué.

3e problématique : cession des titres non cotés assortie d’une garantie de passif avec rétention d’une fraction du prix de vente

En janvier 2021, Monsieur AB vend une partie de ses titres (la moitié) pour un montant de 300 000 €. Il perçoit immédiatement 250 000 € et les 50 000 € restants sont retenus au titre d’une garantie de passif avec rétention d’une partie du prix de vente. Au jour de la vente, son compte espèces PEA est crédité d’une somme de 250 000 €. Pour ne pas risquer la clôture du plan, son conseil lui explique qu’il doit impérativement verser la partie manquante du prix de vente (50 000 €) afin que l’intégralité du prix apparaisse sur le compte espèces de son plan d’épargne en actions.

Monsieur AB doit être réactif puisqu’il dispose d’un délai de deux mois suivant la cession. Cette somme ne viendra pas s’ajouter aux 110 000 € de versements réalisés depuis l’ouverture du plan et ne sera donc pas prise en compte pour l’appréciation de la limite des versements (pour rappel de 150 000 € pour un PEA classique). Encore faut-il que Monsieur AB possède les liquidités suffisantes, à défaut il devra rapidement trouver une solution alternative, par exemple un emprunt bancaire. Lorsque la somme retenue au titre de la garantie de passif lui sera restituée, celle-ci sera perçue par Monsieur AB en dehors de son PEA.

Pour conclure, le PEA – classique ou PEA-PME – et les titres non cotés forment bien un duo gagnant à condition pour le titulaire et ses conseils d’être vigilants et d’anticiper certains évènements. l

1. Statistique Info Banque de France, 28 septembre 2020.

2. Article 157, 5 bis du CGI.

3. Case 2FU de la déclaration n° 2042 « Dividendes imposables des titres non cotés détenus dans le PEA ou le PEA-PME ».

4. Case 717 de la déclaration n° 2074 « Revenus des titres non cotés déjà taxés ».

5. n° 270 du BOI-RPPM-RCM-40-50-30.

6. Article 1765 du CGI.

7. Article L.221-31, II, 3° CMF.

Vos réactions