Cartographie 2021 des marchés et des risques

L’AMF a publié sa cartographie 2021 qui constitue un panorama de l’évolution sur un an des tendances et des risques. Marquée par les conséquences de la pandémie, l’analyse porte sur le financement de l’économie, les marchés, ainsi que l’épargne des ménages et la gestion collective.

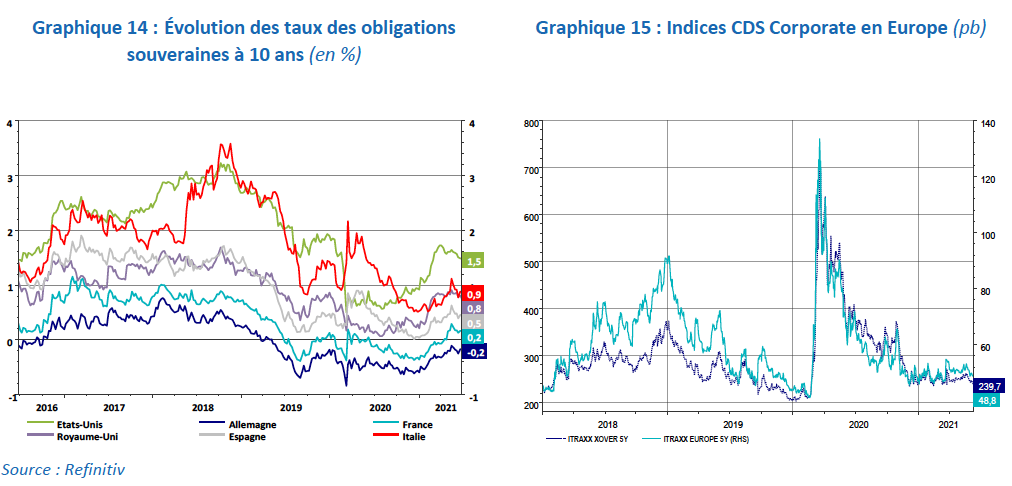

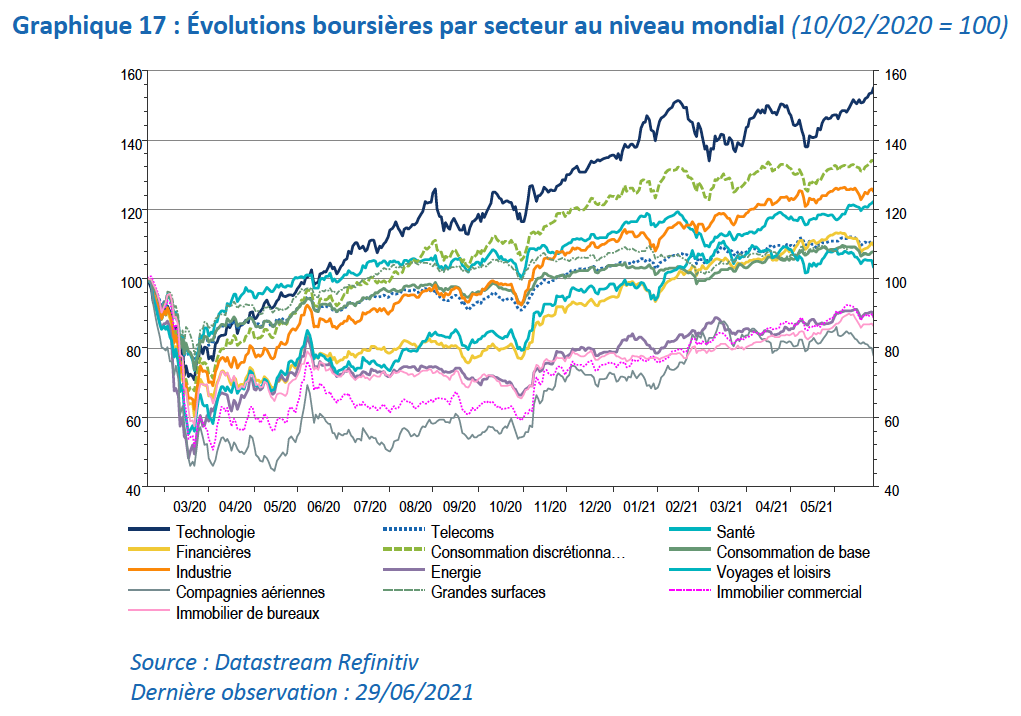

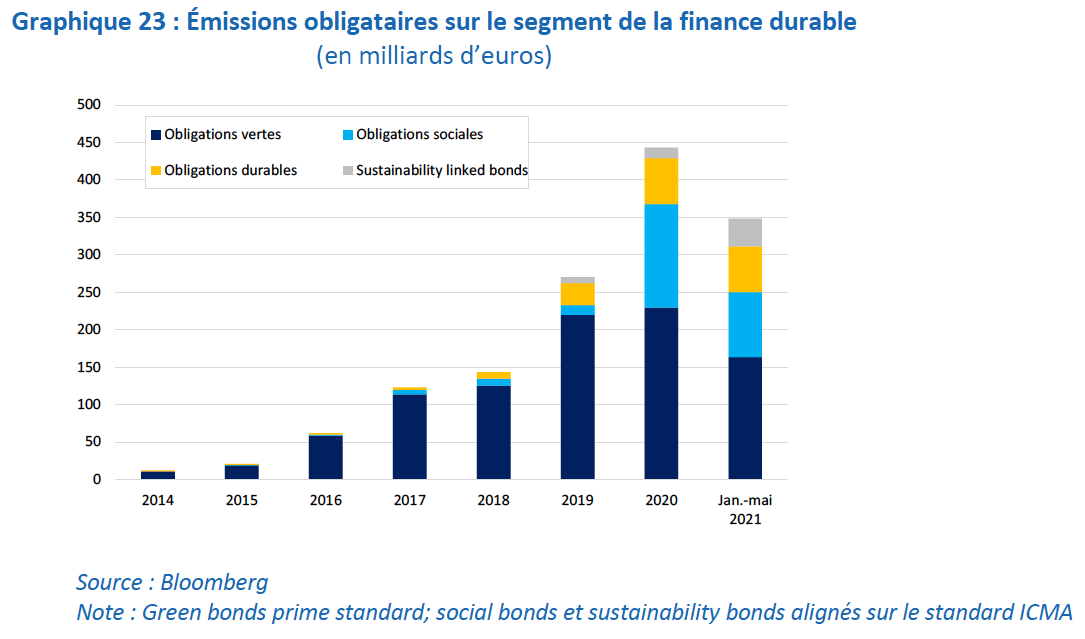

Dans la cartographie publiée par l’Autorité des marchés financiers, un an et demi après le début de la pandémie, les valorisations observées sur les marchés financiers traduisent l’anticipation d’une sortie de crise ordonnée : un retour rapide à l’activité antérieure (au plus tard en 2022 en France), une remontée de l’inflation avec une hausse contenue des taux d’intérêt nominaux, de sorte que les taux réels resteraient négatifs et faciliteraient le désendettement. Les aléas autour de ce scénario idéal de sortie de crise sont nombreux, alors que les primes de risque paraissent faibles, surtout aux Etats-Unis, ce qui pourrait entraîner des corrections sur les marchés. Orienter l’épargne vers les fonds propres dont les entreprises ont besoin demeure un défi, non seulement pour assurer la sortie de la crise pandémique, mais aussi pour financer les investissements de la transition écologique.

Dans la cartographie publiée par l’Autorité des marchés financiers, un an et demi après le début de la pandémie, les valorisations observées sur les marchés financiers traduisent l’anticipation d’une sortie de crise ordonnée : un retour rapide à l’activité antérieure (au plus tard en 2022 en France), une remontée de l’inflation avec une hausse contenue des taux d’intérêt nominaux, de sorte que les taux réels resteraient négatifs et faciliteraient le désendettement. Les aléas autour de ce scénario idéal de sortie de crise sont nombreux, alors que les primes de risque paraissent faibles, surtout aux Etats-Unis, ce qui pourrait entraîner des corrections sur les marchés. Orienter l’épargne vers les fonds propres dont les entreprises ont besoin demeure un défi, non seulement pour assurer la sortie de la crise pandémique, mais aussi pour financer les investissements de la transition écologique.

La contribution exceptionnelle du marché financier au renforcement des fonds propres des entreprises au cours du premier semestre 2021 avec, en particulier, un nombre élevé d’introduction en Bourse, est un signe particulièrement encourageant. Le regain d’intérêt des Français sur les marchés actions, observé depuis mars 2020 lorsqu’ils avaient investi à bon escient en creux de cycle, est également une bonne nouvelle, mais il reste à confirmer comme étant une démarche d’investissement avisé à long terme.

Retour à la normale des indicateurs de marché

La cartographie met en avant le retour à la normale des indicateurs de marché malgré le maintien de vulnérabilités sanitaires, mais aussi économiques et financières : hétérogénéité de la reprise, accroissement de la dette publique et privée, menace de taux d’intérêt croissants et d’inflation, multiplication d’incidents opérationnels graves sur les infrastructures de marché, ou risques liés à la transition vers de nouveaux indices de référence. Les évolutions des marchés financiers post-Brexit soulignent, par ailleurs, les risques pesant sur la souveraineté et la compétitivité de l’Union européenne.

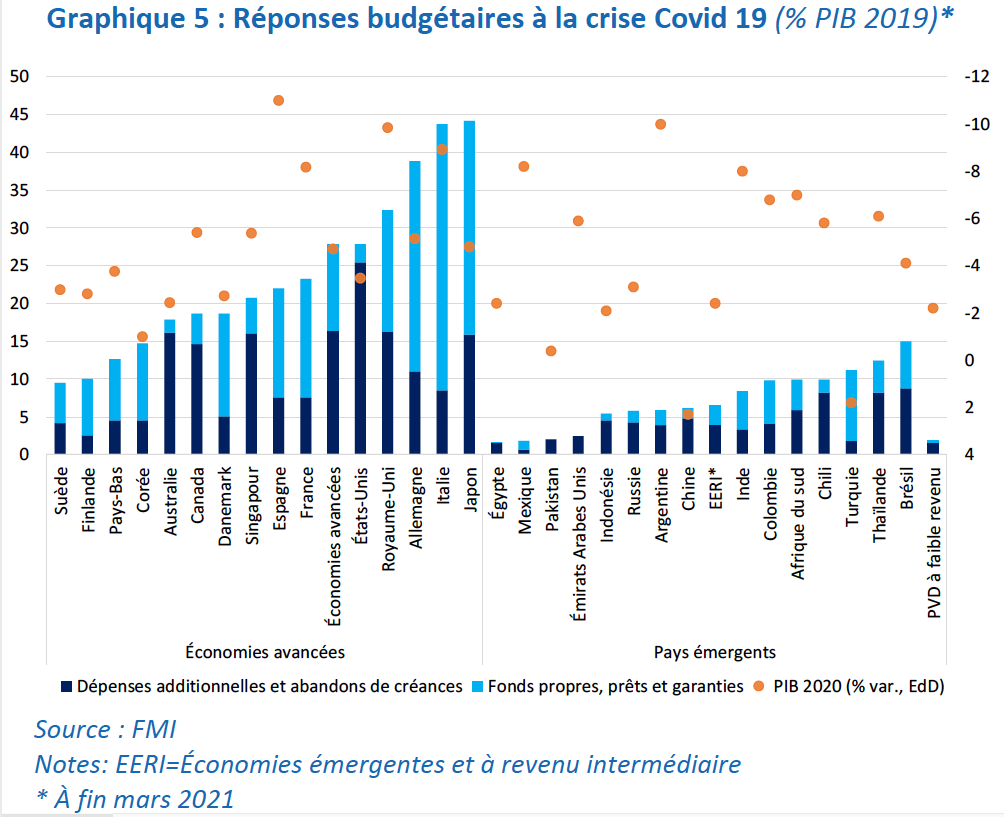

L’impact de la pandémie semble relever du passé sur les marchés d’après les indicateurs de valorisation, de liquidité, ou encore d’après les flux s’investissant sur les marchés financiers, directement ou via la gestion collective. Dans un contexte où les campagnes de vaccination se déroulent à différentes vitesses en parallèle du développement de variants, l’incertitude autour de la sortie de crise sanitaire demeure toutefois importante et la nette amélioration des perspectives économiques ne concerne ni tous les secteurs ni tous les pays. Ainsi, l’arrêt des dispositifs d’aide aux entreprises pourrait être synonyme de problèmes de solvabilité pour celles fragilisées par la crise. De plus, le risque lié à la soutenabilité des dettes publiques demeure une préoccupation à moyen terme, vu leur envolée pour faire face à la crise sanitaire et à la récession, et vu le risque d’une remontée des taux d’intérêt alimentée par le retour de la croissance et d’une inflation qui devient significative.

Compétitivité de l’UE post-Brexit

La complexité d’une conciliation de la souveraineté et de la compétitivité de l’Union européenne à la suite du Brexit est également mise en avant dans cette cartographie. Les chambres de compensation basées au Royaume-Uni demeurent ainsi incontournables pour certaines activités telles que les dérivés libellés en euros. Le Brexit s’est aussi traduit par un report, du Royaume-Uni vers les Etats-Unis, d’une partie de l’activité sur dérivés. S’ajoute à ces évolutions défavorables le risque de divergence réglementaire du Royaume-Uni, à l’exemple de la décision de la Financial Conduct Authority qui n’applique plus le mécanisme de plafonnement des volumes exemptés de transparence pre-trade (Double Volume Cap) du règlement MiFIR aux actions UE sur plates-formes britanniques qui vise à limiter l’activité des dark pools.

La transition vers de nouveaux taux de référence, avec la disparition des IBOR à fin 2021, reste un élément de risque à court terme. Accompagnée par les autorités, l’industrie financière dédie d’importants moyens pour systématiser l’identification des expositions aux IBOR, mettre en œuvre les processus de transition et développer des systèmes appropriés. Néanmoins, certains types de contrats tels que les prêts syndiqués ne peuvent pas être automatisés et certaines sociétés non financières paraissent attentistes quoique concernées.

Essor de la gestion passive

D’autre part, l’année 2021 a été synonyme de multiples incidents de marché : le cas d’Archegos, qui s’est retrouvée dans l’incapacité d’honorer ses appels de marge, a par exemple mis en évidence à la fois l’ampleur insoupçonnée de certains risques et la robustesse d’un système bancaire capable d’absorber de très lourdes pertes sans déclencher de crise systémique. La succession d’incidents opérationnels graves depuis un an, hors toute action malveillante, rappelle aussi les vulnérabilités des infrastructures de marché partout dans le monde.

Concernant la gestion d’actifs, la cartographie décrit un retour aux tendances structurelles avec l’essor de la gestion passive dans un contexte de taux bas qui exerce une pression croissante sur les coûts et les frais, et le développement du capital investissement qui se poursuit à un rythme soutenu. Les risques associés à ces évolutions, déjà identifiées avant la pandémie, en sortent accentués à l’image pour le capital investissement de leviers et valorisations toujours plus élevés. Néanmoins, le capital investissement est appelé à jouer un rôle de soutien au financement en fonds propres des PME alors que la crise sanitaire a accéléré de profondes mutations dans les secteurs productifs telles que la transition numérique et climatique.

Orienter l’épargne vers les fonds propres dont les entreprises ont besoin demeure le défi de long terme pour assurer la sortie de la crise pandémique et la transition écologique. La cartographie s’interroge sur la diversification des investissements des particuliers et sur le sens du retour en force des Français sur les marchés actions, alors que ces derniers étaient au plus bas au premier semestre 2020, un phénomène contra-cyclique bienvenu mais qui doit se confirmer en investissement de long terme avisé.

Vos réactions