Flécher l’épargne vers le financement des PME

Dans la même rubrique, lire aussi l'interview de Nadia Hai, député, membre de la commission des Finances du Parlement

Dans la même rubrique, lire aussi l'interview de Nadia Hai, député, membre de la commission des Finances du Parlement

Par Jean-Christophe Busson, président de la commission financement et développement des entreprises de la CCEF

La démarche d’orientation de l’épargne vers le financement des PME est une démarche plurielle et, par conséquent, nécessairement collective. Une large part de la gestion de l’épargne resterait intermédiée. Des efforts doivent être portés auprès des dirigeants des PME, ainsi que sur l’environnement général et l’attractivité de ces entreprises.

Mi-octobre 2017, les députés de la commission des finances, appartenant au groupe La République en marche (LREM), demandent aux banquiers, assureurs, gestionnaires de patrimoine et autres organismes de conseils en placement de remettre, le 22 janvier, une feuille de route dans laquelle ils s’engagent à créer des produits financiers en faveur du financement des PME, à changer leur discours et, ce faisant, à former leur équipes pour vendre ces produits au grand public et collecter ainsi 4 ou 5 milliards d’euros.

La démarche d’orientation de l’épargne vers le financement des PME est une démarche plurielle en raison de la diversité des domaines et des acteurs économiques concernés. C’est aussi un défi de taille en considération de certains fondamentaux culturels. Sans prétendre à l’exhaustivité sur un sujet complexe, les quelques éléments de réflexion qui suivent portent sur :

- l’accompagnement et l’éducation financière ;

- l’adaptation de la législation et réglementation ;

- l’accès à l’information et à l’analyse, ainsi que l’approche des valeurs d’entrée.

L’accompagnement et la culture financière de l’épargnant : où le patrimoine des Français est-il investi ?

A fin 2015, les actifs non financiers des ménages, qui comprennent les constructions et terrains, s’élèvent à 7 288 milliards d’euros. Les actifs financiers s’élèvent quant à eux à 4 841 milliards d’euros (1) et bénéficieraient surtout aux grandes entreprises, au financement de l’Etat et à l’immobilier.

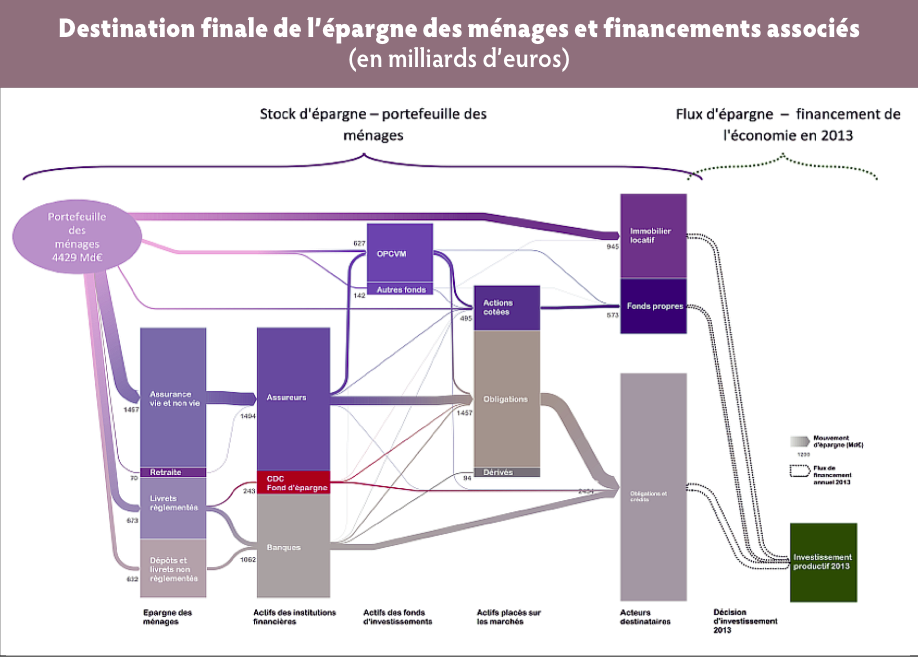

Dans un rapport (2) financé par France stratégie et l’Ademe, l’association 2° Investing Initiative procède à un retraitement des chiffres 2013 pour isoler l’épargne au sens de son étude et présente une cartographie de la destination finale de l’épargne des ménages et des financements associés. L’association conclut que le portefeuille des ménages est majoritairement composé de titres de dettes, notamment en raison du succès de l’assurance-vie, et que les PME, sous-représentées, correspondent uniquement à 4 % des actifs finaux composant l’épargne (dette et fonds propres cumulés).

Cette situation est généralement expliquée par des facteurs fondamentaux. En premier lieu, il est fréquemment mis en avant le faible niveau de connaissances financières des épargnants français ou l’existence d’une culture française peu tournée vers l’entrepreneuriat. Ainsi, les Français seraient peu enclins à placer leur épargne dans des projets entrepreneuriaux risqués. Par ailleurs, face à un monde en mutation, l’incertitude vis-à-vis de l’avenir conduirait le plus grand nombre d’épargnants à privilégier la sécurité sur le rendement. Enfin, certains observateurs font le constat que les préférences des épargnants sont conformes à leurs besoins car l’épargne répond à des attentes diverses mais importantes comme la santé, l’acquisition de la résidence principale, la préparation de la retraite, etc. Dès lors, ils relèvent qu’il est difficile de reprocher aux épargnants de rechercher la sécurité.

Cependant, dans un rapport publié en janvier 2017 (3), l’Association française de la gestion financière (AFG) attire l’attention sur le fait que les ménages ont tendance à épargner de manière insuffisante par rapport à leurs besoins. Ceci traduit un manque d’anticipation par les ménages français, notamment de la nécessité de la préparation de leur retraite. L’AFG constate que le déséquilibre dans l’allocation du patrimoine des ménages et la part importante des produits, dits prudents, les surexposent, en réalité, à certains risques et créent, en outre, très fréquemment un manque à gagner.

Dès lors, certains indiquent que le patrimoine financier pourrait être mieux valorisé par le système financier : d’une part, en améliorant significativement la connaissance individuelle du profil des épargnants, de leurs besoins/préférences, et, d’autre part, en renforçant leur éducation financière afin de les accompagner, en toute transparence, vers des produits de long terme contribuant en partie au financement des PME.

Il est vrai que tandis qu’émergent des offres d’investissement en direct portées par l’évolution technologique, et que l’investissement dans les PME est susceptible de susciter un intérêt croissant, la demande d’intermédiation par les épargnants reste forte. Aussi, les plates-formes de financement participatif font état de la difficulté à intéresser suffisamment de particuliers en direct, après quelques années d’existence et en dépit de la progression de ce canal de financement des entreprises.

Ainsi une large part de la gestion de l’épargne resterait intermédiée par le système financier, eu égard, à son rôle fondamental de transformation des échéances/mutualisation des risques et au profil de la majorité des épargnants. Toutefois, qu’ils soient prépondérants ou relativement marginaux par rapport à l’encours global des financements, tous les canaux de financement des PME doivent pouvoir coexister et être encouragés. Les « petits ruisseaux faisant les grandes rivières ».

L’accompagnement et l’éducation d’épargnants souhaitant s’impliquer davantage sont alors fondamentaux. En effet, certains épargnants investissant en direct peuvent faire preuve de comportements influencés par la peur de perdre ou un excès de confiance et sur les plateformes de financement participatif, les épargnants sélectionnent souvent les projets qu’ils financent sur la base de critères plus émotionnels que rationnels. S’agissant de PME, porteuses d’opportunités mais aussi porteuses de risques propres, l’éducation, qui est destinée à l’épargnant souhaitant contribuer en direct au financement, ne doit pas être uniquement financière. Il est notamment nécessaire de comprendre le modèle économique de l’entreprise, son environnement particulier et ses perspectives. Ce sont les projets, les plans de développement et plans d’investissements qui font les financements et non l’inverse.

En définitive, la question porte surtout sur la manière de rendre les PME compétitives et attractives pour les épargnants/investisseurs et sur la manière de réhabiliter la prise de risque dans l’inconscient collectif français, promouvoir/accompagner l’ambition des entrepreneurs et inciter les dirigeants de PME à prendre le risque de les transformer en ETI.

L’accompagnement du dirigeant de PME : comment les PME sont-elles financées ?

Dans l’univers des PME, les freins à la croissance proviennent parfois de la difficulté pour le dirigeant de s’extraire de l’exploitation pour concevoir le développement de son entreprise en acceptant les risques liés. Par ailleurs, puisque la direction et le développement de l’entreprise exigent d’anticiper en permanence, les freins peuvent également provenir d’un manque de confiance en l’avenir et d’un sentiment d’insécurité ou d’instabilité fiscale ressentis par les dirigeants de PME. Les barrières psychologiques (ou non) proviennent aussi des effets de seuils, des difficultés à recruter, etc. En cela, des signaux tels que la diminution progressive du taux de l’impôt sur les bénéfices des sociétés, par exemple, sont positifs.

En France et généralement en zone euro, le financement des PME repose historiquement sur le financement de source bancaire, comme l’illustre le livre blanc de l’Association française de la gestion financière (AFG), portant sur le financement des PME (4).

Cette prépondérance des financements de source bancaire est liée à certains facteurs culturels, au fait que nombre de dirigeants de PME préfèrent une relation bilatérale avec leur banquier. Elle provient des réticences d’un grand nombre de dirigeants : à la communication à certains tiers d’informations jugées stratégiques, à l’ouverture du capital vécue comme une perte d’indépendance, ou à l’arrivée de financeurs non bancaires suscitant des craintes de formalisme financier trop important, eu égard à la taille de l’entreprise, et/ou des craintes d’une intrusion dans les affaires.

Cependant, les entreprises sont conduites à diversifier leurs sources de financement, en raison de l’évolution de la nature des investissements, davantage immatériels, et des évolutions réglementaires touchant le secteur des banques et des assurances. Le domaine du financement des PME suit une mutation portée par une désintermédiation partielle vis-à-vis du secteur bancaire, qui restera, là encore, prépondérant, et par des technologies permettant des modes de financement plus directs (FinTech de financements participatifs en capital ou en prêt, affacturage en ligne, etc.).

La progression des FinTechs est significative, mais le potentiel est encore considérable. La fluidité et la création de marchés secondaires pourront contribuer à leur essor. Le marché actions qui représente un financement « perpétuel », et à l’origine le premier mode de « financement par la foule », cherche à évoluer lui aussi. Ainsi, depuis le 19 juin 2017, la modernisation des marchés d’Euronext est entrée en vigueur dans le sens d’une segmentation plus fine afin de répondre aux besoins de financement du plus grand nombre possible d’entreprises, quel que soit leur stade de maturité. Les marchés Euronext Access, par exemple, selon Euronext, ciblent les entreprises qui souhaitent financer la prochaine étape de leur développement et bénéficier de la notoriété de la cotation, sans avoir à répondre à toutes les exigences et contraintes liées à une cotation sur les marchés réglementés puisqu’il est à juste titre mis en avant que les marchés Euronext Access ne sont pas des marchés réglementés.

Toutefois, Fabrice Pesin, médiateur national du crédit aux entreprises et président de l’observatoire du financement des entreprises, précise qu’en pratique la culture économique et financière étant insuffisamment développée dans certaines entreprises, la durée d’appropriation des « nouvelles règles du jeu » sera longue. Les trois millions de dirigeants de très petites et moyennes entreprises ne maîtrisent pas toutes ces subtilités, ni l’idée de pouvoir mobiliser d’autres sources de financement (5).

Dès lors, dans le cadre de l’accompagnement des dirigeants, la segmentation des entreprises et des besoins de financement est nécessaire pour définir des solutions adaptées. L’approche portant sur la perception du besoin, mise en œuvre dans de nombreux domaines économiques, est applicable à celui du financement des entreprises. A nouveau, qu’ils soient prépondérants ou relativement marginaux par rapport à l’encours global des financements, tous les canaux de financement des PME doivent pouvoir coexister et être encouragés.

D’une part, certaines entreprises implantées sur un marché de proximité n’ont peut-être pas vocation à grandir mais toutes les entreprises seront conduites à investir de façon plus ou moins importante sous l’effet de mutations en cours comme la transition numérique, par exemple. D’autre part, les modèles d’affaires évoluent et de nouveaux modèles apparaissent avec de nouveaux profils d’entrepreneurs. Certains dirigeants de PME dans une perspective de croissance sont prêts à accéder à des instruments de financement différents, de plus long terme, et à ouvrir le capital de leurs sociétés.

Les professionnels conseils d’entreprises ont un rôle important à jouer parce qu’ils occupent une position favorable dans la détection des besoins et sont de fréquents vecteurs d’informations et d’éducation financière auprès des dirigeants. Pour toute démarche de financement, les dirigeants de PME nécessitent d’être accompagnés dans les phases de structuration financière, de combinaison de différents financements, et d’identification des partenaires appropriés.

Lors d’événements récents, la député Amélie de Montchalin (6), quant à elle, évoque la capillarité des réseaux bancaires, leur proximité et leur capacité à entretenir une relation de long terme avec leur clientèle. Par conséquent, elle place la banque comme premier point d’appui naturel pour orienter le dirigeant vers les sources de financement correspondant à son projet. En comparant le banquier à un conseiller d’orientation, celui-ci serait la porte d’entrée d’un écosystème où tous les acteurs du financement des PME travailleraient ensemble, collectivement, auprès des dirigeants. Plus généralement, la vision évoquée implique l’intégralité des acteurs de la chaîne allant de la collecte de l’épargne vers le financement des PME et la création de partenariats entre eux : banques, compagnies d’assurance, sociétés de capital investissement, conseils et gestionnaires d’actifs, etc. afin de lever certains freins, notamment au financement non bancaire et au renforcement des fonds propres des PME. L’idée étant que les évolutions, bien que parfois favorisées par les pouvoirs publics, proviennent du « terrain ». Il est vrai, pour reprendre l’exemple du financement participatif, que les initiatives des plates-formes en 2013 ont devancé et même conduit le législateur à créer des statuts légaux propres au financement participatif en octobre 2014.

Ainsi, les pouvoirs publics, qui ont commencé à réformer la fiscalité de l’épargne et à envisager la restauration de la compétitivité des entreprises, souhaitent ensuite « passer le relais » aux acteurs présents « sur le terrain » et dont « c’est le métier de faire vivre cela » (6).

Parallèlement, en octobre 2017, le gouvernement a lancé un ensemble de consultations dans le cadre d’un plan d’action pour la croissance et la transformation des entreprises. Il est expliqué que « ce choix répond à une conviction : que l’administration ne doit pas avoir le monopole de la fabrique des politiques publiques ; que c’est en partant du terrain, en prenant appui sur notre intelligence collective que nous ferons émerger les solutions les plus efficaces pour permettre à nos entreprises de déployer leur potentiel ».

Bien que de nouvelles mesures soient relativement bien accueillies par les acteurs du financement des PME, nombreux sont ceux qui considèrent qu’il est nécessaire de poursuivre l’adaptation de la législation et réglementation.

Adapter la législation et réglementation ?

La législation et la réglementation financières ont déjà été adaptées pour accompagner le développement du financement participatif, tout en protégeant les différents acteurs, investisseurs particuliers, privés et institutionnels. Elles commencent à intégrer la technologie blockchain (7). Elles pourraient également être adaptées dans le domaine du financement du cycle d’exploitation de l’entreprise, par exemple, qui est également un sujet majeur de préoccupation des dirigeants de PME. Aussi, de nouvelles adaptations pourraient accompagner la mise en œuvre en France de solutions existant à l’étranger, comme Edebex en Belgique ou Marketinvoice au Royaume-Uni.

Sur la question particulière de l’orientation de l’épargne vers le financement des PME, des acteurs de la gestion d’actifs et du financement participatif ont formulé en 2017 plusieurs propositions afin notamment de permettre au système financier de jouer son rôle de mutualisation évoqué plus haut. Ainsi l’AFG dans son livre blanc sur le financement des PME inscrit une vingtaine de propositions regroupées en quatre rubriques.

L’AFG propose, par exemple, d’alléger l’empilement des contraintes européennes et françaises et de permettre la création d’un fonds de long terme en France et en Europe accessible au grand public, qui puisse intervenir à la fois en actions cotées et non cotées. Elle propose également la création d’un fonds de capital-investissement perpétuel afin de limiter les frais de création du fonds et d’allonger la durée des participations financées par le fonds. Comme l’association Financement participatif France (8) (FPF), elle propose le co-investissement sur les plates-formes de financements participatifs au côté des particuliers, etc.

En considération des réticences d’une catégorie de dirigeants à l’ouverture du capital, une certaine généralisation du prêt participatif pourrait être examinée, telle qu’elle l’avait été par la CCEF en 2013. Ce prêt participatif ne doit pas être confondu avec le financement participatif par prêt. Le prêt participatif peut être accordé par un certain nombre d’établissements ou de sociétés commerciales et le terme « participatif » traduit la possibilité d’intégrer à la rémunération dudit prêt une clause de participation au résultat de l’emprunteur. Les termes « financement participatif » quant à eux traduisent la dimension collective, « la foule » des financeurs. Le prêt participatif introduit dans la législation française par la loi n° 78-741 du 13 juillet 1978 relative à l’orientation de l’épargne vers le financement des entreprises (dite loi Monory) et présente les principales caractéristiques suivantes : les fonds provenant d’un prêt participatif ne sont pas considérés comme des fonds reçus du public ; le prêt participatif est inscrit sur une ligne particulière du bilan du bénéficiaire et est assimilé à des fonds propres lors de l’appréciation de la situation financière de l’entreprise. Il améliore la cotation bancaire de l’entreprise et est susceptible de préserver sa capacité d’endettement. Le prêt participatif, qui se substitue à l’ouverture du capital, n’est remboursé qu’après désintéressement complet de tous les autres créanciers.

En matière d’allocation des patrimoines financiers des ménages, il convient de reconnaître que les arguments de vente des produits d’épargne sont parfois axés sur les avantages fiscaux. La fiscalité fait alors tout le marketing du produit d’épargne. Ainsi, les deux associations AFG et FPF proposent également, ce qu’avait fait la CCEF (9), d’orienter davantage le PEA-PME vers les PME et le non-coté. En effet, selon l’AFG, le PEA-PME est aujourd’hui principalement investi en ETI cotées et les encours n’ont pas atteint leurs objectifs. Le PEA-PME, dont le plafond de versement est de 75 000 euros, comme le compte PME-innovation sont peu incitatifs ou porteurs de contraintes dissuasives.

Sur la base de son étude, l’association 2° Investing Initiative (10) confirme que le système d’orientation par la fiscalité de l’épargne vers l’investissement est peu efficace. Selon elle, les dispositions actuelles s’avèrent trop nombreuses, parfois incohérentes, et sous-exploitent les possibilités offertes par les systèmes d’information actuels et futurs. Elle soulève la difficulté du « transfert » de l’incitation des ménages investissant dans un support d’épargne à l’acteur économique investissant dans l’économie réelle car l’avantage fiscal peut être capté par des intermédiaires ou s’éparpiller lorsque l’incitation n’est pas assez ciblée. En effet, en matière d’investissement des particuliers, certaines réductions fiscales peuvent potentiellement influencer le discernement quant aux questions de sélection des risques et d’allocation des fonds collectés avec certaines déconvenues au terme de l’investissement.

En ce qui concerne les PME, l’association considère que le fléchage vers le financement de l’économie est plus direct pour les titres non cotés que pour les titres cotés parce que l’investissement au capital d’une PME contribue directement à son financement contrairement à l’achat d’un titre coté sur le marché secondaire, même s’il est reconnu que le marché secondaire permet la liquidité et la valorisation desdits titres. L’association met en évidence que cependant une part de 4 % uniquement de la dépense fiscale (11) est orientée vers le financement des PME, contre 25 % vers les actifs de marchés. Il s’agirait, dès lors, sans provoquer un accroissement de ces dépenses, de réexaminer le système d’orientation de l’épargne vers l’investissement par la fiscalité.

Les PME et ETI sont en majeure partie non cotées et la rédaction actuelle du dispositif PEA-PME leur applique un traitement défavorable (12) par rapport à celui appliqué aux sociétés cotées. Il s’agirait de rééquilibrer cette mesure et de réduire les freins au développement de ce dispositif car en réalité, le sujet n’est pas d’opposer titres non cotés et titres cotés, puisque la liquidité est un facteur d’attractivité pour les titres émis par les PME, mais plutôt d’orienter le PEA-PME vers des entreprises correspondant à la définition européenne de la PME (chiffre d’affaires inférieur à 50 millions d’euros, total de bilan inférieur à 43 millions d’euros, effectif inférieur à 250).

Dans un autre domaine que ceux touchant à la législation et à la réglementation, parmi les freins au financement non bancaire des PME, que peu d’acteurs évoquent, figurent les « coûts d’approche ».

L’accès à l’information et à l’analyse, l’approche de la valeur

Toutes les solutions de financement, apportées ou non par des FinTechs, ont en commun la nécessité de collecter l’information, de l’analyser et d’évaluer le risque porté par les investisseurs ou les prêteurs. Il est fait appel à une analyse destinée, soit à valoriser les entreprises et leur potentiel (pour l’investissement en capital), soit à mesurer leur solvabilité (pour leur endettement), en ajoutant désormais d’autres dimensions extra-financières comme certains critères dits environnementaux, sociaux et de gouvernance (ESG). L’objectif est d’atteindre une meilleure sélection des risques, une meilleure identification des projets de croissance et une allocation plus performante des fonds collectés à des rendements plus satisfaisants.

Le financement est, par nature un « commerce de promesses » et repose sur la confiance. Toute opération de financement est porteuse d’incertitude et se caractérise par une asymétrie d’information, l’entrepreneur disposant, à la différence du financeur, d’une connaissance approfondie de son projet. Cette asymétrie d’information peut conduire soit à une absence de financement si la méfiance des financeurs est élevée, soit à un phénomène de sélection adverse ou anti-sélection (13). Ces points concernent particulièrement les TPE-PME, qui sont généralement caractérisées par une faible diversification de leur activité, l’importance du capital humain et un manque d’information qualitative. Dès lors, toute opération de financement les concernant reste affectée par la question du coût de sa mise en œuvre qui comprend un coût pour l’entrepreneur à travers la présentation du projet, le montage de dossiers, les contacts, les actes juridiques, les pactes, par exemple, et un coût pour le financeur à travers les études et analyses, les revues de due diligences, etc.

L’accélération du développement du financement non bancaire et sa véritable « démocratisation » passent par la facilitation et l’abaissement du coût de l’information et de l’analyse, les coûts d’approche en général. En effet, le coût de l’information, qui n’est pas proportionnel au montant du besoin de financement, se révèle souvent élevé pour une petite ou moyenne entreprise au regard de ses besoins et du rendement qu’elle est parfois susceptible de délivrer.

Sur les sujets de l’information et de l’analyse financière, pour le groupe de réflexion Analytika (14), lancé en 2015 par Jean-Hervé Lorenzi, président du pôle Finance innovation, il s’agit de réinventer de nouveaux outils, pour certains mutualisés en tout ou partie, notamment dans le domaine des bases de données, et de nouvelles formes de communication et de dialogue entre le monde de la finance et celui des entreprises, quelle qu’en soit la taille. Il est à prévoir que l’analyse financière connaisse également une révolution technologique avec l’émergence de nouveaux acteurs.

En matière d’investissement au capital, la question des valeurs d’entrée constitue dans certains cas un frein au développement de certains modes de financement par les épargnants. Par exemple, nombreux sont les business angels découragés, après leur entrée au capital d’une société, par les conditions des « tours de table » suivants lors de nouvelles phases de financement.

Certaines questions se posent également sur les marchés financiers, par exemple au regard de la réaction d’un épargnant moyen, relativement à de récentes opérations d’entrées sur Euronext Growth (ex-Alternext) présentant des baisses de cours de 20 à 30 % sur trois à dix mois, alors qu’à la même date l’indice Euronext Growth All-Share avait progressé de près de 27 % depuis le 1er janvier 2017. Pourtant les marchés financiers révèlent aussi de belles histoires de PME, comme le prouve l’exemple de la société Poulaillon (cf. tableau ci-dessous).

1. Sources : Patrimoine national des secteurs institutionnels fin 2015, Banque de France ; Insee, comptes nationaux - base 2010 dans « Tableaux de l’économie française, édition 2017 ».

2. Fiscalité de l’épargne financière et orientation des investissements, 2° Investing Initiative, avril 2017.

3. Rapport, La nouvelle révolution industrielle de la gestion d’actifs au service de l’épargnant, AFG, janvier 2017.

4. Livre blanc, Financement des PME, AFG, mars 2017

5. « Demain, le partenaire bancaire ne sera plus le partenaire exclusif », Fabrice Pesin, Revue Banque, 24 mai 2017.

6. Lors du colloque « Financement de l’immatériel », Fédération bancaire française, à Paris, le 1er décembre 2017 et lors des 27e rencontres de l’épargne, à Paris, le 5 décembre 2017.

7. Par exemple à travers l’ordonnance n°2016-520 du 28 avril 2016 relative aux bons de caisse et minibons.

8. « Flécher l’épargne des Français vers l’économie réelle », FPF avec le soutien de Kramer Levin, juillet 2017.

9. « PEA-PME : pour un regain d’incitations », Commission financement et développement des entreprises de la CCEF, Convergence, novembre 2015.

10. « Fiscalité de l’épargne financière et orientation des investissements », 2° Investing Initiative, avril 2017.

11. Dépense fiscale totale de 11,3 Md€ sur la base des données PLF 2013 selon le rapport « Fiscalité de l’épargne financière et orientation des investissements », 2° Investing Initiative, avril 2017.

12. Cela concerne notamment, l’étendue des titres admis au sein d’un PEA-PME comme les droits préférentiels de souscription par exemple ou le plafonnement de 10 % lié aux revenus des titres non cotés.

13. Anti-sélection : Le financement résultant d’un décalage dans le temps et portant sur un projet à aléa, le financeur attend, en conséquence, une rémunération liée au temps mais également une rémunération liée au risque qu’il prend en apportant son concours. Cependant, un niveau de rémunération très élevé peut conduire à financer les projets les plus risqués et à évincer les projets qui présentent les meilleures garanties ou perspectives.

14. « Analytika : l’analyse financière au service du financement des entreprises », groupe de réflexion Analytika, mai 2016.

Vos réactions