La cession d’entreprise : une véritable aventure

Par Stéphane Absolu, directeur du pôle d’expertise patrimoniale de Cyrus Conseil

Par Stéphane Absolu, directeur du pôle d’expertise patrimoniale de Cyrus Conseil

La cession d’une entreprise est une phase essentielle dans la vie d’un chef d’entreprise, la réalisation d’une réussite souvent accompagnée d’un long parcours, d’une belle aventure humaine, et le début d’autre chose qu’il convient aussi de préparer.

Alors que près d’un dirigeant sur deux se dit prêt à céder son entreprise, il est intéressant d’étudier au regard de l’expérience menée depuis trente ans chez Cyrus, sur les étapes de l’accompagnement qu’un CGP peut piloter dans cette étape clé de la vie de l’entreprise.

La cession est une opération qui bien que perçue comme positive par les dirigeants, est également génératrice de stress et de nombreuses interrogations. Le chef d’entreprise doit pouvoir se projeter au-delà de l’opération dans un environnement nouveau qu’il ne maîtrise pas forcément. Le rôle du CGP avec les conseils habituels du dirigeant est alors primordial et contribue à la réussite de la cession dans la fluidité des prises de décision. Un des principaux obstacles étant souvent l’existence de blocages psychologiques, par méconnaissance, par crainte ou non-dit ou liés à des questions familiales non résolues.

S’agissant des motivations, l’horizon d’un départ à la retraite représente une part importante des raisons de transmission ou de cession de l’outil professionnel. Viennent ensuite la réalisation d’une plus-value ou le souhait de créer une nouvelle activité, repartir pour une nouvelle aventure. Cependant même si la réalisation d’une réussite représente un enjeu financier important, la motivation stratégique l’emporte bien souvent, et la priorité est d’assurer l’avenir de leur entreprise et la pérennité de l’activité. Il s’agit de donner rapidement aux entreprises un nouveau poids économique, de nouvelles expertises et une nouvelle dynamique dans un environnement de plus en plus concurrencé.

Dans ce contexte, les principaux obstacles mentionnés sont souvent :

- l’incertitude du contexte économique ;

- le poids de la fiscalité ;

- et la complexité et le nombre des régimes juridiques pour le repreneur.

C’est pourquoi la transmission-cession d’entreprise, étape clé pour tout entrepreneur, doit être le fruit d’une réflexion structurée et pilotée par une équipe de conseils pluridisciplinaires et expérimentés dans laquelle le CGP a toute sa place.

La cession d’entreprise : le parcours du combattant pour le chef d’entreprise

Evaluer, optimiser l’organisation, trouver le repreneur et mener les négociations, voilà ce qui attend un chef d’entreprise à la veille d’une opération de cession, un exercice auquel la plupart ne sont pas habitués. C’est tout un processus qui demande de l’expertise technique, et une proximité relationnelle, un savoir-faire tout à fait en phase avec les compétences du conseil en gestion de patrimoine. Le chef d’entreprise a besoin d’un maître d’œuvre, un interlocuteur capable de réunir autour de lui des experts et des ressources qui permettront la bonne réalisation de l’opération.

Ainsi dans chaque domaine, qu’il soit comptable, juridique ou fiscal, il est important de s’appuyer sur des professionnels reconnus. En ce sens les conseils habituels du chef d’entreprise, qui connaissent bien l’environnement et l’histoire de l’entreprise, ont une place primordiale et l’interprofessionnalité prend ici tout son sens.

Une des clés de réussite est l’anticipation, ce qui n’est pas toujours possible quand la cession est une opportunité inattendue, mais dans l’ensemble des cas, la transmission peut se préparer et s’organiser tant au niveau de l’entreprise que pour la stratégie patrimoniale.

La cession d’entreprise : la nécessaire identification d’objectifs clairs

Le point de départ doit bien entendu être l’identification claire des objectifs du dirigeant pour s’assurer de l’efficacité de la stratégie mise en place tant en matière de process de la cession proprement dite que de l’organisation patrimoniale qui va recevoir le produit de la vente. Il s’agit, lors des premiers rendez-vous, de se projeter au-delà de la cession et d’imaginer avec le chef d’entreprise l’environnement futur de son cadre familial et patrimonial.

Quand les étapes en amont ont bien été menées, les process concomitants de la cession et de la stratégie patrimoniale s’enchaînent plus facilement en permettant une concentration optimum sur la négociation de la cession, sans se poser de question sur l’après.

Etude de cas de M. et Mme Mabille

Pour illustrer cette phase d’accompagnement du chef d’entreprise par le CGP, nous prendrons l’exemple de M. Mabille, président de la SAS Mabille, société d’exploitation dans le textile, qui envisage de prendre sa retraite et de céder son entreprise à un tiers.

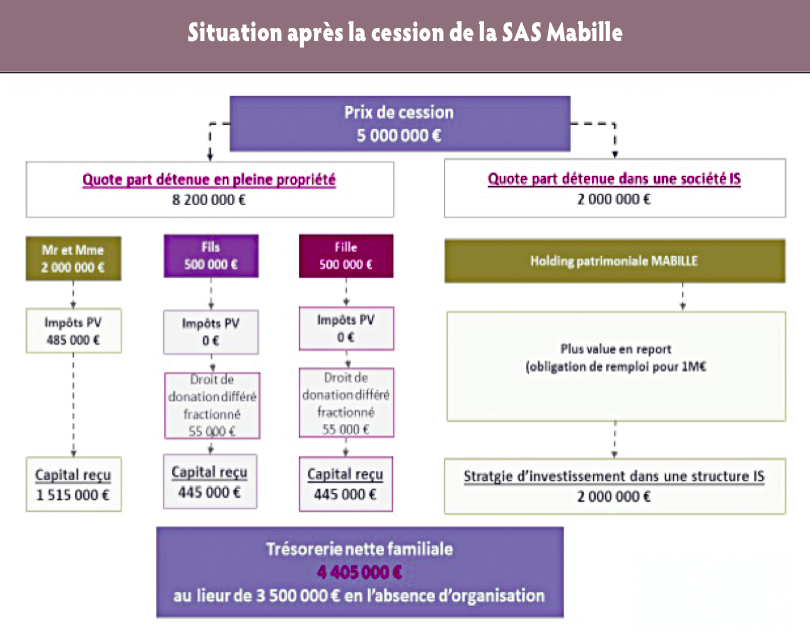

Après plusieurs mois de réflexions avec son expert-comptable, son notaire et coordonnée par leur CGP pour la stratégie patrimoniale (audit et bilan patrimonial notamment), M. et Mme Mabille ont décidé de transmettre une partie des titres de la société à leurs deux enfants en combinant une donation-partage pour optimiser la fiscalité de la transmission et aider leurs enfants dans l’achat de leur résidence principale et une société holding pour répondre à un objectif de capitalisation des capitaux perçus dans le cadre de la cession d’une partie des parts de leur société. La répartition des masses s’est opérée en tenant compte des besoins de revenus complémentaires de M. Mabille et de son épouse après la cession de leur activité.

Valeur SAS Mabille : 5 M€.

Plus-values : 5 M€ (régime du départ à la retraite).

Donation des titres en pleine propriété aux enfants : 1 M€ (500 000 € chacun).

Apport de titres à une holding familial : 2 M€.

En l’absence d’organisation la cession de la SAS Mabille aurait généré un impôt de plus-value de 1,50 M€ (dont 155 000 € au titre de la CEHR), M. et Mme Mabille percevant 3,5 M€ dans le cadre d’une cession pure.Sans compter l’impact d’une succession future non préparée en amont de l’opération, comme 50 % des chefs d’entreprise.

1. La donation-partage des titres génère une fiscalité de transmission de l’ordre de 110 000 € (en utilisant les abattements non utilisés à ce jour de 100 000 € par parent par enfant). Cette donation permet de gommer un impôt de plus de value de 340 000 € ! Le gain net patrimonial est de 230 000 €.

2. L’apport des titres pour 2 M€, moins de trois ans avant la cession, va obliger la holding patrimoniale de M. et Mme Mabille de réinvestir 1 M€ dans une activité économique pour remplir son obligation de remploi permettant de bénéficier du report de la plus-value sur les 2 M€. Ce qui n’est pas incompatible avec l’objectif de capitalisation du dirigeant.

3. A la suite de ces opérations, la famille Mabille cède à un repreneur sa participation dans la SAS Mabille. L’impôt de plus-value alors généré s’élève à 485 000 € (dont 35 000 € au titre de la CEHR), soit une économie de plus d’1 M€, soit 20 % de la valeur de la société.

4. La situation patrimoniale de la famille Mabille à la suite de ces opérations se présente de la façon suivante (cf. illustration « Situation après la cession »).

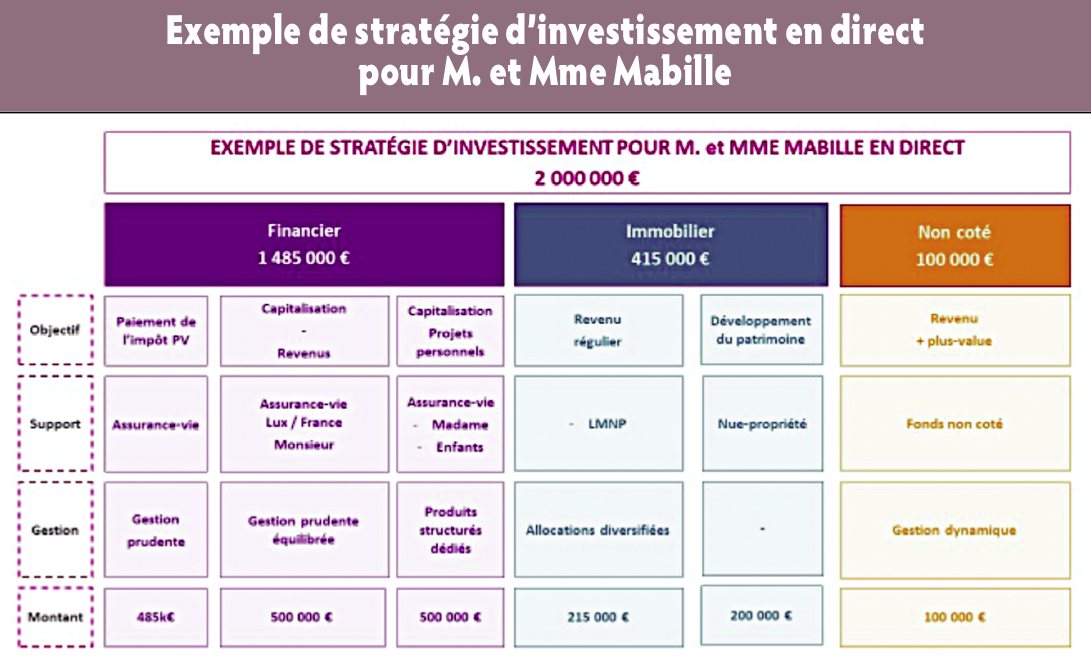

5. En amont de la cession et au regard de la lettre d’intention produite par le repreneur permettant de valider le montant final de la négociation, le CGP peut présenter une proposition de stratégie d’investissement en adéquation avec les objectifs de M. et Mme Mabille, les enfants mobilisant leurs capitaux pour acquérir leur résidence principale.

Dans cette synthèse, on remarquera que l’approche est large dans son offre avec une répartition entre les investissements financiers, immobiliers et non cotés.

A chaque objectif est proposée une stratégie d’investissement correspondante en privilégiant la diversification des enveloppes, supports et partenaires : assurance-vie française et luxembourgeoise, produits de rendement à capital protégé, LMNP et acquisition de nue- propriété, enfin un fonds de non-coté. Des placements prudents, équilibrés et dynamiques sur des horizons temps différents en adéquation avec les objectifs définis avec M. et Mme Mabille.

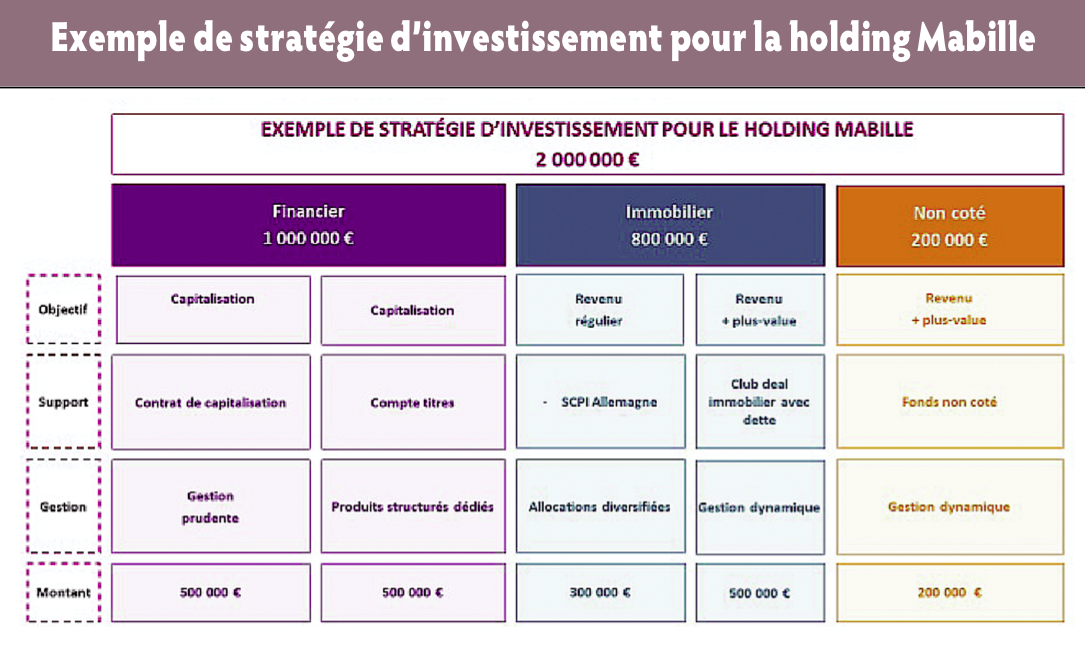

Concernant la holding qui perçoit le produit de la cession de sa participation, la stratégie suit la même logique de diversification et de corrélation entre placements et objectifs : contrat de capitalisation, comptes-titres de produit de rendement, SCPI allemande, club deal immobilier (secteur hôtellerie dans l’exemple) avec effet de levier et non-coté. La répartition doit offrir pour 50 % une qualification d’activité économique aux investissements pour respecter les contraintes de l’apport-cession.

En complément de cette double stratégie en direct et via la holding, un plan de trésorerie des flux de revenus, de la fiscalité et de la valorisation du patrimoine concourt à donner de la visibilité dans le temps à la réalisation des différents objectifs des clients.

Chaque année, ces tableaux sont mis à jour au regard des résultats obtenus et des modifications de l’environnement du patrimoine (familial, économique et fiscal, etc.).

Vos réactions