Les avantages fiscaux d'un investissement immobilier aux Etats-Unis

En s’appuyant sur un exemple chiffré, Victor Pagès, fondateur de My US Investment, cabinet de conseil en immobilier aux Etats-Unis, détaille le processus de déclaration de revenus fonciers générés aux Etats-Unis qui, grâce à la convention fiscale bilatérale franco-américaine, offre une rentabilité nette – après impôts – deux fois supérieure aux Etats-Unis. Explications.

En s’appuyant sur un exemple chiffré, Victor Pagès, fondateur de My US Investment, cabinet de conseil en immobilier aux Etats-Unis, détaille le processus de déclaration de revenus fonciers générés aux Etats-Unis qui, grâce à la convention fiscale bilatérale franco-américaine, offre une rentabilité nette – après impôts – deux fois supérieure aux Etats-Unis. Explications.

Par Victor Pagès, fondateur de My US Investment, cabinet de conseil en immobilier aux Etats-Unis

Avec une fiscalité changeante et une réglementation de plus en plus lourde, le marché de l’investissement immobilier en France est en crise depuis déjà quelques années. Les Français, qui sont à la recherche de produits immobiliers à rendement confortable allié à un environnement fiscal stable, sont de plus en plus nombreux à franchir les frontières, notamment vers les Etats-Unis. La convention fiscale franco-américaine permet aux investisseurs français d’éviter la double imposition grâce à un mécanisme de crédit d’impôts obtenu en France. Ils bénéficient par ailleurs d’une exonération des prélèvements sociaux en France car la CSG et la CRDS sont des impôts entrant dans le champ d’application de la convention fiscale et ne s’appliquent donc pas à des revenus de source étrangère.

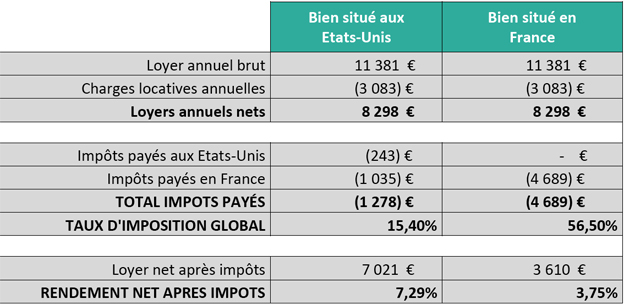

Conséquence : pour deux investissements à variables identiques, l’un en France et l’autre aux Etats-Unis, d’un montant de 120 000 $ (95 238 €), avec un loyer mensuel brut de 1 195 $ (948 €), le contribuable français aura un taux d’imposition global de 15,95 % aux Etats-Unis, contre 56,50 % en France. Ce qui implique une rentabilité nette après impôts presque double aux Etats-Unis.

Le traitement fiscal des revenus de sources étrangères ouvre donc de nouvelles opportunités aux investisseurs français à la recherche de produits sécurisés et à fort rendement.

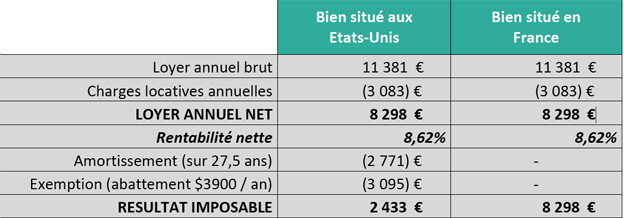

Explication chiffrée avec des simulations à titre d’exemple

Revenus fonciers générés et résultat imposable

USA : Amortissement linéaire du bâti sur 27,5 ans et Personal Exemption correspondant à un abattement fiscal qui s’élève à 3 900 $ en 2014.

France : Le propriétaire ne bénéficie pas d’amortissement ou d’abattement sur ses loyers nets. De ce fait, le revenu imposable reste égal au revenu net.

Imposition dans le pays où se trouve le bien

USA : Imposition à l’IR sur la tranche marginale à 10 % (jusqu’à 9 075 $).

France : Imposition à l’IR sur la tranche marginale à 41 % et CSG-CRDS à 15,5 %.

Imposition supplémentaire en France pour un bien situé aux Etats-Unis

France : 8 298 € de revenus supplémentaires sur une base imposable de 100 000 € en France augmenteront le taux effectif d’imposition de 27,50 à 28,53 % et génèreront donc un surplus d’impôts de 1 035 €.

Récapitulatif

Un investisseur devra donc déclarer ses revenus fonciers de source américaine en trois temps. Aux Etats-Unis, où il sera imposé selon les tranches marginales de l’impôt sur le revenu. Pour un revenu imposable inférieur à 9 075 $, l’imposition sera de 10 %. En France où il conviendra de déclarer ses revenus fonciers selon les règles fiscales françaises afin de déterminer le taux effectif d’imposition mondial. Un crédit d’impôt sera alors octroyé à l’investisseur sur la partie des revenus américains. Ce crédit d’impôt est « égal à l’impôt français », conformément à l’article 24 de la convention fiscale franco-américaine. Et les prélèvements sociaux ne sont donc pas appliqués à ces revenus étrangers.

L’impact fiscal sur les revenus fonciers de source étrangère est donc presque nul. Seul un supplément d’impôt sera dû en France puisque ces revenus viendront gonfler le taux effectif d’imposition moyen.

Un investissement générant la même rentabilité sera presque deux fois plus rentable après impôts aux Etats-Unis qu’en France. Le phénomène s’amplifie d’autant plus qu’un placement immobilier en France avec un taux de rendement supérieur à 8 % est aujourd’hui extrêmement rare.

Un investissement générant la même rentabilité sera presque deux fois plus rentable après impôts aux Etats-Unis qu’en France. Le phénomène s’amplifie d’autant plus qu’un placement immobilier en France avec un taux de rendement supérieur à 8 % est aujourd’hui extrêmement rare.

Vos réactions